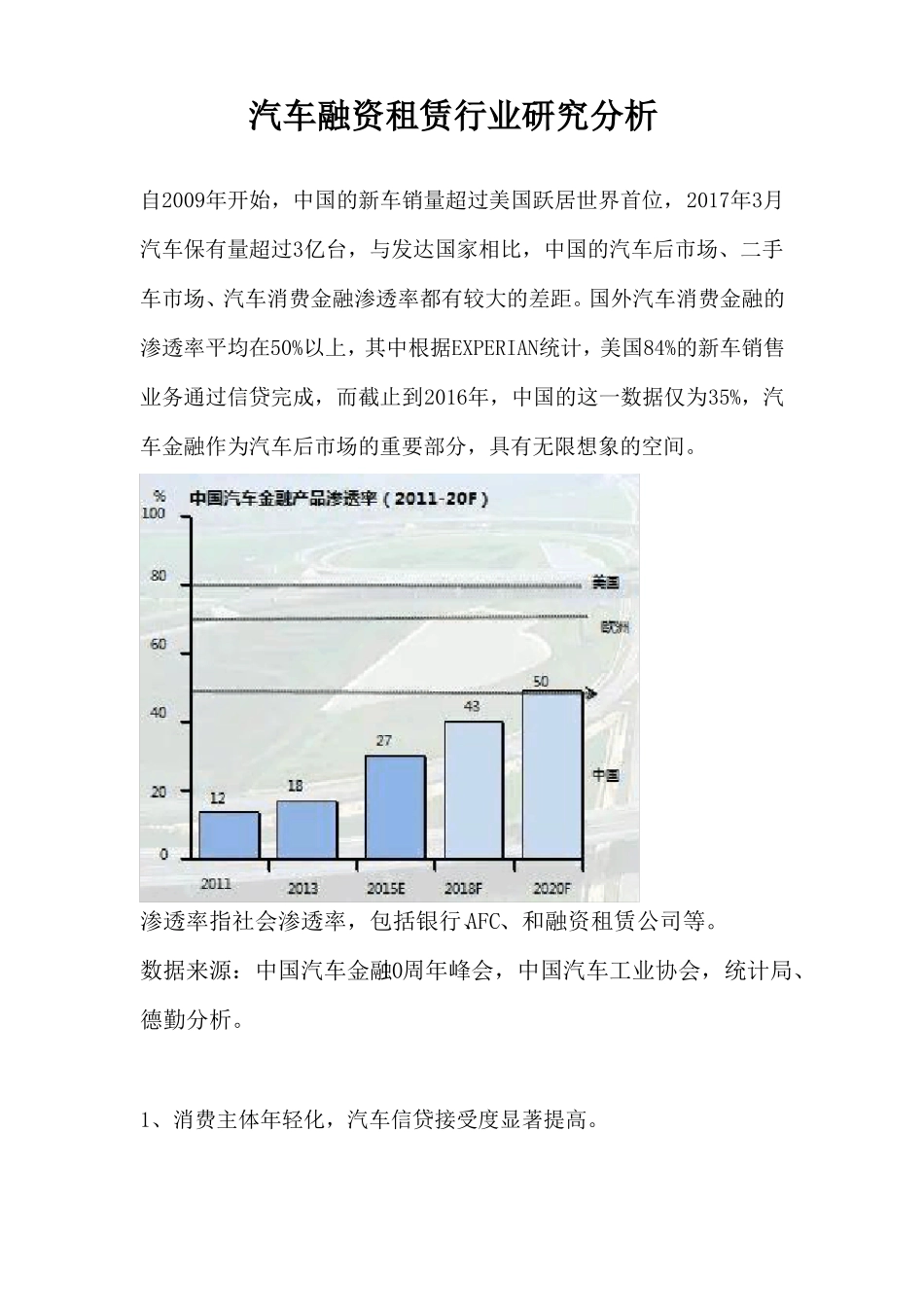

汽车融资租赁行业研究分析自2009年开始,中国的新车销量超过美国跃居世界首位,2017年3月汽车保有量超过3亿台,与发达国家相比,中国的汽车后市场、二手车市场、汽车消费金融渗透率都有较大的差距。国外汽车消费金融的渗透率平均在50%以上,其中根据EXPERIAN统计,美国84%的新车销售业务通过信贷完成,而截止到2016年,中国的这一数据仅为35%,汽车金融作为汽车后市场的重要部分,具有无限想象的空间。渗透率指社会渗透率,包括银行、AFC、和融资租赁公司等。数据来源:中国汽车金融10周年峰会,中国汽车工业协会,统计局、德勤分析。1、消费主体年轻化,汽车信贷接受度显著提高。2016年我国人均GDP49351元,汽车消费需求升级,同时80、90后成为主体消费人群,对汽车按揭、融资租赁等模式接受度提高。2、个人信用评价体系的日趋完善。随着个人征信的市场化开闸,各类汽车金融参与公司不仅能借助第三方平台征信数据完成客户资信评级和授信过程,从而争夺银行商贷未覆盖的消费群体,还能利用大数据信用评估实现全流程风控。3、融资渠道进一步拓宽。国内的汽车金融公司的资金主要来源于:股东、银行贷款和发行金融债券。近年来,央行和银监会对汽车金融公司的融资渠道提供了不同程度的政策支持,加快了信贷资产证券化的发展步伐,2014年共发行了150亿元的个人汽车抵押贷款支持证券产品,进一步缓解融资问题。4、法律法规环境日渐完善。目前我国汽车零售金融服务以汽车消费贷款为主体,约占85%的市场规模,融资租赁、经营租赁等规模较小,约占15%的份额。汽车金融行业,近几年吸引了众多机构,包括银行(消费信贷和信用卡分期付款)、汽车金融公司、融资租赁企业、小贷公司、担保公司和互联网金融公司的参与。截止2015年底,国内65%的个人汽车消费贷款由商业银行提供,汽车金融公司31%,融资租赁公司占7%的市场份额。汽车融资租赁是汽车金融的重要组成部分,近年来也成融资租赁和汽车行业的新风口,整车厂、经销商集团以及专业的租赁公司纷纷布局汽车融资租赁行业,截止2015年底,汽车融资租赁占整个汽车金融行业的比重仅为7%,未来随着汽车金融渗透率的提高,方式更灵活,利润更高的融资租赁仍有较大的发展空间。汽车融资租赁与传统信贷方式比较目前国内汽车金融的主导产品为银行的传统信贷业务,主要为消费贷,银监会对新车和二手车贷款的首付比例均做了严格的限制,新车不低于20%,二手车不低于50%。同时,融资租赁还具有“三高”“三低”的优势,三高”:1、运作高效:审批快、流程短;2、付款方式高度灵活;3、高融资额。“三低”:1、门槛低,对申请者资质要求宽松;2、首付低;3、综合成本低,消费者只需承担所租车辆的折旧费及手续费即可。汽车融资租赁行业竞争格局面对融资租赁在业务增长及利润上的贡献,汽车行业的融资租赁公司发展迅速,不同类型的企业纷纷进场组建汽车融资租赁公司,目前国内市场主要有以下5个类型:商业银行系、专业租赁公司、整车厂系、经销商系、第三方经营租赁系。每个类型的租赁公司都有各有特点。目前中国租车市场仍处于发展的初期阶段,但未来的发展潜力巨大,总体来说长租仍然是目前市场的主流,但是短租业务的发展速度更快。目前租车市场吸引了众多的参与者,但市场高度分散,未来将会提高集中度。同时,汽车租赁是一个重资产、低利润的行业,业务的成功开展取决于众多因素,目前中国市场需求尚未完全释放,企业发展面临瓶颈。近年来,随着P2P租车、网约车、共享车、分时租赁等新模式的兴起,传统的租车模式受到了较大的挑战,整个租车行业面临着变革与调整。中国租车市场高度分散,前五大汽车租赁公司占市场份额仅为14%,与国际上其他成熟的市场相比差距巨大,随着租车行业的发展,集中度将会显著提高。中国租车市场参与者包括国内私人汽车租赁公司、国际汽车租赁公司以及汽车OEM厂商,约有1万余家汽车租赁公司,绝大多数为经营性租赁公司,但平均车队规模仅为50辆,企业规模小,大多为本地企业。目前的领先企业在资金实力、牌照资源、管理成本和营销手段上比小型的本地化企业有明显优势,预计随着行业整合,将取得更大的市场份额。目前这些领先...