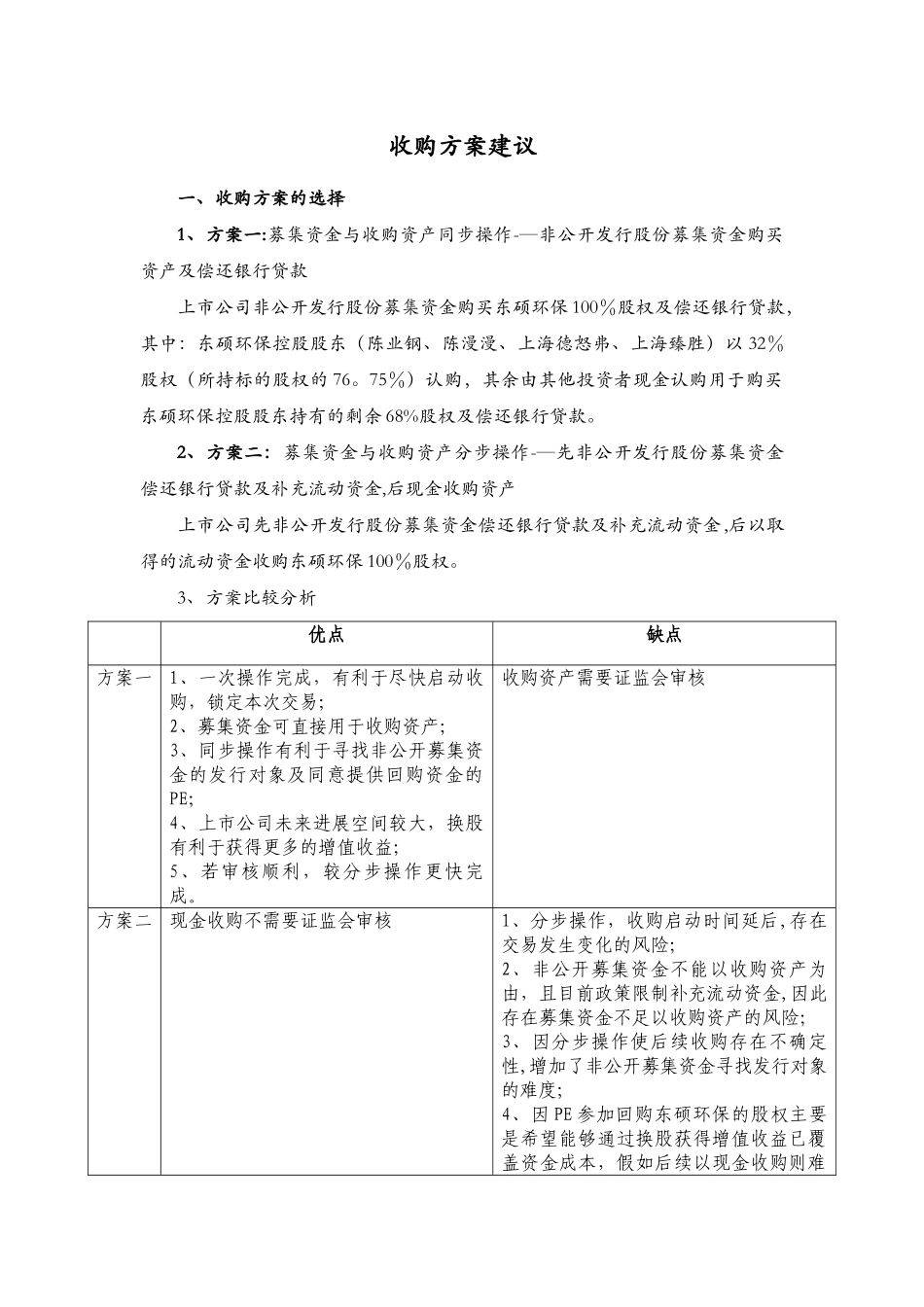

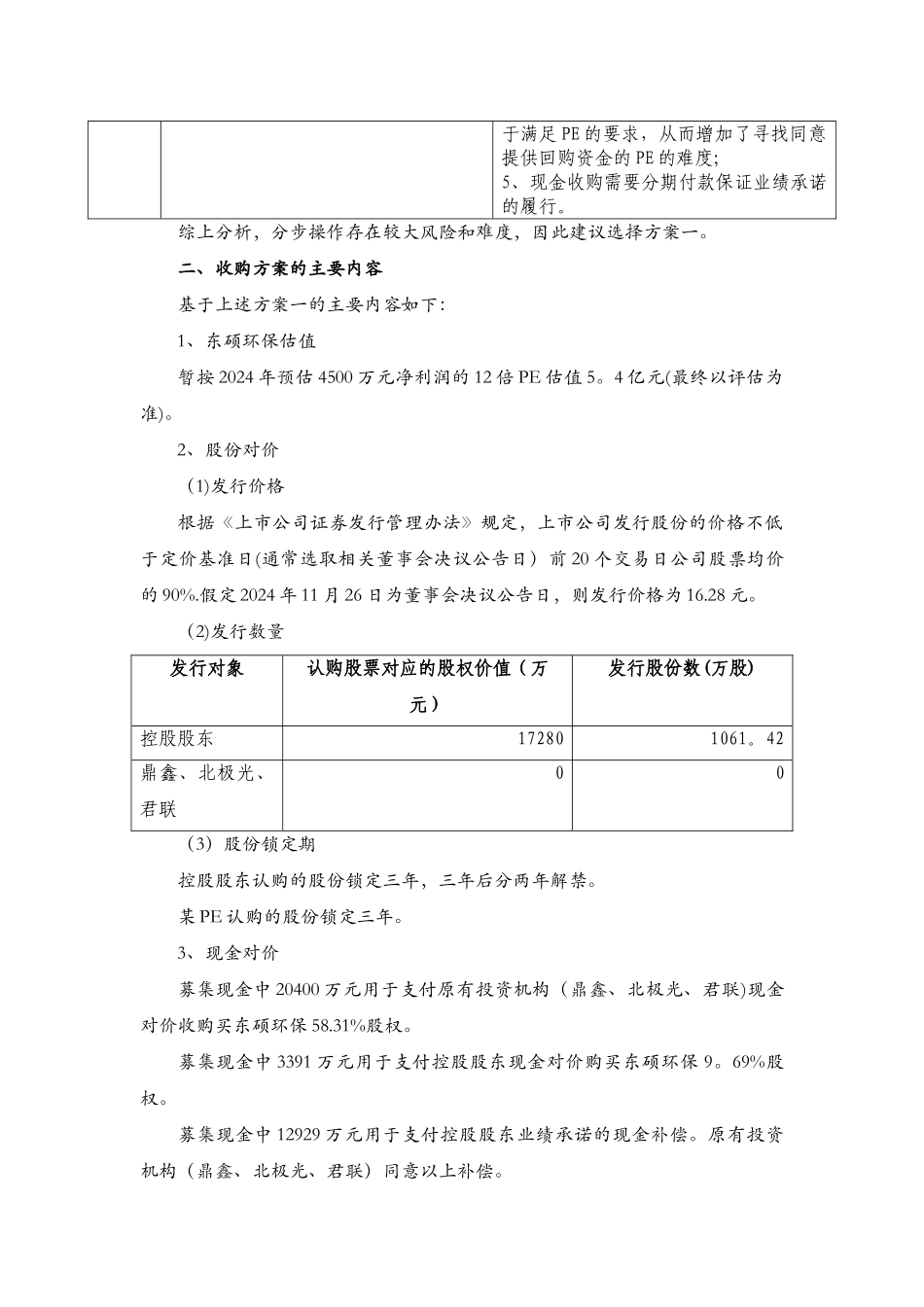

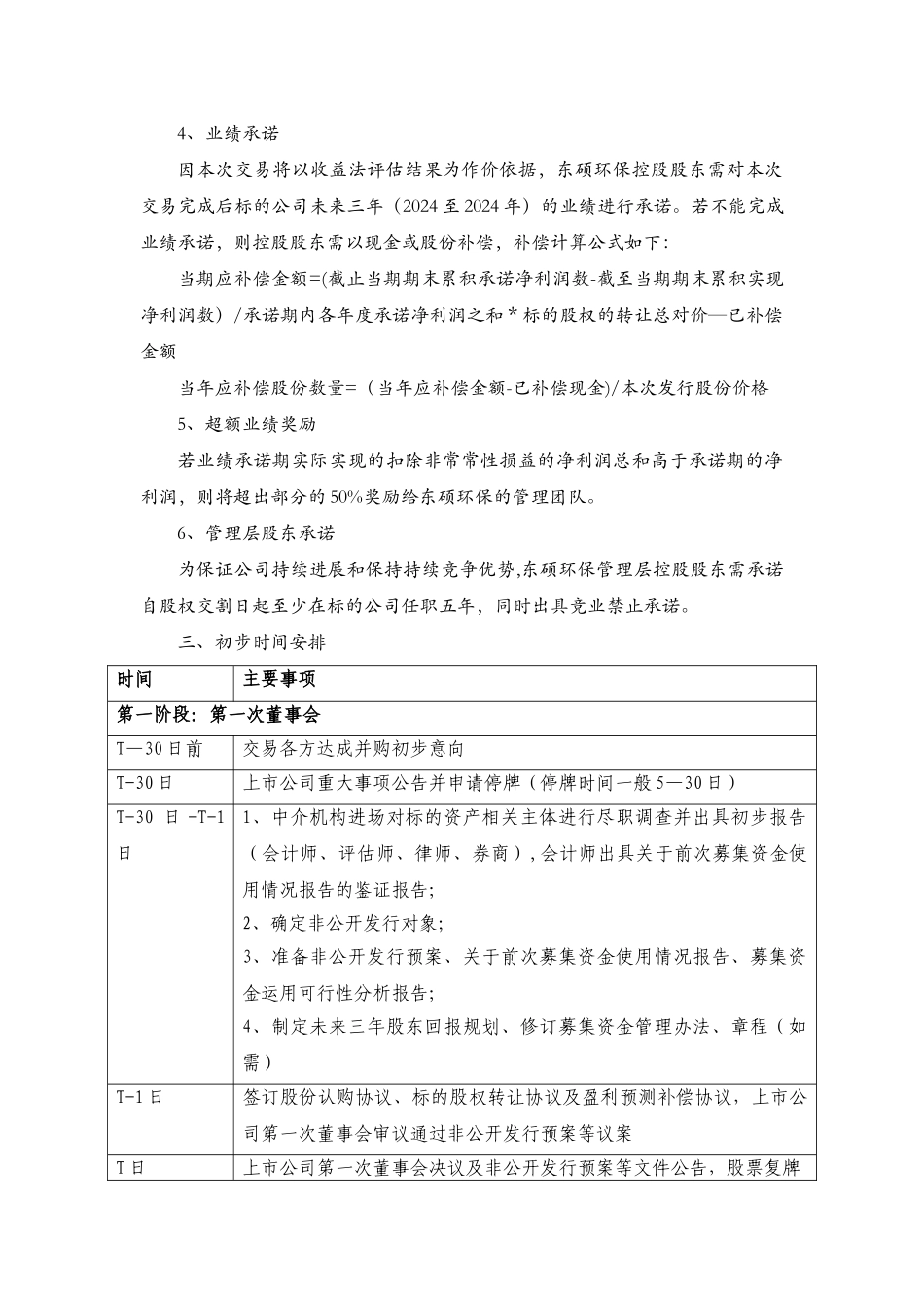

收购方案建议一、收购方案的选择1、方案一:募集资金与收购资产同步操作-—非公开发行股份募集资金购买资产及偿还银行贷款上市公司非公开发行股份募集资金购买东硕环保 100%股权及偿还银行贷款,其中:东硕环保控股股东(陈业钢、陈漫漫、上海德怒弗、上海臻胜)以 32%股权(所持标的股权的 76。75%)认购,其余由其他投资者现金认购用于购买东硕环保控股股东持有的剩余 68%股权及偿还银行贷款。2、方案二:募集资金与收购资产分步操作-—先非公开发行股份募集资金偿还银行贷款及补充流动资金,后现金收购资产上市公司先非公开发行股份募集资金偿还银行贷款及补充流动资金 ,后以取得的流动资金收购东硕环保 100%股权。3、方案比较分析优点缺点方案一1、一次操作完成,有利于尽快启动收购,锁定本次交易;2、募集资金可直接用于收购资产;3、同步操作有利于寻找非公开募集资金的发行对象及同意提供回购资金的PE;4、上市公司未来进展空间较大,换股有利于获得更多的增值收益;5、若审核顺利,较分步操作更快完成。收购资产需要证监会审核方案二现金收购不需要证监会审核1、分步操作,收购启动时间延后,存在交易发生变化的风险;2、非公开募集资金不能以收购资产为由,且目前政策限制补充流动资金,因此存在募集资金不足以收购资产的风险;3、因分步操作使后续收购存在不确定性,增加了非公开募集资金寻找发行对象的难度;4、因 PE 参加回购东硕环保的股权主要是希望能够通过换股获得增值收益已覆盖资金成本,假如后续以现金收购则难于满足 PE 的要求,从而增加了寻找同意提供回购资金的 PE 的难度;5、现金收购需要分期付款保证业绩承诺的履行。综上分析,分步操作存在较大风险和难度,因此建议选择方案一。二、收购方案的主要内容基于上述方案一的主要内容如下:1、东硕环保估值暂按 2024 年预估 4500 万元净利润的 12 倍 PE 估值 5。4 亿元(最终以评估为准)。2、股份对价(1)发行价格根据《上市公司证券发行管理办法》规定,上市公司发行股份的价格不低于定价基准日(通常选取相关董事会决议公告日)前 20 个交易日公司股票均价的 90%.假定 2024 年 11 月 26 日为董事会决议公告日,则发行价格为 16.28 元。(2)发行数量发行对象认购股票对应的股权价值(万元)发行股份数(万股)控股股东172801061。42鼎鑫、北极光、君联00(3)股份锁定期控股股东认购的股份锁定三年,三年后分两年解禁。某 PE 认购的股份锁定三...