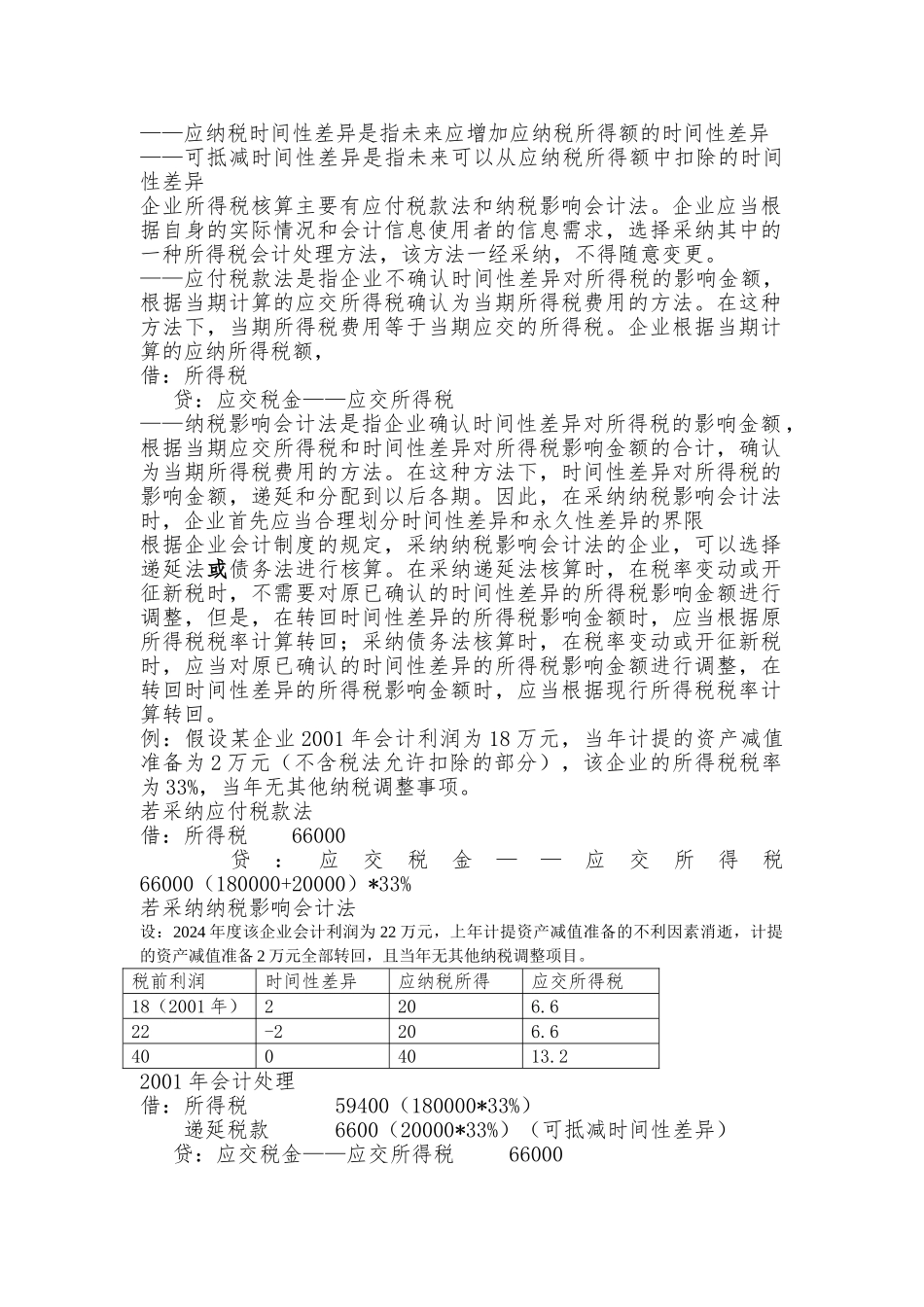

企业会计制度与税法的差异分析 会计、税法中的公允价值税法〈企业债务重组业务所得税处理办法〉 国家税务总局第 6 号令 2024 年 1 月 23 日 第十一条规定:“本办法所称公允价值是指独立企业之间业务往来的公平成交价值”会计指熟悉情况的交易双方自愿进行资产交换和劳务清偿的金额。公允价值确定的原则:假如该资产存在活跃的市场,该资产的市场价格即为公允价值;如该资产不存在活跃市场但与该资产类似的资产存在活跃市场的,该资产的公允价值可以应比照该类似资产的市场价格确定;假如该资产和与其相类似的资产均不存在活跃市场,该资产的公允价值可以按其所能产生的未来现金流量以适当的折现率贴现计算的现值确定。所得税的核算——永久性差异和时间性差异永久性差异是指某一会计期间,由于会计制度和税法在计算收益、费用或损失时的口径不同,所产生的税前会计利润与应纳税所得额之间的差异。这种差异在本期发生,不会在以后各期转回时间性差异是指税法与会计制度在确认收益、费用或损失时的时间不同而产生的税前会计利润与应纳税所得额的差异。时间性差异发生于某一会计期间,但在以后一期或若干期能够转回——应纳税时间性差异是指未来应增加应纳税所得额的时间性差异——可抵减时间性差异是指未来可以从应纳税所得额中扣除的时间性差异企业所得税核算主要有应付税款法和纳税影响会计法。企业应当根据自身的实际情况和会计信息使用者的信息需求,选择采纳其中的一种所得税会计处理方法,该方法一经采纳,不得随意变更。——应付税款法是指企业不确认时间性差异对所得税的影响金额,根据当期计算的应交所得税确认为当期所得税费用的方法。在这种方法下,当期所得税费用等于当期应交的所得税。企业根据当期计算的应纳所得税额,借:所得税 贷:应交税金——应交所得税——纳税影响会计法是指企业确认时间性差异对所得税的影响金额,根据当期应交所得税和时间性差异对所得税影响金额的合计,确认为当期所得税费用的方法。在这种方法下,时间性差异对所得税的影响金额,递延和分配到以后各期。因此,在采纳纳税影响会计法时,企业首先应当合理划分时间性差异和永久性差异的界限根据企业会计制度的规定,采纳纳税影响会计法的企业,可以选择递延法或债务法进行核算。在采纳递延法核算时,在税率变动或开征新税时,不需要对原已确认的时间性差异的所得税影响金额进行调整,但是,在转回时间性差异的所得税影响金额时,应当根据原所得...