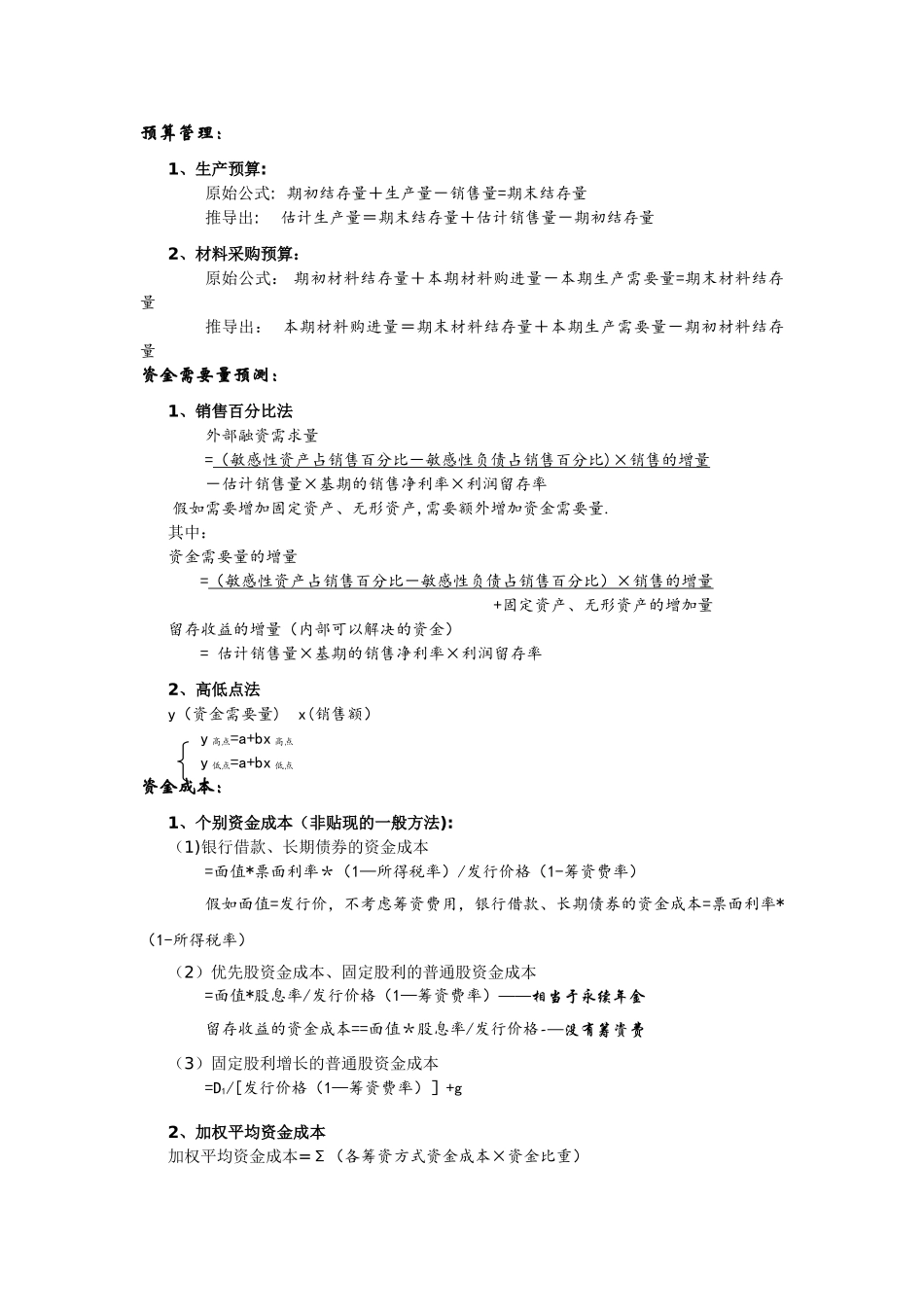

货币时间价值:1、预付年金终值、现值预付年金终值(现值)=普通年金终值(现值)×(1+i)在普通年金终值、现值基础上变换:预付年金终值系数:年限+1,系数—1预付年金终值=A×[(F/A,i,n+1)—1]预付年金现值系数:年限—1,系数+1预付年金现值=A×[(P/A,i,n-1)+1]2、递延年金现值的计算:比如前 3 年无流入,后 5 年每年年初流入 500 万元,假设年利率为 i,求现值.P=500×(P/A,i,5)(P/F,i,2)P=500×(F/A,i,5)(P/F,i,7)P=500×[(P/A,i,7)- (P/A,i,2)]3、永续年金:P=A/i4、倒数关系:复利终值系数与复利现值系数互为倒数普通年金现值系数与资本回收系数(A/P,i,n)互为倒数普通年金终值系数与偿债基金系数(A/F,i,n)互为倒数5、实际利率一年复利多次的实际利率: i 实际利率 r 名义利率 m 一年复利的次数比如名义利率 10%,半年复利一次下的实际利率=(1+10%/2)^2—1通货膨胀下的实际利率:1+名义利率=(1+实际利率)(1+通胀率)风险价值分析:1、风险衡量指标:方差 σ2=Σ(各种状态下的资产收益率-期望收益率)2×概率标准差 σ=方差开方标准离差率=σ/期望收益率2、可以加权平均指标:期望收益率=Σ(各种状态下的资产收益率×概率)证券组合的 β=Σ(各项证券 β×概率)3、资本资产定价模型:必要收益率=无风险收益率 Rf+β×(市场组合的收益率 Rm-无风险收益率 Rf)其中:(市场组合的收益率 Rm-无风险收益率 Rf)——市场风险溢酬β×(市场组合的收益率 Rm—无风险收益率 Rf) ——该种证券或组合的风险收益率无风险收益率 Rf——短期国债收益率代替预算管理:1、生产预算:原始公式: 期初结存量+生产量-销售量=期末结存量推导出: 估计生产量=期末结存量+估计销售量-期初结存量2、材料采购预算:原始公式: 期初材料结存量+本期材料购进量-本期生产需要量=期末材料结存量推导出: 本期材料购进量=期末材料结存量+本期生产需要量-期初材料结存量资金需要量预测:1、销售百分比法外部融资需求量=(敏感性资产占销售百分比-敏感性负债占销售百分比 )× 销售的增量 -估计销售量×基期的销售净利率×利润留存率假如需要增加固定资产、无形资产,需要额外增加资金需要量.其中:资金需要量的增量=(敏感性资产占销售百分比-敏感性负债占销售百分比) × 销售的增量 +固定资产、无形资产的增加量留存收益的增量(内部可以解决的资金)= 估计销售量×基期的销售净利率×利润...