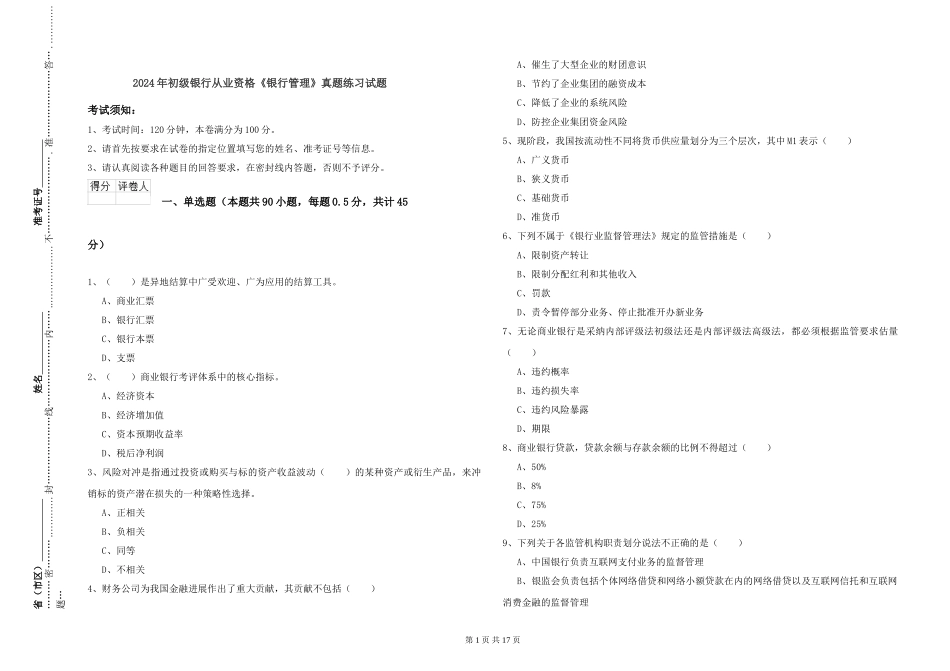

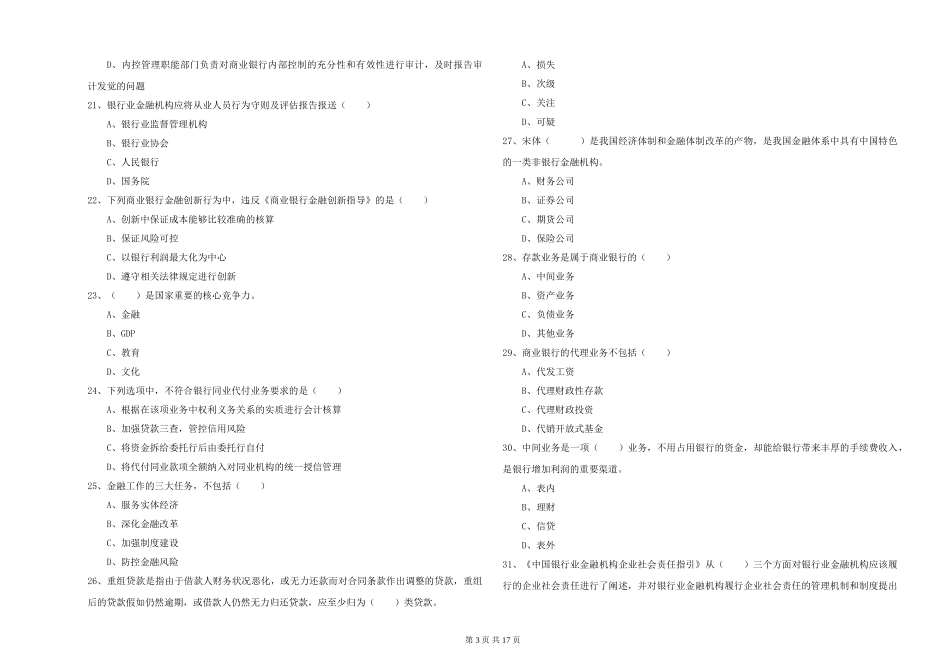

第1页共17页省(市区)姓名准考证号………密……….…………封…………………线…………………内……..………………不…………………….准…………………答….…………题…2024年初级银行从业资格《银行管理》真题练习试题考试须知:1、考试时间:120分钟,本卷满分为100分。2、请首先按要求在试卷的指定位置填写您的姓名、准考证号等信息。3、请认真阅读各种题目的回答要求,在密封线内答题,否则不予评分。一、单选题(本题共90小题,每题0.5分,共计45分)1、()是异地结算中广受欢迎、广为应用的结算工具。A、商业汇票B、银行汇票C、银行本票D、支票2、()商业银行考评体系中的核心指标。A、经济资本B、经济增加值C、资本预期收益率D、税后净利润3、风险对冲是指通过投资或购买与标的资产收益波动()的某种资产或衍生产品,来冲销标的资产潜在损失的一种策略性选择。A、正相关B、负相关C、同等D、不相关4、财务公司为我国金融进展作出了重大贡献,其贡献不包括()A、催生了大型企业的财团意识B、节约了企业集团的融资成本C、降低了企业的系统风险D、防控企业集团资金风险5、现阶段,我国按流动性不同将货币供应量划分为三个层次,其中M1表示()A、广义货币B、狭义货币C、基础货币D、准货币6、下列不属于《银行业监督管理法》规定的监管措施是()A、限制资产转让B、限制分配红利和其他收入C、罚款D、责令暂停部分业务、停止批准开办新业务7、无论商业银行是采纳内部评级法初级法还是内部评级法高级法,都必须根据监管要求估量()A、违约概率B、违约损失率C、违约风险暴露D、期限8、商业银行贷款,贷款余额与存款余额的比例不得超过()A、50%B、8%C、75%D、25%9、下列关于各监管机构职责划分说法不正确的是()A、中国银行负责互联网支付业务的监督管理B、银监会负责包括个体网络借贷和网络小额贷款在内的网络借贷以及互联网信托和互联网消费金融的监督管理第2页共17页C、证监会负责股权众筹融资和互联网基金销售的监督管理D、保监会负责互联网保险的监督管理10、外汇业务中较独特的风险是()A、流动性风险B、利率风险C、外汇风险D、信用风险11、下列属于商业银行利息收入的是()A、贷款利息收入B、投资收益C、公允价值变动损益D、手续费和佣金收入12、银行资产负债表中资产减去负债后的余额是银行的()A、监管资本B、经济资本C、会计资本D、市场资本13、《存款保险条例》规定,存款保险实行限额偿付,偿付限额为人民币()A、20万元B、30万元C、50万元D、100万元14、商业银行应当在()要求的基础上计提储备资本。A、最低资本B、储备资本和逆周期资本C、系统重要性银行附加资本D、核心资本15、优化资产负债品种结构的原则就是要进展()的业务。A、收益高、风险低B、收益高、风险高C、收益低、风险低D、收益低、风险高16、定活两便储蓄存款存期不限,存期不满()的,按支取日活期利率计息。A、1个月B、2个月C、3个月D、6个月17、根据《商业银行合规风险管理指引》,下列不属于董事会的合规管理职责的是()A、审议批准高级管理层提交的合规风险管理报告,并对商业银行管理合规风险的有效性作出评价,以使合规缺陷得到及时有效的解决B、审议批准商业银行的合规政策,并监督合规政策的实施C、任命合规负责人,并确保合规负责人的独立性D、授权董事会下设的风险管理委员会,审计委员会或专门设立的合规管理委员会对商业银行合规风险管理进行日常监督18、金融租赁公司的重大关联交易应经()批准。A、总经理B、董事会C、风险管理委员会D、项目审核委员会19、银行市场定位主要包括产品定位和()两个方面。A、目标定位B、银行形象定位C、企业性质定位D、市场营销方式定位20、以下关于内部控制的职责分工说法正确的是()A、业务部门是内部控制的“第二道防线”B、内部审计部门是内部控制的“第三道防线”C、内部控制管理职能部门是内部控制的“第一道防线”第3页共17页D、内控管理职能部门负责对商业银行内部控制的充分性和有效性进行审计,及时报告审计发觉的问题21、银行业金融机构应将从业人员行为守则及评估报告报送()A、银行业监督管理机构B、银行业协会C、人民银...