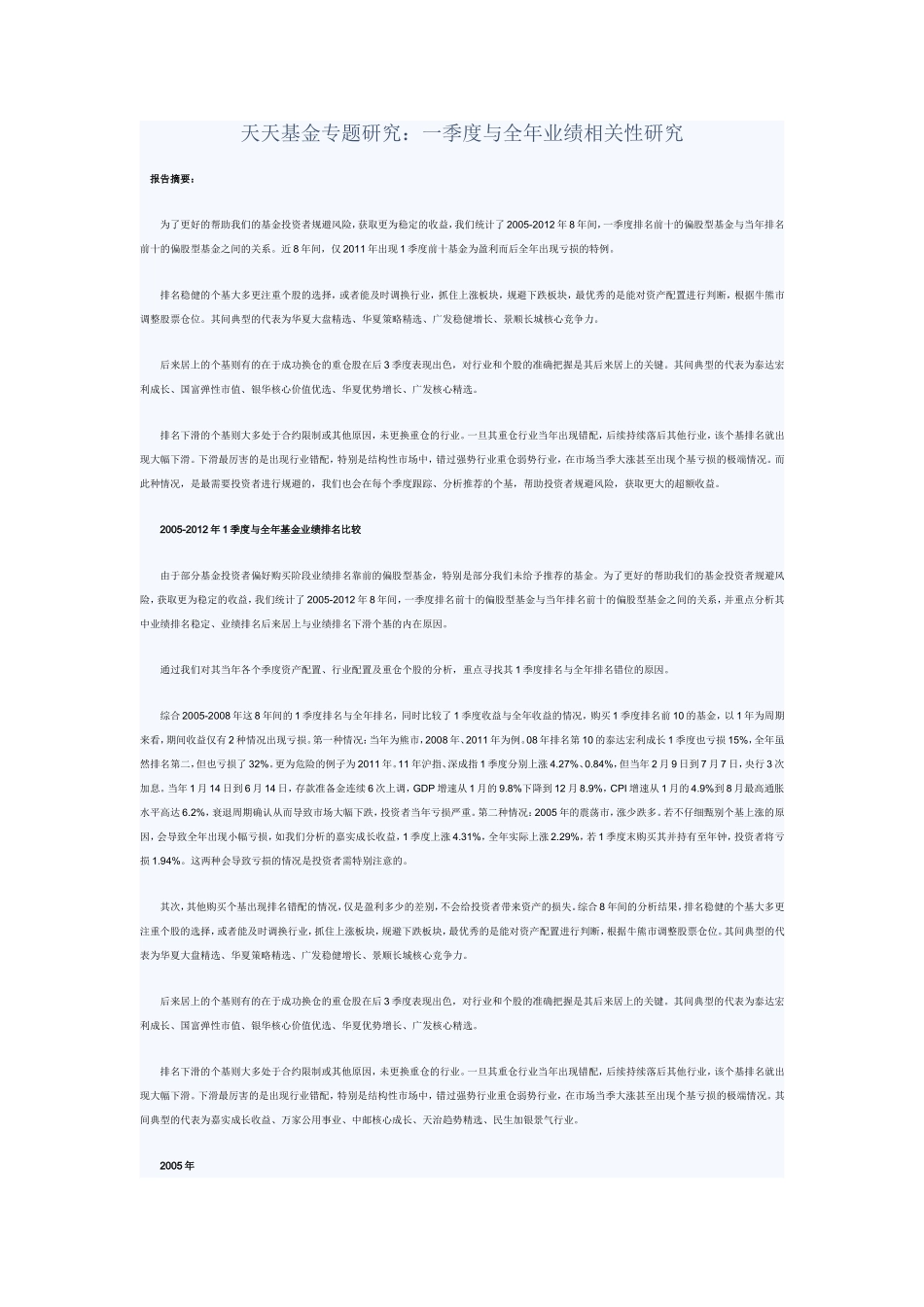

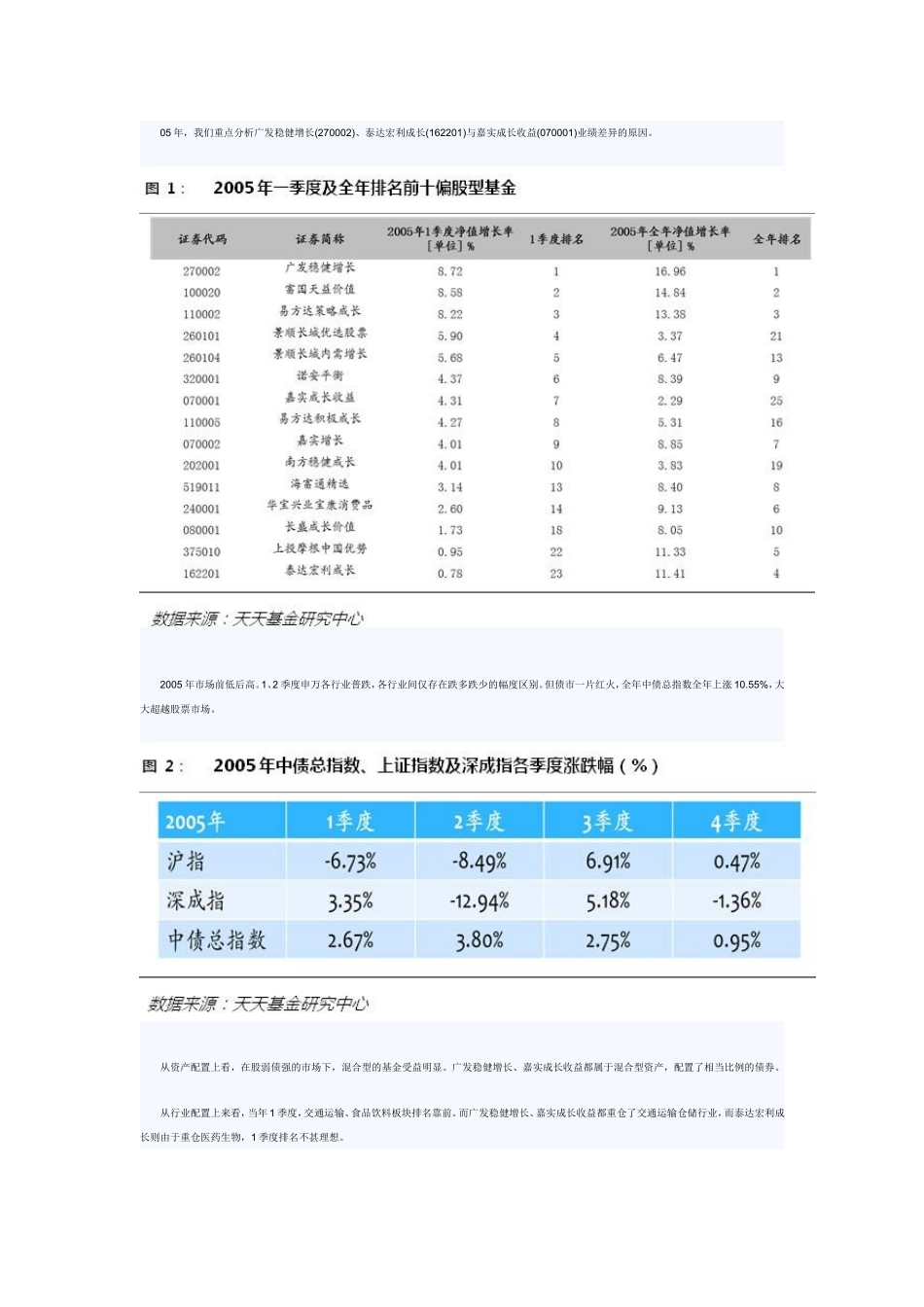

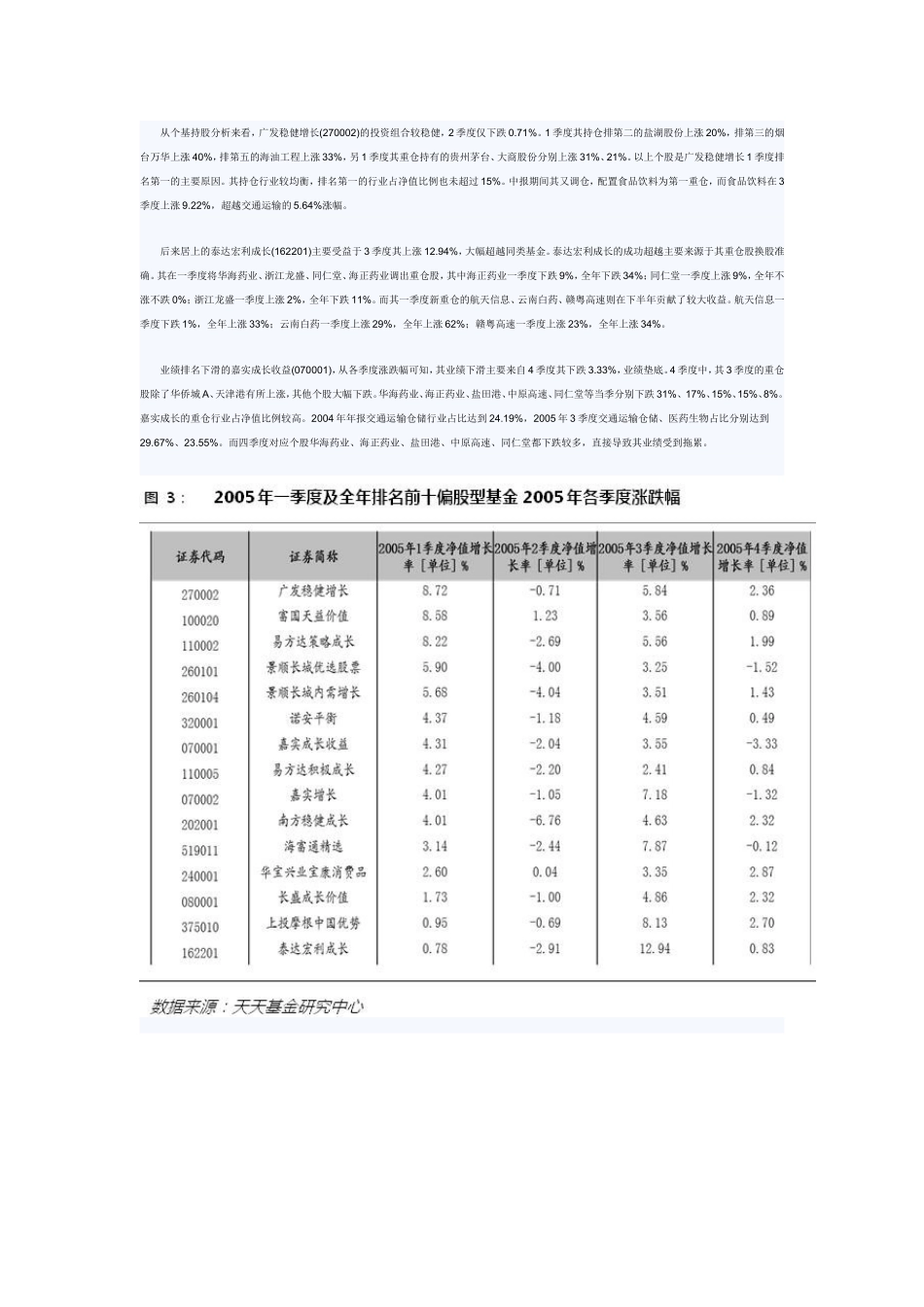

天天基金专题研究:一季度与全年业绩相关性研究报告摘要:为了更好的帮助我们的基金投资者规避风险,获取更为稳定的收益,我们统计了2005-2012年8年间,一季度排名前十的偏股型基金与当年排名前十的偏股型基金之间的关系。近8年间,仅2011年出现1季度前十基金为盈利而后全年出现亏损的特例。排名稳健的个基大多更注重个股的选择,或者能及时调换行业,抓住上涨板块,规避下跌板块,最优秀的是能对资产配置进行判断,根据牛熊市调整股票仓位。其间典型的代表为华夏大盘精选、华夏策略精选、广发稳健增长、景顺长城核心竞争力。后来居上的个基则有的在于成功换仓的重仓股在后3季度表现出色,对行业和个股的准确把握是其后来居上的关键。其间典型的代表为泰达宏利成长、国富弹性市值、银华核心价值优选、华夏优势增长、广发核心精选。排名下滑的个基则大多处于合约限制或其他原因,未更换重仓的行业。一旦其重仓行业当年出现错配,后续持续落后其他行业,该个基排名就出现大幅下滑。下滑最厉害的是出现行业错配,特别是结构性市场中,错过强势行业重仓弱势行业,在市场当季大涨甚至出现个基亏损的极端情况。而此种情况,是最需要投资者进行规避的,我们也会在每个季度跟踪、分析推荐的个基,帮助投资者规避风险,获取更大的超额收益。2005-2012年1季度与全年基金业绩排名比较由于部分基金投资者偏好购买阶段业绩排名靠前的偏股型基金,特别是部分我们未给予推荐的基金。为了更好的帮助我们的基金投资者规避风险,获取更为稳定的收益,我们统计了2005-2012年8年间,一季度排名前十的偏股型基金与当年排名前十的偏股型基金之间的关系,并重点分析其中业绩排名稳定、业绩排名后来居上与业绩排名下滑个基的内在原因。通过我们对其当年各个季度资产配置、行业配置及重仓个股的分析,重点寻找其1季度排名与全年排名错位的原因。综合2005-2008年这8年间的1季度排名与全年排名,同时比较了1季度收益与全年收益的情况,购买1季度排名前10的基金,以1年为周期来看,期间收益仅有2种情况出现亏损。第一种情况:当年为熊市,2008年、2011年为例。08年排名第10的泰达宏利成长1季度也亏损15%,全年虽然排名第二,但也亏损了32%。更为危险的例子为2011年。11年沪指、深成指1季度分别上涨4.27%、0.84%,但当年2月9日到7月7日,央行3次加息。当年1月14日到6月14日,存款准备金连续6次上调,GDP增速从1月的9.8%下降到12月8.9%,CPI增速从1月的4.9%到8月最高通胀水平高达6.2%,衰退周期确认从而导致市场大幅下跌,投资者当年亏损严重。第二种情况:2005年的震荡市,涨少跌多。若不仔细甄别个基上涨的原因,会导致全年出现小幅亏损,如我们分析的嘉实成长收益,1季度上涨4.31%,全年实际上涨2.29%,若1季度末购买其并持有至年钟,投资者将亏损1.94%。这两种会导致亏损的情况是投资者需特别注意的。其次,其他购买个基出现排名错配的情况,仅是盈利多少的差别,不会给投资者带来资产的损失。综合8年间的分析结果,排名稳健的个基大多更注重个股的选择,或者能及时调换行业,抓住上涨板块,规避下跌板块,最优秀的是能对资产配置进行判断,根据牛熊市调整股票仓位。其间典型的代表为华夏大盘精选、华夏策略精选、广发稳健增长、景顺长城核心竞争力。后来居上的个基则有的在于成功换仓的重仓股在后3季度表现出色,对行业和个股的准确把握是其后来居上的关键。其间典型的代表为泰达宏利成长、国富弹性市值、银华核心价值优选、华夏优势增长、广发核心精选。排名下滑的个基则大多处于合约限制或其他原因,未更换重仓的行业。一旦其重仓行业当年出现错配,后续持续落后其他行业,该个基排名就出现大幅下滑。下滑最厉害的是出现行业错配,特别是结构性市场中,错过强势行业重仓弱势行业,在市场当季大涨甚至出现个基亏损的极端情况。其间典型的代表为嘉实成长收益、万家公用事业、中邮核心成长、天治趋势精选、民生加银景气行业。2005年05年,我们重点分析广发稳健增长(270002)、泰达宏利成长(162201)与嘉实成长收益(070001)业绩差异的原因。2005年市场前低后高。1、2季度申万各行业普跌,各行业间仅存在跌多跌少...