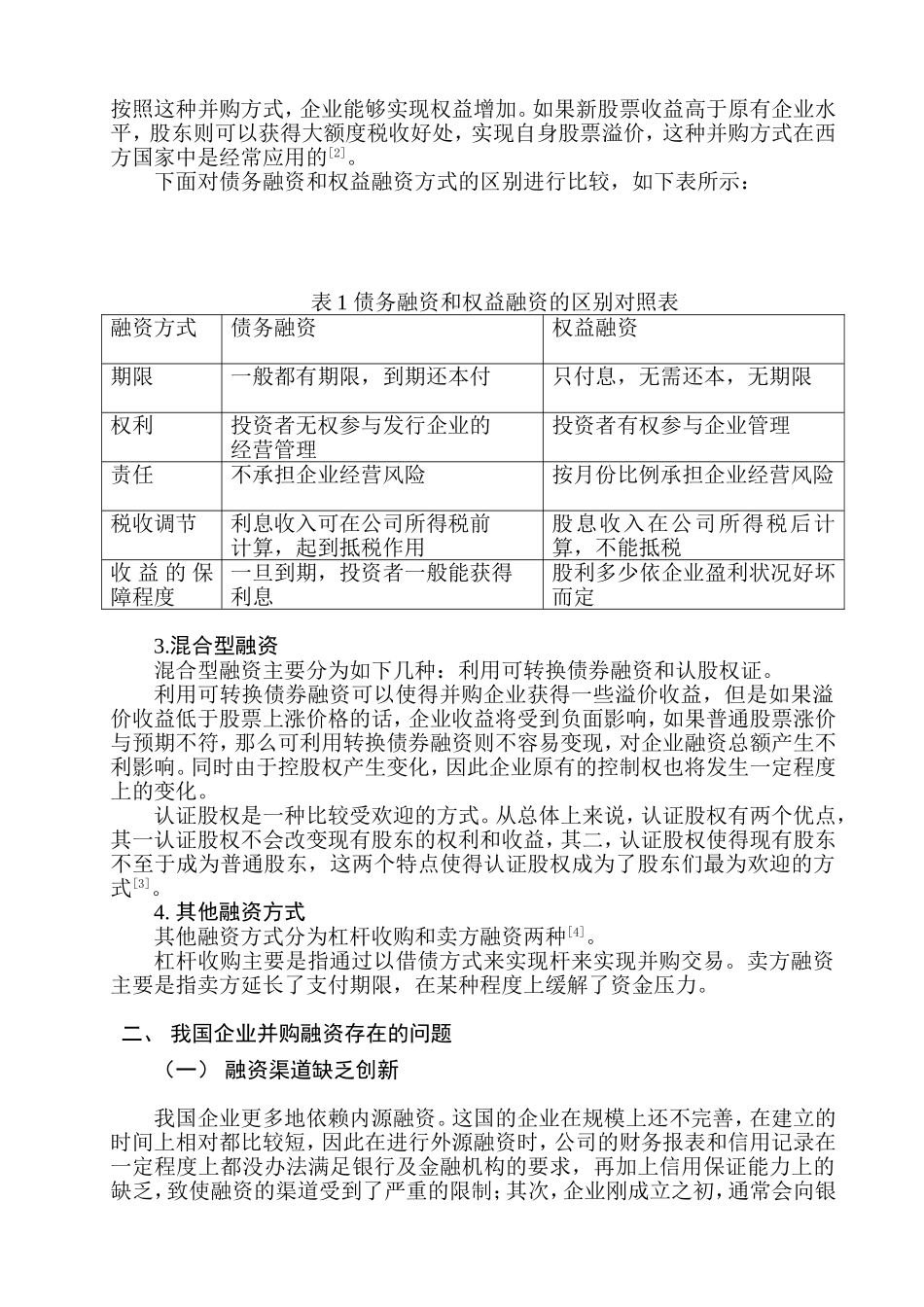

企业并购融资问题研究【摘要】企业并购有利于深化企业改革,实现资产存量的盘活,因此对我国乃至世界企业的发展发挥着举足轻重的作用。当前企业并购问题均离不开资金问题,融资方式和数量直接影响着企业并购能够取得成效,影响着企业发展潜力。西方发达国家企业并购融资发展较为充分,对于我国而言,企业并购融资发展时间短,难以形成有效的企业并购,其中主要是由于管理体制、金融工具、资本发展环境的影响。因此分析了国外发达国家企业并购运作的要素和方式,并结合我国企业并购融资所存在的问题,分析了具体原因,提出了相应的对策。【关键词】企业并购;财务;融资ResearchonMergersandAcquisitionsFinancingProblem【Abstract】mergersandacquisitionsishelpfulfordeepeningenterprisereform,implementationrevitalizethestockofassets,sothedevelopmentoftheenterprisesofourcountryandeventheworldplaysadecisiverole.Thecurrentm&aallcannotleavethemoneyproblems,directlyaffectstheenterprisem&afinancingwayandquantitycanbeeffective,affectingenterprisedevelopmentpotential.Comparedwithwesterncountries,ourcountryenterprisemergerandacquisitionfinancingintheinitialstage,combinedwiththedevelopmentofourcountryenterprisefinancingmergersandacquisitionsoverallcapitalinplace,imperfectlegalsystem,lackoffinancialinstruments,directlyaffectstheefficiencyofourcountryenterprisemergerandacquisitionactivity.Thereforeanalyzedtheforeignelementsandthewayoftheoperationoftheenterprisemergerandacquisitioninthedevelopedcountriesandcombiningwithourcountryenterprisemergersandacquisitionsfinancingproblemsexistedintheanalysisofthespecificreasons,putforwardthecorrespondingcountermeasures.【keywords】enterprisemergersandacquisitions;Financial;financing一、企业并购概述(一)相关概念界定1.企业并购企业并购通常是指一方企业对另一方企业的兼并收购行为,通常是以经济手段来达到这种目的,按照公平、资源的原则来实现一种整合社会资源的经济行为。2.企业并购分类企业并购主要分为三种形式,分别是横向并购、纵向并购和混合并购。横向并购主要是指发生在同一行业内的企业并购。企业进行横向并购,目的在于扩大再生产,实现生产成本的降低,提高市场份额。纵向并购主要是指相关企业之间的并购,通常处于统一生产链条上的企业开展企业并购行为,实现生产效率的提升。混合并购主要是指两个并没有直接联系的企业之间的并购,主要目的是实现多元化经营,从而能够降低经营风险。3.并购融资并购融资是指发生在并购企业为了实现并购目的而进行的融资行为。并购行为需要大量的资金支持。并购融资的选择方式直接影响到收购企业未来的发展方向和发展前景,因此企业在并购的过程中,首先要对并购所需要的资金数量进行评估,然后选择最适宜的融资方式,能够充分弥补资金方面的不足[1]。(二)企业并购融资的主要方式1.债务性融资在西方国家,企业并购融资主要是采用债务性融资的方式。优先债务性融资主要针对并购企业而言的,这些企业以银行贷款为依托,通过这些资金来达到企业并购的行为。优先债务性融资对于企业和银行来说,均存在风险。银行通过发放一级贷款的方式,来提供优先性债务融资,使得自身收益率较低;而企业通过担保等形式获得了银行的优先债务性融资,一方面降低了企业的融资成本,另一方面也企业在向银行公开财务状况之后,还要接受银行等金融系统的监督,同时企业在获得贷款的同时需要提供企业担保人,从而增加了企业的费用,这些对于企业来说,均是不利的因素。从属债务的受偿顺序排在优先债务之后,可以分为过渡贷款和从属债券。过渡贷款主要是指银行为了实现并购行为,而提供的一种以利率爬升票据的贷款,通常期限为180天,偿还方式是出售并购企业的债券。从属债券可以分为企业债券和垃圾债券,通过债券融资的方式,可以有效地实现融资,但是由于贷款过多,可能会影响企业的信誉,从而使得下一步融资成本上升。2.权益性融资权...