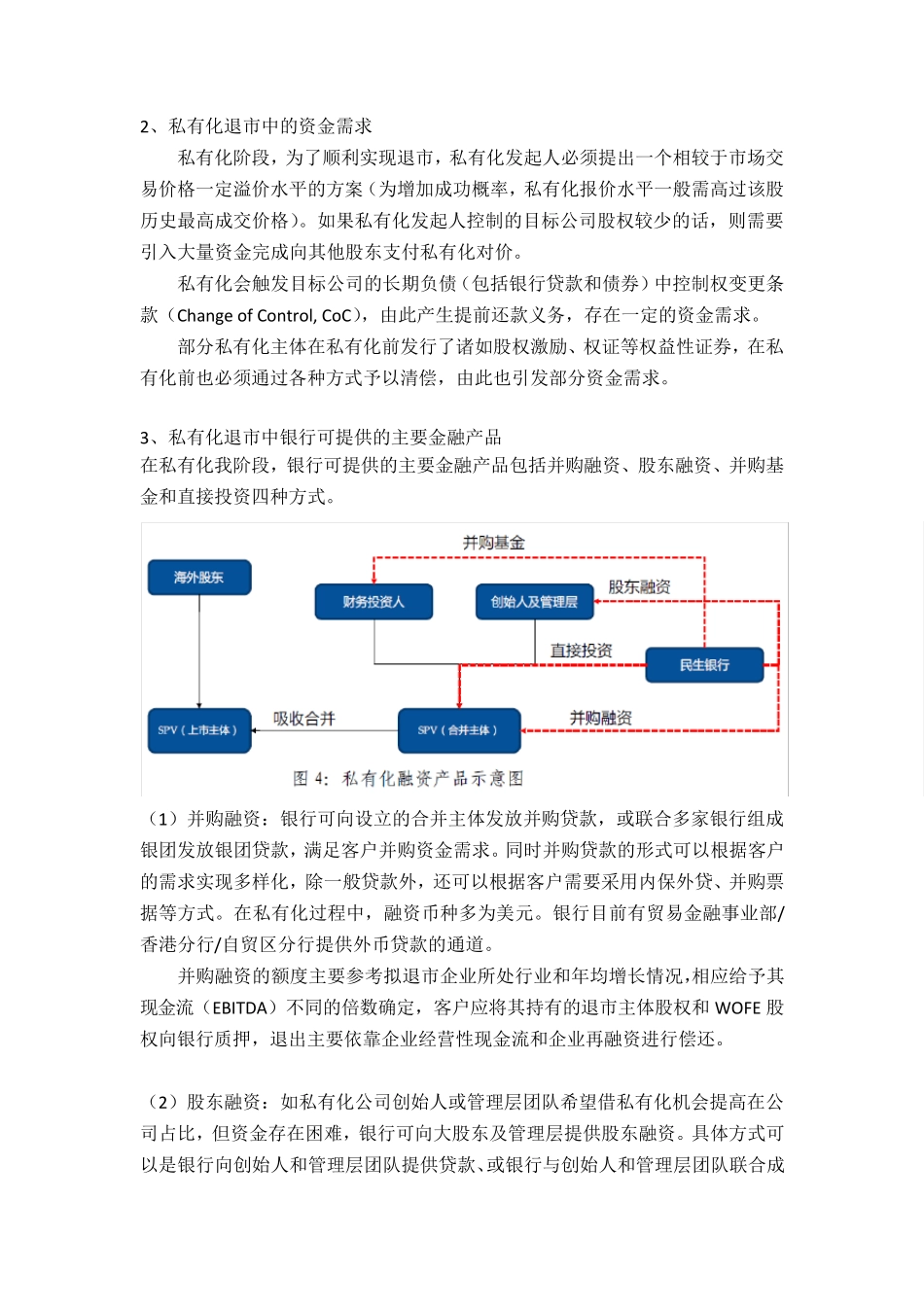

中概股回归流程及业务合作机会分析 一个典型的中概股私有化及返程上市可以分为私有化退市-拆除红筹结构-再上市三大阶段,具体流程示意图如下所示。 (一)私有化退市环节 1、私有化退市主要方式 私有化退市可以采用多种方式。根据美国证券交易委员会SEC关于私有化的13E-3规则(Going Private Rules and Schedule 13E-3),目前市场上通常选择的私有化方式,包括法定合并(Statutory Merger)、要约收购(Tender Offer)、反向分拆(Reverse Stock Split)以及资产出售与解散(asset sale and dissolution)等四种。中概股私有化多采用要约收购和法定合并两种方式。 要约收购,是指私有化发起主体在公开市场发起收购要约(要约需至少20个工作日),在取得目标公司90%以上投票权的股份后,收购方无需通过由剩余少数股东投票而可以通过简易合并(Short-form Merger)的方式“挤出”少数股东从而完成目标企业的私有化; 如果要约收购未能获得 90%以上的已发行股份,则可以通过长式合并(Long-form Merger)以获得剩余股东的股票,但在长式合并下,必须进行股东大会的投票通过。 法定合并,是指私有化发起主体设立一家合并主体(Merger Su b),并由该主体向目标公司董事会提交私有化方案,董事会收到私有化方案后,组织特别委员会对此方案进行评判并向股东出具意见(部分情况下该意见由特别委员会聘请的财务顾问做出)。获得特别委员会推荐股东接受该方案后,私有化发起方按照 SEC 13E-3 法案的要求准备股东投票文件,经 SEC 审核并获得股东大会投票通过后,Merger Su b 则可完成对目标公司的合并。相较于要约收购,法定合并需要进行多轮审核且需准备大量文件,成本较高,但确定性大。中概股退市多采取此种方式。 反向分拆,是指公司发行一股新股用以交换一定数量的旧股,如果不满一股则进行现金补偿,从而减少股东人数,最终实现退市。资产出售与解散则指目标公司通过出售实质性资产成为一家纯现金公司从而实现退市的目的。 2、私有化退市中的资金需求 私有化阶段,为了顺利实现退市,私有化发起人必须提出一个相较于市场交易价格一定溢价水平的方案(为增加成功概率,私有化报价水平一般需高过该股历史最高成交价格)。如果私有化发起人控制的目标公司股权较少的话,则需要引入大量资金完成向其他股东支付私有化对价。 私有化会触发目标公司的长期负债(包括银行贷款和债券)中控制权变更条款(Change of Control...