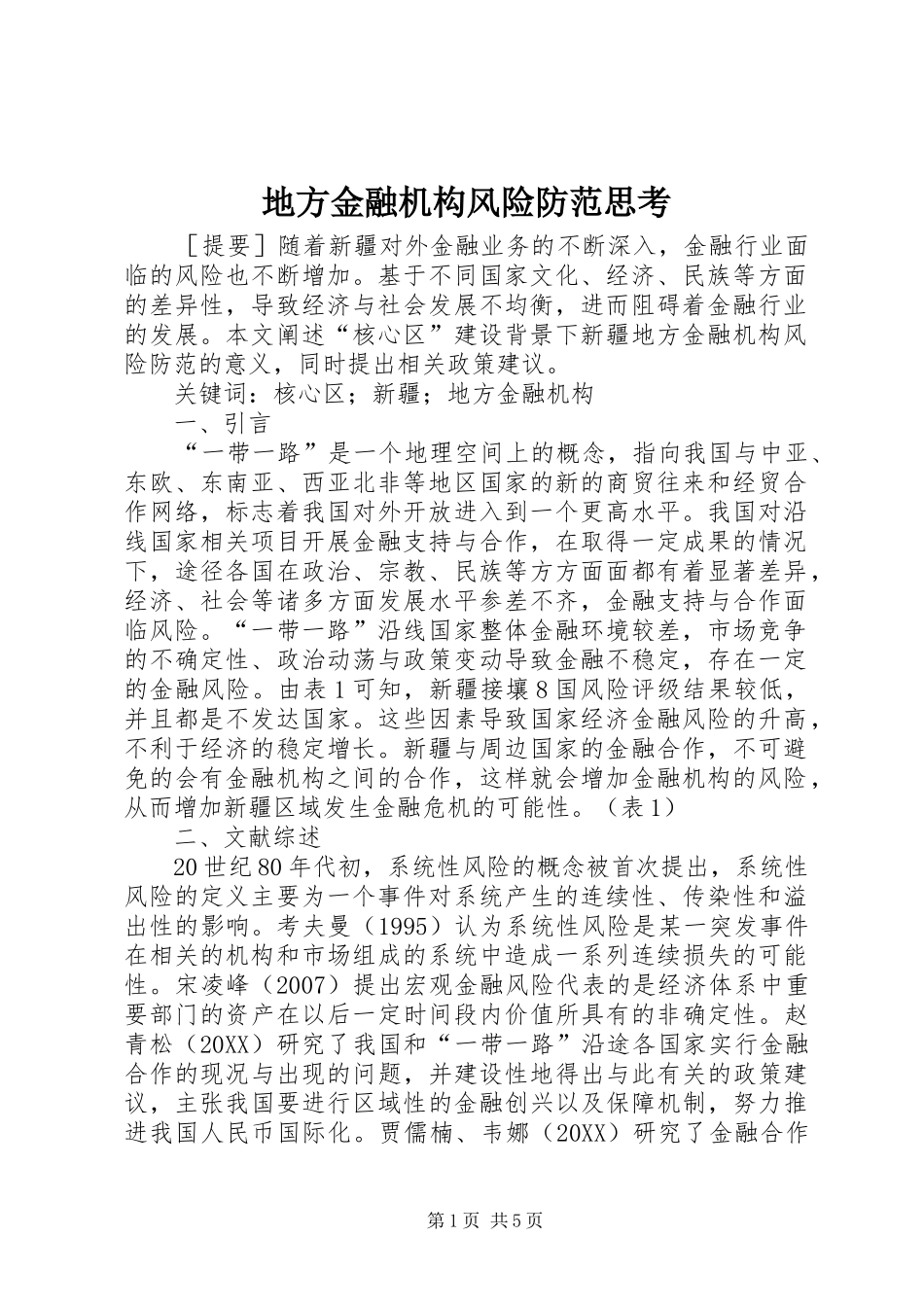

地方金融机构风险防范思考[提要]随着新疆对外金融业务的不断深入,金融行业面临的风险也不断增加。基于不同国家文化、经济、民族等方面的差异性,导致经济与社会发展不均衡,进而阻碍着金融行业的发展。本文阐述“核心区”建设背景下新疆地方金融机构风险防范的意义,同时提出相关政策建议。关键词:核心区;新疆;地方金融机构一、引言“一带一路”是一个地理空间上的概念,指向我国与中亚、东欧、东南亚、西亚北非等地区国家的新的商贸往来和经贸合作网络,标志着我国对外开放进入到一个更高水平。我国对沿线国家相关项目开展金融支持与合作,在取得一定成果的情况下,途径各国在政治、宗教、民族等方方面面都有着显著差异,经济、社会等诸多方面发展水平参差不齐,金融支持与合作面临风险。“一带一路”沿线国家整体金融环境较差,市场竞争的不确定性、政治动荡与政策变动导致金融不稳定,存在一定的金融风险。由表1可知,新疆接壤8国风险评级结果较低,并且都是不发达国家。这些因素导致国家经济金融风险的升高,不利于经济的稳定增长。新疆与周边国家的金融合作,不可避免的会有金融机构之间的合作,这样就会增加金融机构的风险,从而增加新疆区域发生金融危机的可能性。(表1)二、文献综述20世纪80年代初,系统性风险的概念被首次提出,系统性风险的定义主要为一个事件对系统产生的连续性、传染性和溢出性的影响。考夫曼(1995)认为系统性风险是某一突发事件在相关的机构和市场组成的系统中造成一系列连续损失的可能性。宋凌峰(2007)提出宏观金融风险代表的是经济体系中重要部门的资产在以后一定时间段内价值所具有的非确定性。赵青松(20XX)研究了我国和“一带一路”沿途各国家实行金融合作的现况与出现的问题,并建设性地得出与此有关的政策建议,主张我国要进行区域性的金融创兴以及保障机制,努力推进我国人民币国际化。贾儒楠、韦娜(20XX)研究了金融合作第1页共5页在“一带一路”建设中的重要性以及金融支持“一带一路”建设的当前状况与所面临问题,较为系统地列举了金融支持“一带一路”的可行性。刘尚希(2006)认为微观金融风险和宏观金融风险是相互关联的,微观金融风险在一定条件下可以向宏观金融风险转化,其中一个条件是金融风险在部门和行业内累积,并且达到破产的临界点,另一个条件是一旦单个部门和行业破产,会带来其他部门破产的连锁反应。翁东玲(20XX)详细梳理了我国对“一带一路”途径国家在金融机构国际化布局、人民币国际化推进、国家与地方的合作基金设立、我国主导的多边金融机构的设立、融通资金降低汇率风险、双边本币互换协议签署、金融监管等方面的金融支持与合作。三、“核心区”建设背景下新疆面临的金融风险“一带一路”作为中国经济发展的新战略,开启了一个中国融入并推动全球化的新时代。“一带一路”项目建设中,金融发挥着重要作用,金融不但可以实现资源的优化配置,还可以发挥杠杆作用,合理调节市场经济。但是,在与他国的金融支持和合作中风险是不可避免的,这些都会影响金融的稳定发展,为“一带一路”建设带来风险。(一)信用风险。“一带一路”倡议的目的是构建亚欧非大陆及附近海洋的互联互通,建设和增强途经各国合作、共享的伙伴关系,构建全方位、多层次、复合型的互联互通网络,实现途经35国多元自由、平衡、可持续发展。“一带一路”途经的国家和地区大多为发展中国家和地区,其财力基础较为单薄,而且对外部国家与地区的资金具有极大的依赖性,因此其抵御资金外逃的能力也相对弱,这相当于说“一带一路”沿线国家和地区有着发生债务风险的极高可能性。如果我国的银行不注意这些而投资过多,就有很大收不回信贷的可能性发生。以上是中国在“一带一路”建设过程中极可能发生的外部信用风险。毫无疑问,中国也会在“一带一路”建设中遇见内部信用风险。(二)汇率风险。“一带一路”建设中,跨国公司在进行国际投资和跨国贸易时应该把汇率风险认真思考,沿线各国金融市场大多有缺陷,当前金融工具稀缺,并且投融资平台不够第2页共5页完善。一旦我国企业遭遇汇率大幅度的波动,就不能很快匹配到金融工具来规避汇...