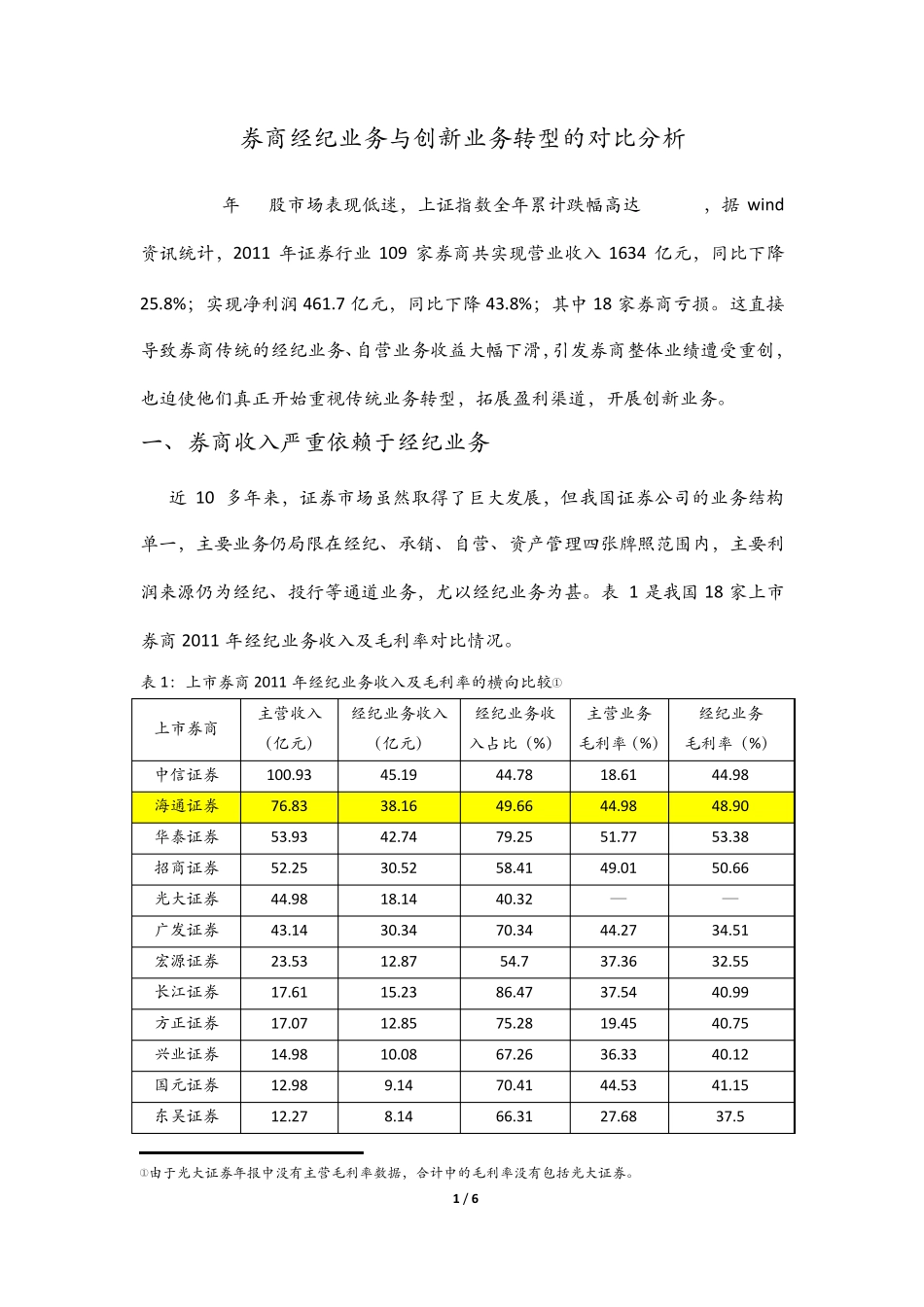

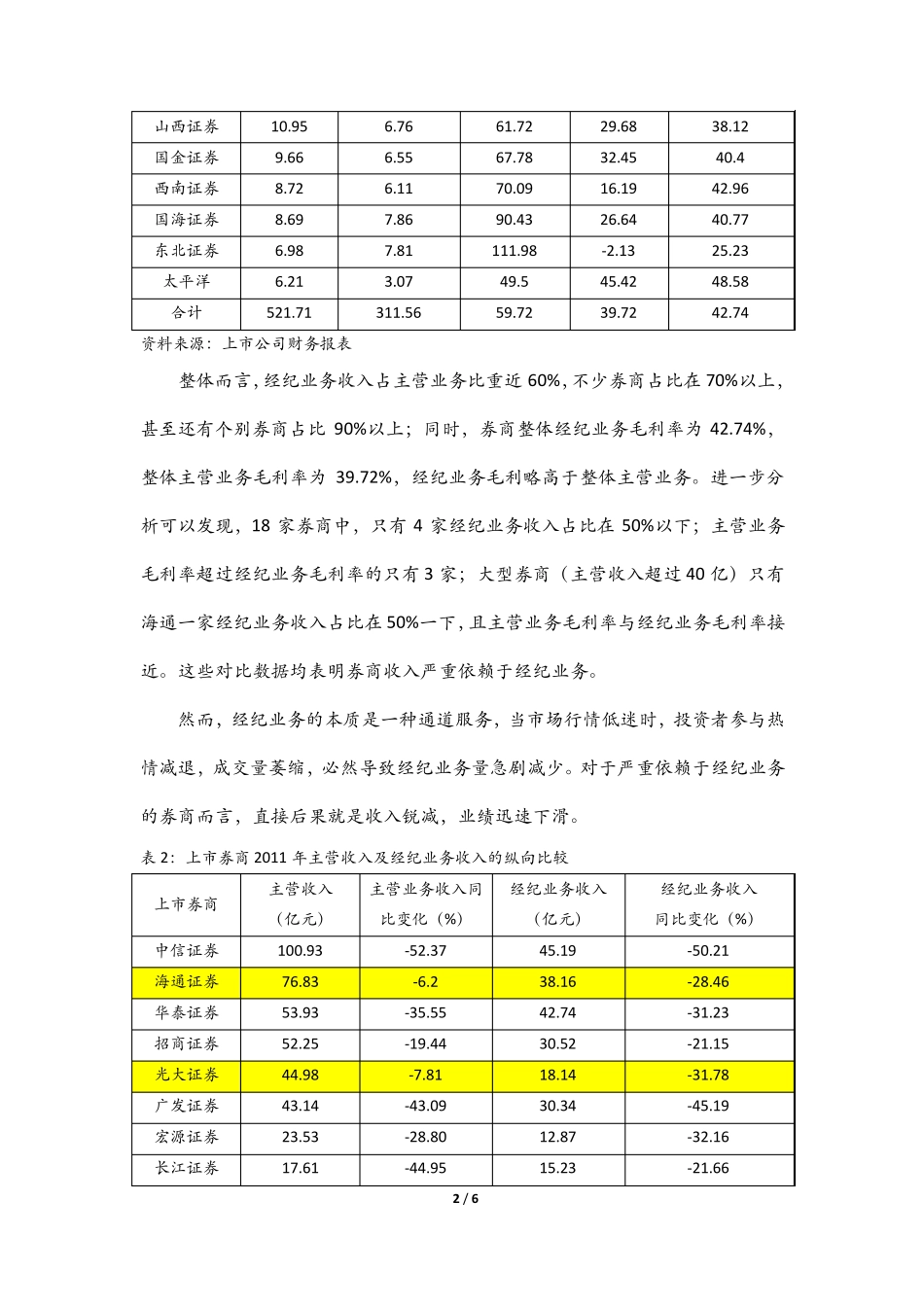

1 / 6 券商经纪业务与创新业务转型的对比分析 2011 年 A股市场表现低迷,上证指数全年累计跌幅高达 21.68%,据 w ind资讯统计,2011 年证券行业 109 家券商共实现营业收入 1634 亿元,同比下降25.8%;实现净利润 461.7 亿元,同比下降 43.8%;其中 18 家券商亏损。这直接导致券商传统的经纪业务、自营业务收益大幅下滑,引发券商整体业绩遭受重创,也迫使他们真正开始重视传统业务转型,拓展盈利渠道,开展创新业务。 一、券商收入严重依赖于经纪业务 近 10 多年来,证券市场虽然取得了巨大发展,但我国证券公司的业务结构单一,主要业务仍局限在经纪、承销、自营、资产管理四张牌照范围内,主要利润来源仍为经纪、投行等通道业务,尤以经纪业务为甚。表 1 是我国 18 家上市券商 2011 年经纪业务收入及毛利率对比情况。 表 1:上市券商 2011 年经纪业务收入及毛利率的横向比较① 上市券商 主营收入 (亿元) 经纪业务收入 (亿元) 经纪业务收入占比(%) 主营业务 毛利率(%) 经纪业务 毛利率(%) 中信证券 100.93 45.19 44.78 18.61 44.98 海通证券 76.83 38.16 49.66 44.98 48.90 华泰证券 53.93 42.74 79.25 51.77 53.38 招商证券 52.25 30.52 58.41 49.01 50.66 光大证券 44.98 18.14 40.32 — — 广发证券 43.14 30.34 70.34 44.27 34.51 宏源证券 23.53 12.87 54.7 37.36 32.55 长江证券 17.61 15.23 86.47 37.54 40.99 方正证券 17.07 12.85 75.28 19.45 40.75 兴业证券 14.98 10.08 67.26 36.33 40.12 国元证券 12.98 9.14 70.41 44.53 41.15 东吴证券 12.27 8.14 66.31 27.68 37.5 ①由于光大证券年报中没有主营毛利率数据,合计中的毛利率没有包括光大证券。 2 / 6 山西证券 10.95 6.76 61.72 29.68 38.12 国金证券 9.66 6.55 67.78 32.45 40.4 西南证券 8.72 6.11 70.09 16.19 42.96 国海证券 8.69 7.86 90.43 26.64 40.77 东北证券 6.98 7.81 111.98 -2.13 25.23 太平洋 6.21 3.07 49.5 45.42 48.58 合计 521.71 311.56 59.72 39.72 42.74 资料来源:上市公司财务报表 整体而言,经纪业务收入占主营业务比重近 60%,不少券商占比在 70%以上,甚至还有个别券商占比 90%以上;同时,券商整体经纪业务毛利率为 42.74%,整体主营业务毛利率为 39.72%,经纪...