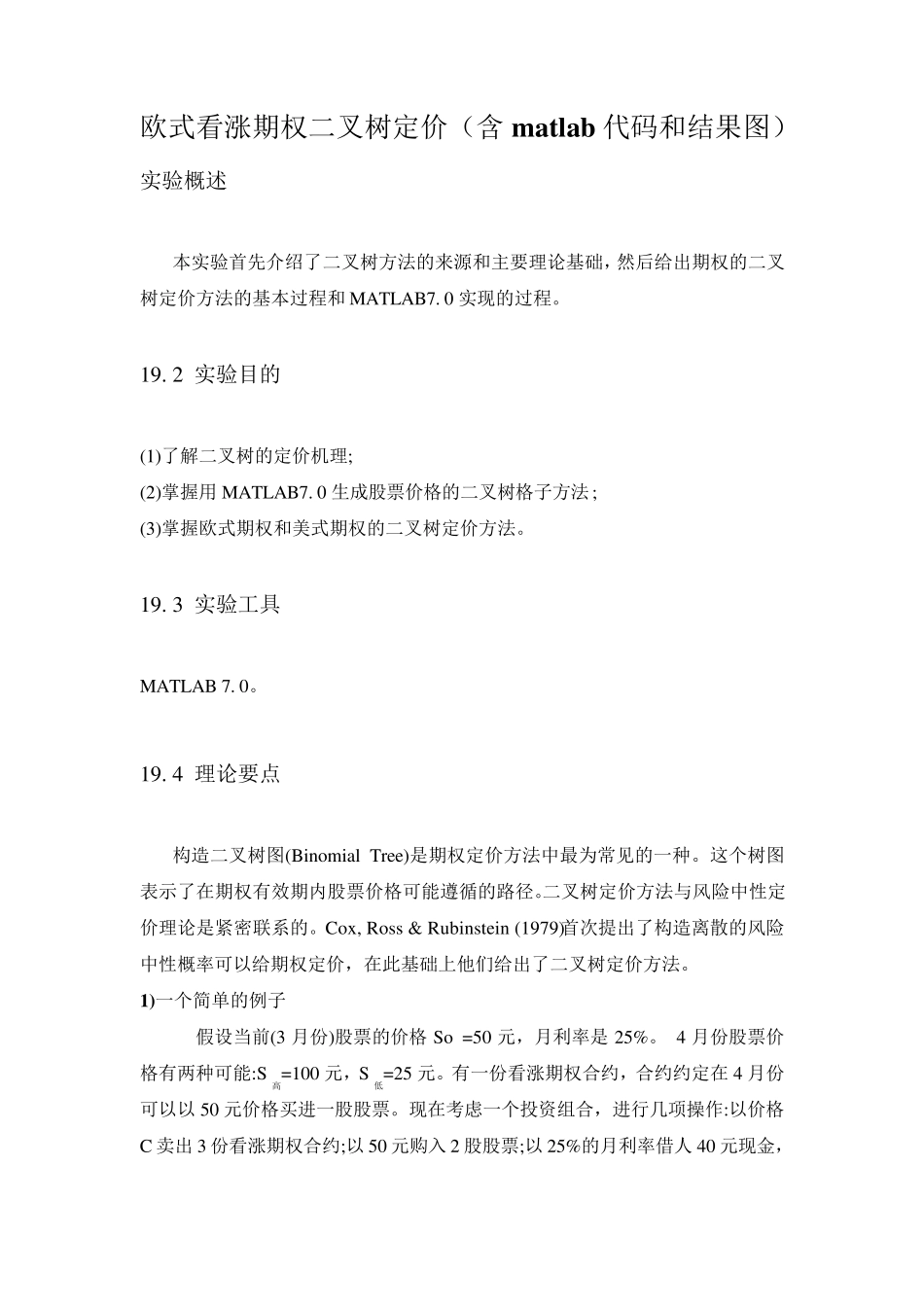

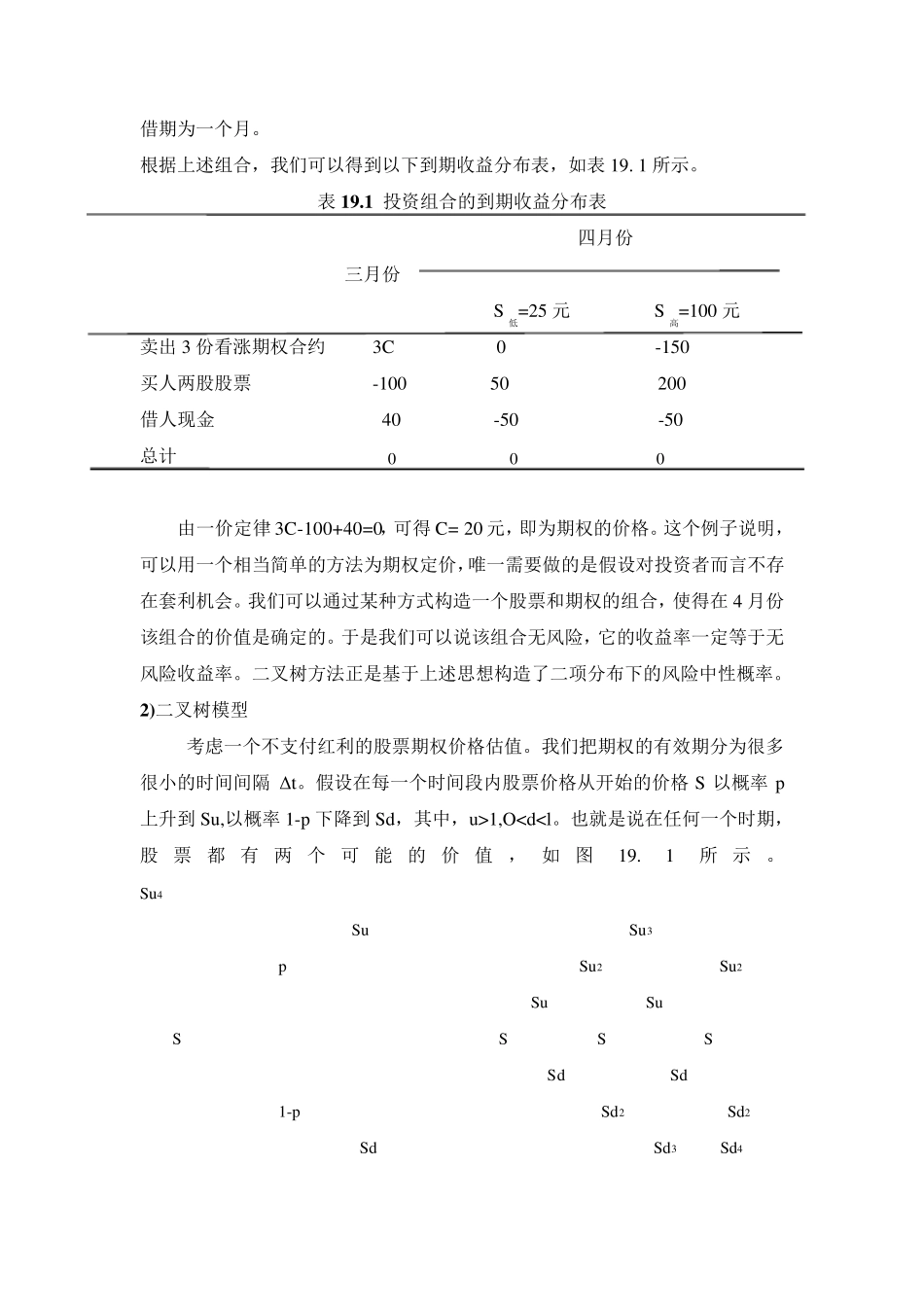

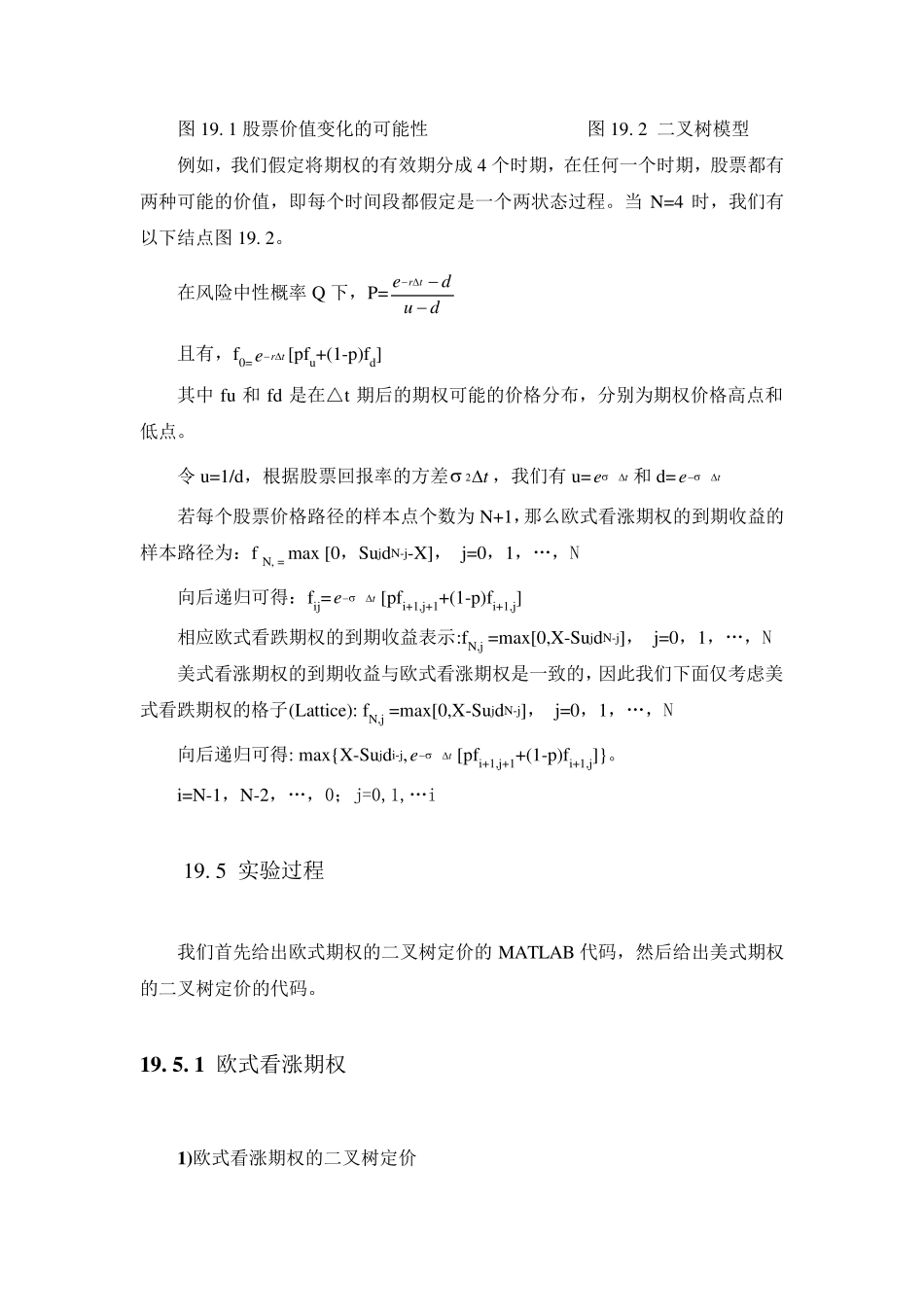

欧式看涨期权二叉树定价(含matlab 代码和结果图) 实验概述 本实验首先介绍了二叉树方法的来源和主要理论基础,然后给出期权的二叉树定价方法的基本过程和MATLAB7. 0 实现的过程。 19. 2 实验目的 (1)了解二叉树的定价机理; (2)掌握用 MATLAB7. 0 生成股票价格的二叉树格子方法; (3)掌握欧式期权和美式期权的二叉树定价方法。 19. 3 实验工具 MATLAB 7. 0。 19. 4 理论要点 构造二叉树图(Binomial Tree)是期权定价方法中最为常见的一种。这个树图表示了在期权有效期内股票价格可能遵循的路径。二叉树定价方法与风险中性定价理论是紧密联系的。Cox , Ross & Ru binstein (1979)首次提出了构造离散的风险中性概率可以给期权定价,在此基础上他们给出了二叉树定价方法。 1)一个简单的例子 假设当前(3 月份)股票的价格 So =50 元,月利率是 25%。 4 月份股票价格有两种可能:S高=100 元,S低=25 元。有一份看涨期权合约,合约约定在 4 月份可以以 50 元价格买进一股股票。现在考虑一个投资组合,进行几项操作:以价格C 卖出3 份看涨期权合约;以 50 元购入 2 股股票;以 25%的月利率借人 40 元现金,借期为一个月。 根据上述组合,我们可以得到以下到期收益分布表,如表 19. 1 所示。 表 1 9 .1 投资组合的到期收益分布表 四月份 三月份 S低=25 元 S高=100 元 卖出 3 份看涨期权合约 3C 0 -150 买人两股股票 -100 50 200 借人现金 40 -50 -50 总计 0 0 0 由一价定律 3C-100+40=0,可得 C= 20 元,即为期权的价格。这个例子说明,可以用一个相当简单的方法为期权定价,唯一需要做的是假设对投资者而言不存在套利机会。我们可以通过某种方式构造一个股票和期权的组合,使得在 4 月份该组合的价值是确定的。于是我们可以说该组合无风险,它的收益率一定等于无风险收益率。二叉树方法正是基于上述思想构造了二项分布下的风险中性概率。 2 )二叉树模型 考虑一个不支付红利的股票期权价格估值。我们把期权的有效期分为很多很小的时间间隔 Δt。假设在每一个时间段内股票价格从开始的价格 S 以概率 p上升到 Su ,以概率 1-p 下降到 Sd,其中,u >1,O