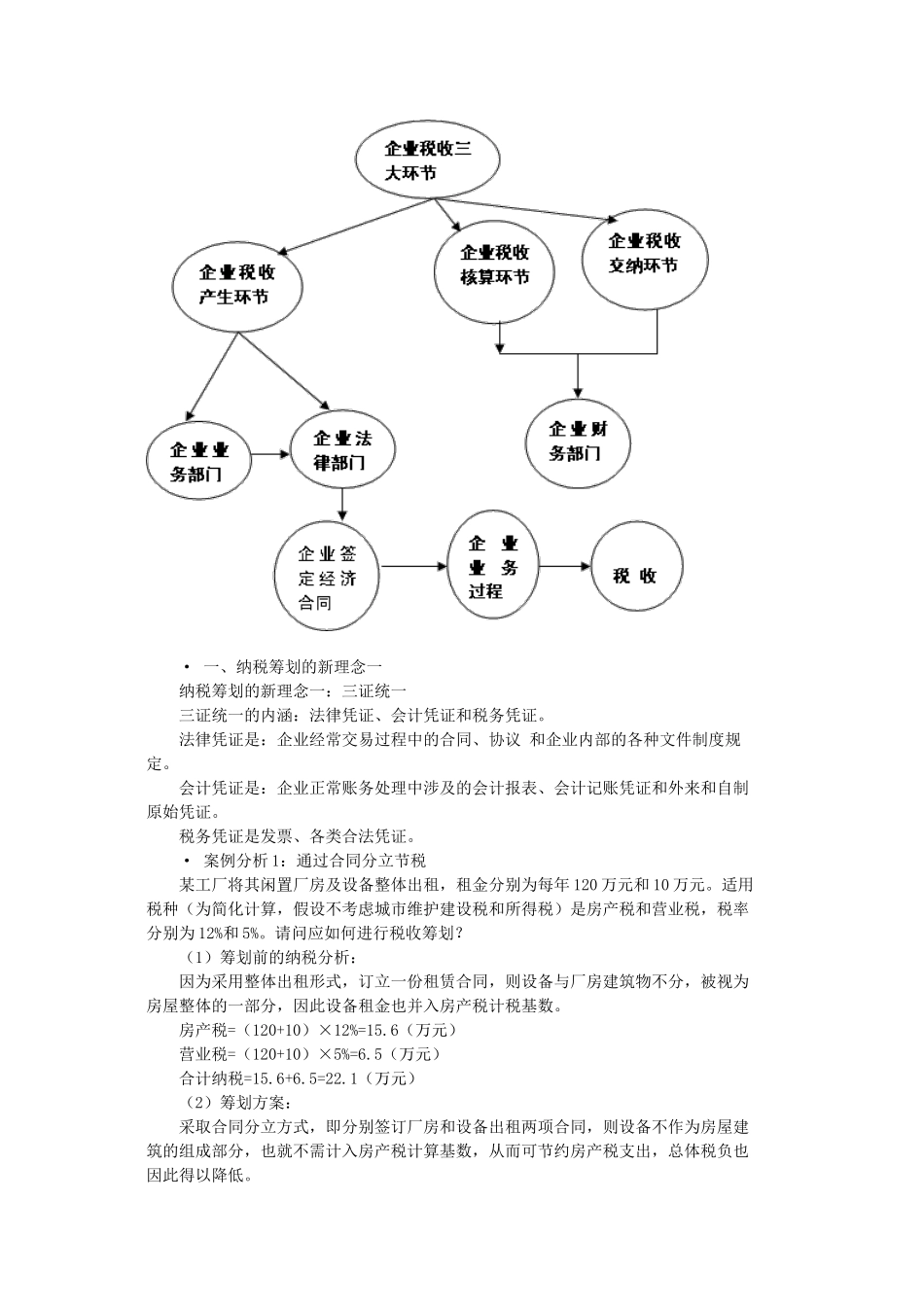

企业设立、投融资和经营过程中的纳税筹划及典型案例讲解 第一讲 企业进行纳税筹划方案设计的三种新理念 · 控制税收成本是企业控制总成本的重要组成部分 · · 三、企业税务风险管理的两大关键点 · · 一、纳税筹划的新理念一 纳税筹划的新理念一:三证统一 三证统一的内涵:法律凭证、会计凭证和税务凭证。 法律凭证是:企业经常交易过程中的合同、协议 和企业内部的各种文件制度规定。 会计凭证是:企业正常账务处理中涉及的会计报表、会计记账凭证和外来和自制原始凭证。 税务凭证是发票、各类合法凭证。 · 案例分析 1:通过合同分立节税 某工厂将其闲置厂房及设备整体出租,租金分别为每年 120 万元和 10 万元。适用税种(为简化计算,假设不考虑城市维护建设税和所得税)是房产税和营业税,税率分别为 12%和 5%。请问应如何进行税收筹划? (1)筹划前的纳税分析: 因为采用整体出租形式,订立一份租赁合同,则设备与厂房建筑物不分,被视为房屋整体的一部分,因此设备租金也并入房产税计税基数。 房产税=(120+10)×12%=15.6(万元) 营业税=(120+10)×5%=6.5(万元) 合计纳税=15.6+6.5=22.1(万元) (2)筹划方案: 采取合同分立方式,即分别签订厂房和设备出租两项合同,则设备不作为房屋建筑的组成部分,也就不需计入房产税计算基数,从而可节约房产税支出,总体税负也因此得以降低。 (3)筹划后的纳税分析: 房产税=120×12%=14.万元) 营业税=(120+10)×5%=6.5(万元) 合计纳税=14.4+6.5=20.9(万元) 通过合同分立,节税 22.1-20.9=1.2(万元) · 案例分析 2 甲公司主要从事长途客运业务,2012 年 6 月份,企业根据经营需要拟将 2008 年度购进的豪华客车 4 辆以及随车客运线路经营权出售给乙公司,豪华客车原值 850 万元,累计折旧 350 万元,线路经营权原值 150 万元,累计摊销 48 万元。目前,豪华客车市场价格 550 万元,线路经营权市场价格 250 万元。甲公司将豪华客车和客运线路经营权一并作价以 800 万元的价格出售给乙公司,请帮甲公司进行纳税筹划,使其税收成本最低? (1)筹划前的纳税分析: 《中华人民共和国增值税暂行条例》第六条规定:“增值税应税销售额为纳税人销售货物或者应税劳务向购买方收取的全部价款和价外费用。”《增值税暂行条例实施细则》第十二条规定:“条例第六条第一款所称价外费用,包括价外向购买方收取的手续费、补...