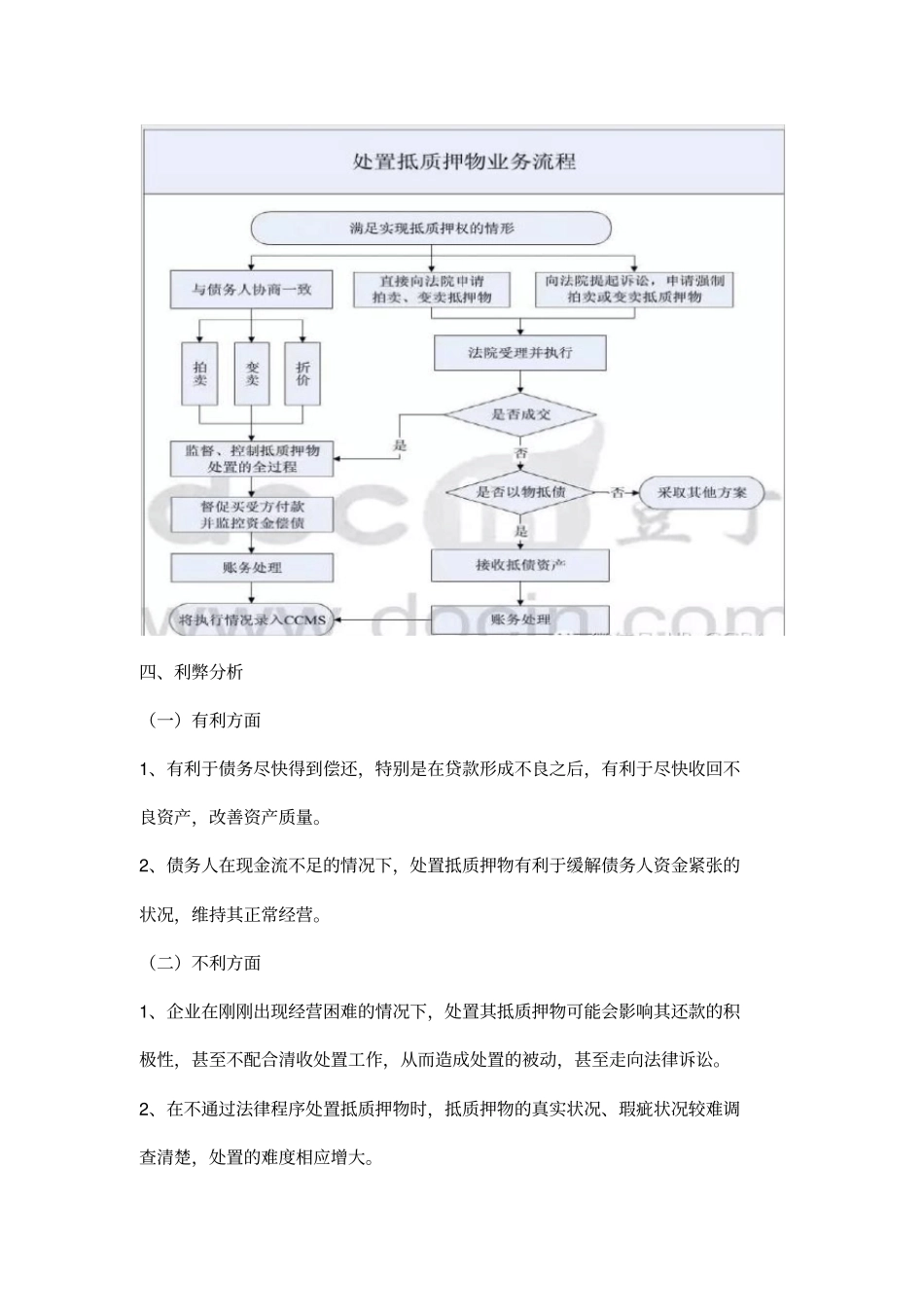

不良资产清收处置抵质押物一、定义处置抵质押物是指债务履行期届满,债权人(在本节中即指抵押权人/质权人,下同)未受清偿或者发生约定的实现抵质押权的情形时,债权人通过与债务人(在本节中即指抵押人/出质人,下同)协商或向法院申请通过司法途径对抵质押物予以变现,变现所得优先用于偿还所担保债务的清收处置方式。二、适用条件(一)办理了抵质押登记手续,抵质押权人对抵质押人的抵押权必须有效;(二)主债权未受清偿且已届清偿期,或抵质押人同意处置抵质押物用于清偿所担保的债务。三、工作流程(一)通过押品管理团队对押品的现场核查情况确认抵质押物的现状和登记的有效性,若现场核查的时间间隔较长,应在处置前到相关部门重新核实。(二)通知债务人和抵质押人对设定的抵质押物进行处置以及处置的方式,如果采取变卖或折价方法处置抵质押物,变卖价格或折价金额由双方协商确定,协商不成,应采取拍卖的方式进行。(三)采取拍卖的方式处置时,抵质押权人和抵押人共同委托具有相应资质的评估机构对拟处置的抵质押物进行评估确定处置价格。(四)抵质押权人和抵押人共同选定拍卖行依据评估价格进行公开拍卖。四、利弊分析(一)有利方面1、有利于债务尽快得到偿还,特别是在贷款形成不良之后,有利于尽快收回不良资产,改善资产质量。2、债务人在现金流不足的情况下,处置抵质押物有利于缓解债务人资金紧张的状况,维持其正常经营。(二)不利方面1、企业在刚刚出现经营困难的情况下,处置其抵质押物可能会影响其还款的积极性,甚至不配合清收处置工作,从而造成处置的被动,甚至走向法律诉讼。2、在不通过法律程序处置抵质押物时,抵质押物的真实状况、瑕疵状况较难调查清楚,处置的难度相应增大。3、抵押人不同意处置或者提出异议的时候将影响其处置。4、一旦抵质押物被其他债权人查封在先,即使我行审定了抵押且有效,但仍无法实现处置,只有等其他债权人处置时主张优先受偿。五、风险控制(一)我国担保法对不同抵押物的抵押登记规定了不同的法律意义,即抵押合同生效要件和对抗要件,抵押合同须经登记才生效。质押包括动产质押和权利质押。动产质押以动产的交付为合同生效要件。而权利质押需要进行质押登记。依法办理抵(质)押物登记,是确保银行担保手续合法有效的前提。也是债权人处置和行使抵质押权的前提。(二)尽早通过司法程序处置抵质押物,避免处置过程中发生其它难以预料的情况,尽快回收现金和其它资产。延伸阅读银行不良贷款抵押物处置现状及策略分析一、不良贷款抵押物处置困难的现状当前,我国经济增速下行明显,行业风险、区域风险叠加,信用风险突出,银行业面临的经营形势十分严峻,与之相应的是,不良贷款的快速和大幅上升,银行有被动成为“房东”的趋势,手中掌握的抵押物也越来越多,但抵押物的处置与执行却进展缓慢,有些抵押物明明产权清晰、状况良好也很难处置,迫不得已,只有通过资产转让或核销方式来化解不良贷款,银行的正常经营受到不同程度的影响,营业利润也受到了较大侵蚀。目前,抵押物执行中遇到的障碍主要存在有以下几种情况:1.抵押人、借款人失联或不配合,人为拉长了抵押物处置时间当抵押贷款逾期且催收进展缓慢、银行迫不得已进行诉讼并通过法院处置抵押物时,抵押人往往以种种理由推脱、搪塞,拒不配合,或者试图通过各种途径阻碍司法执行,拖延抵押物的处置,如:拒绝签收法院相关文书,导致银行在处置环节需要进行公告,或者,不断向法院提出异议或上诉来拖延处置时间,进而影响抵押物的处置效率。据了解,此类情况比较普遍,占执行困难案件的比例近40%.2.抵押物非贷款银行首封,需要首封法院推动才能进行司法拍卖,使得银行在后期的司法拍卖中较为被动由于多种原因,一些借款企业或担保企业在银行的抵押物往往被多家执法机构查封,如果抵押物被他人首封,抵押银行即使抵押手续完备也不能独立推动司法拍卖,商业银行对此反响不断。在社会各界的强烈呼吁下,江苏省高院执行局对首封法院怠于启动拍卖的情况作了推动,发布了《关于执行疑难若干问题的解答》,其中,对同一财产被多个法院查封,而首封法院怠于处置查封财...