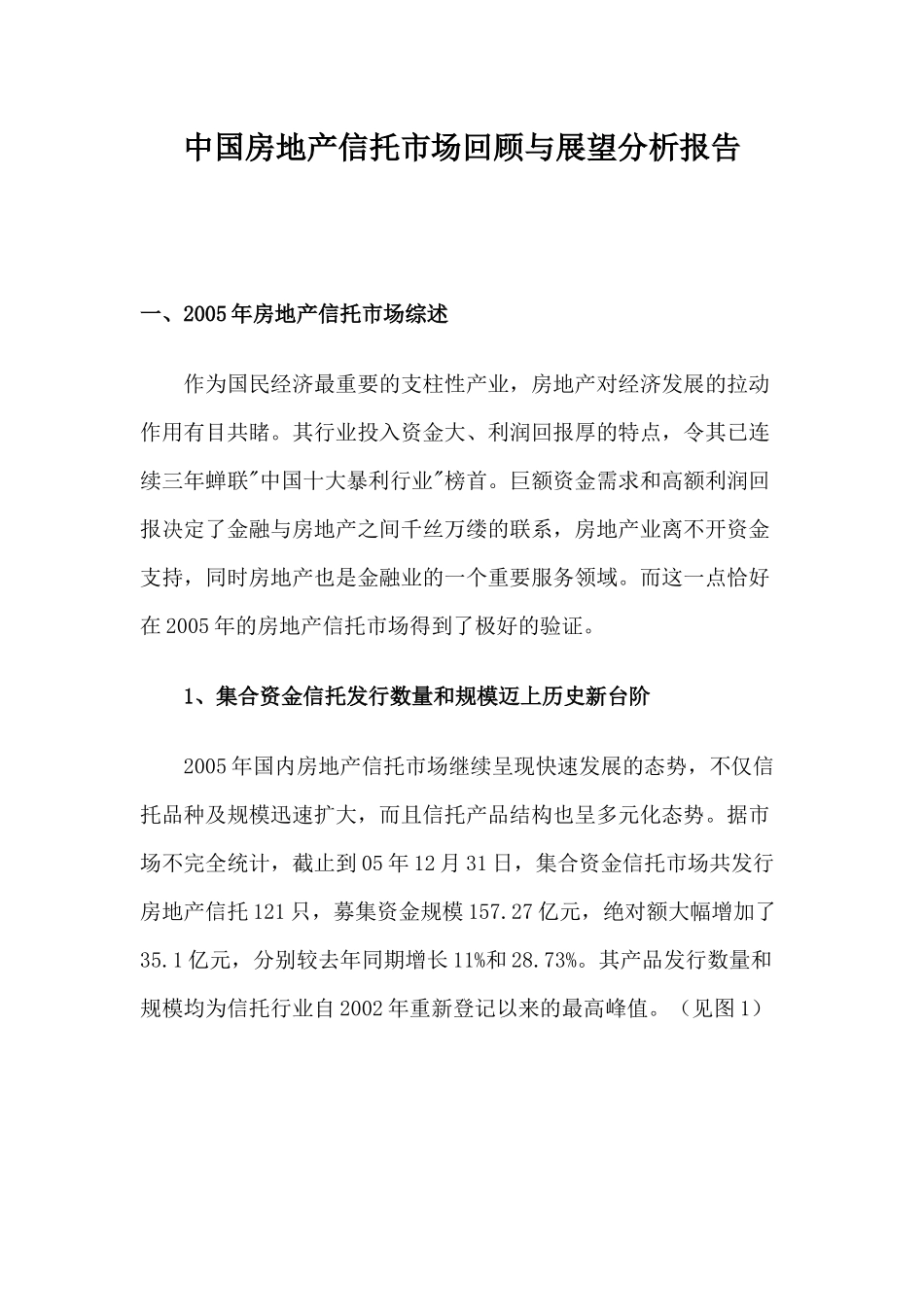

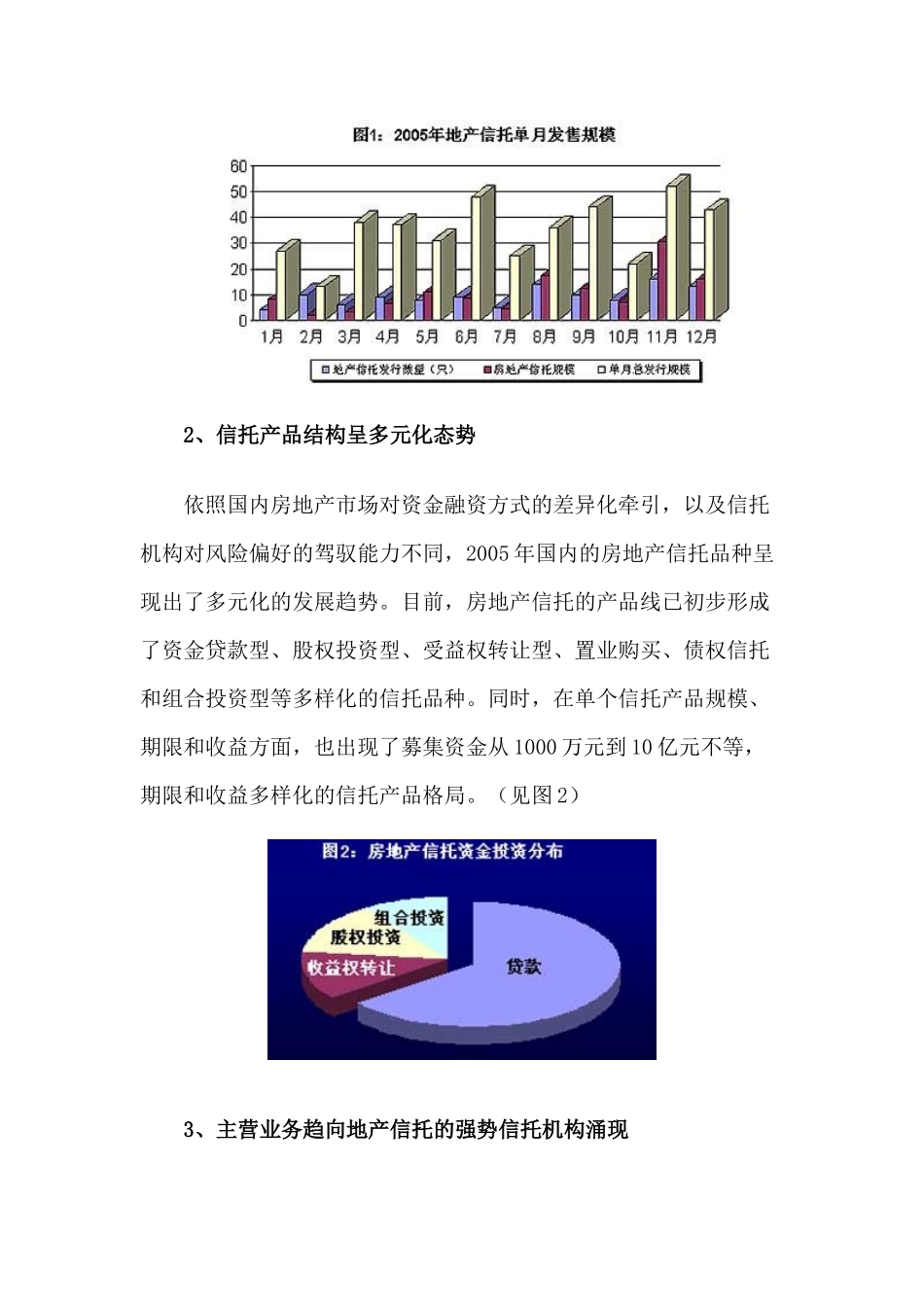

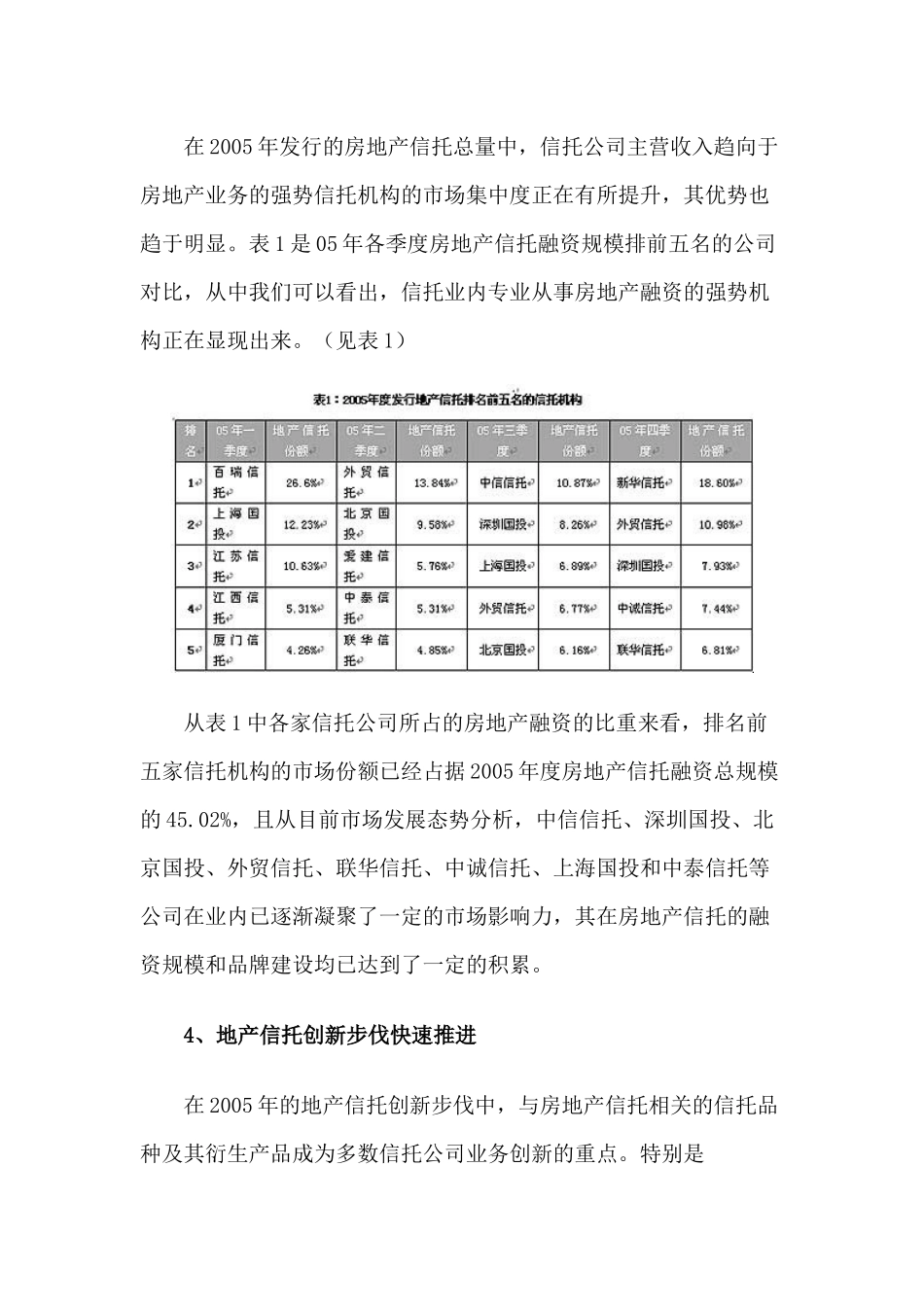

中国房地产信托市场回顾与展望分析报告一、2005年房地产信托市场综述作为国民经济最重要的支柱性产业,房地产对经济发展的拉动作用有目共睹。其行业投入资金大、利润回报厚的特点,令其已连续三年蝉联"中国十大暴利行业"榜首。巨额资金需求和高额利润回报决定了金融与房地产之间千丝万缕的联系,房地产业离不开资金支持,同时房地产也是金融业的一个重要服务领域。而这一点恰好在2005年的房地产信托市场得到了极好的验证。1、集合资金信托发行数量和规模迈上历史新台阶2005年国内房地产信托市场继续呈现快速发展的态势,不仅信托品种及规模迅速扩大,而且信托产品结构也呈多元化态势。据市场不完全统计,截止到05年12月31日,集合资金信托市场共发行房地产信托121只,募集资金规模157.27亿元,绝对额大幅增加了35.1亿元,分别较去年同期增长11%和28.73%。其产品发行数量和规模均为信托行业自2002年重新登记以来的最高峰值。(见图1)2、信托产品结构呈多元化态势依照国内房地产市场对资金融资方式的差异化牵引,以及信托机构对风险偏好的驾驭能力不同,2005年国内的房地产信托品种呈现出了多元化的发展趋势。目前,房地产信托的产品线已初步形成了资金贷款型、股权投资型、受益权转让型、置业购买、债权信托和组合投资型等多样化的信托品种。同时,在单个信托产品规模、期限和收益方面,也出现了募集资金从1000万元到10亿元不等,期限和收益多样化的信托产品格局。(见图2)3、主营业务趋向地产信托的强势信托机构涌现在2005年发行的房地产信托总量中,信托公司主营收入趋向于房地产业务的强势信托机构的市场集中度正在有所提升,其优势也趋于明显。表1是05年各季度房地产信托融资规模排前五名的公司对比,从中我们可以看出,信托业内专业从事房地产融资的强势机构正在显现出来。(见表1)从表1中各家信托公司所占的房地产融资的比重来看,排名前五家信托机构的市场份额已经占据2005年度房地产信托融资总规模的45.02%,且从目前市场发展态势分析,中信信托、深圳国投、北京国投、外贸信托、联华信托、中诚信托、上海国投和中泰信托等公司在业内已逐渐凝聚了一定的市场影响力,其在房地产信托的融资规模和品牌建设均已达到了一定的积累。4、地产信托创新步伐快速推进在2005年的地产信托创新步伐中,与房地产信托相关的信托品种及其衍生产品成为多数信托公司业务创新的重点。特别是在"212"文件后的原抵押式贷款和财产信托转让受益权式的融资通道遭到封堵的情况下,以夹层融资、股权投资和债权融资为代表的地产创新手法纷纷展现,并勾画了房地产信托2005年的精彩!比如说:(1)1月22日被誉为国内首只"准房地产信托基金"的"联信·宝利"1号顺利推出。据坊间报道,该产品是按照房地产投资信托基金(REITS)的标准来设计的,并借鉴了香港领汇房地产信托基金、美国REITs和内地证券市场基金的成熟管理模式,基本接近于契约型封闭式投资基金的模式。与以往房地产信托产品先有项目再募集资金不同,"联信·宝利"不指定用途,先募集资金,然后在国内房地产行业前景看好的地区投资房地产行业,投资方式多样,包括贷款、股权投资、成熟物业产权购买等多种方式。同时"联信·宝利"可以采取分期发行的方式。并采取了类似证券投资基金的分红制度,在预期收益以外增加浮动收益。而后在本年度12月初,联华信托又发行了"联信·宝利"7号,这个信托计划也被业界喻为开辟了国内"夹层融资"的先河,其融资形式介于股权与债权之间的投资形式。并且,"联华·宝利"7号还引入了一定的流动性创新,即信托成立一年后,联华信托采用类似做市商的方式,承诺使用3000万元自有资金按时间顺序以一定溢价受让优先受益人的信托受益权。(2)北京国投发行的"沁春家园"、"郦城"两个商业房产与"万象新天"一个住宅房产信托基金。这一方式的创新在于:成熟物业交易及回购的方式的有机结合。即物业已经建成,由此避免了开发建设风险。但由于是预售,尚未到必须缴纳税金的最后期限,所以避免了缴纳房产税与契税。同时预售登记又可以避免物业被重复销售,能够对抗第三人,进而保护了信托财产的安全。此类信托基金的出现,既达到为开...