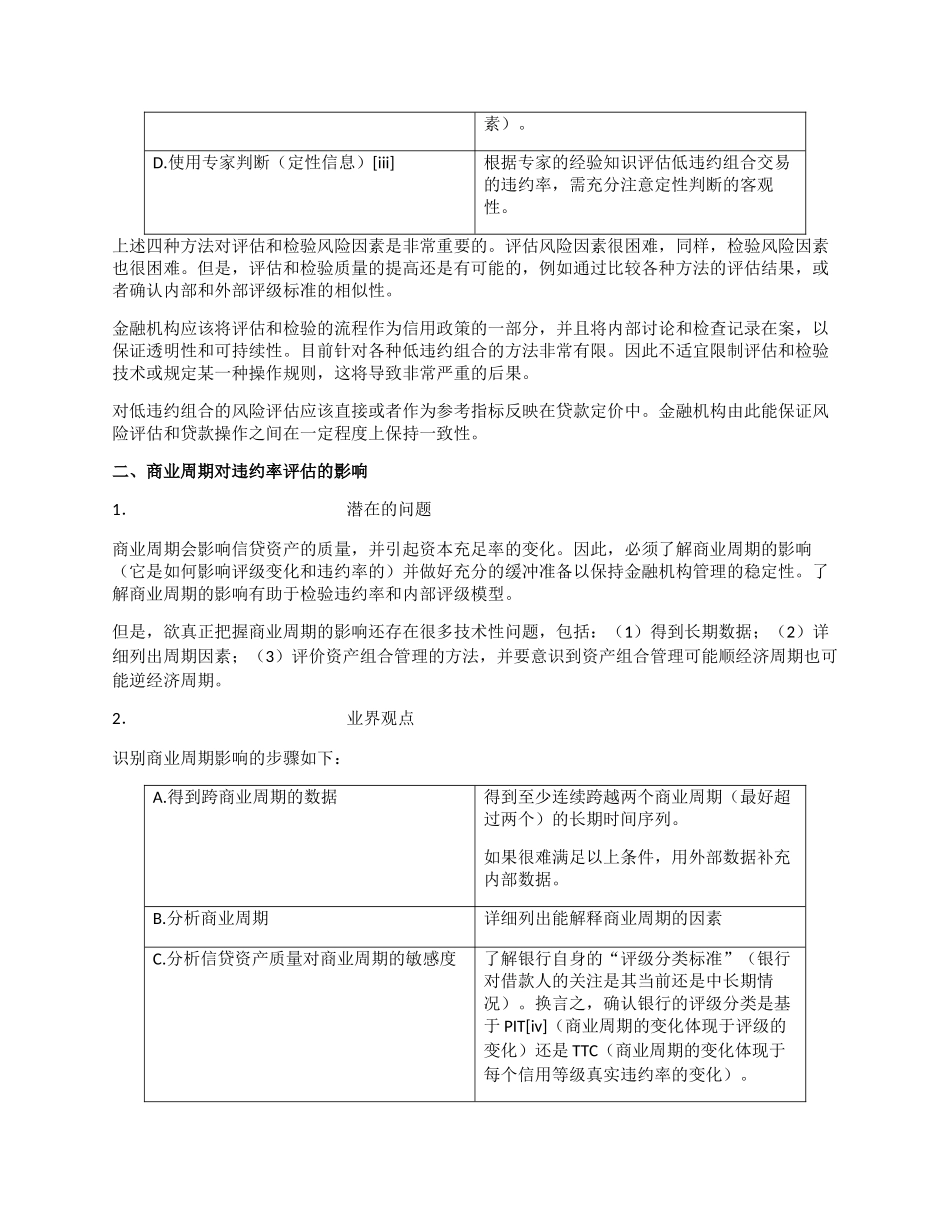

日本银行业通过内部评级系统改善信用风险管理的做法一、违约数据匮乏造成的违约率(PD)评估困难1.潜在的问题金融机构持有的具有较低或者零违约风险的(资产)组合,称为低违约组合(LowDefaultPortfolio,LDP)[i]。低违约组合包括对信用评级较高的大企业、主权国家和金融机构的贷款,也包括较新开发的贷款,如日本的无追索权抵押贷款(non-recoursemortgageloans)。违约率较低可能由以下原因造成:首先,某一组合中的贷款质量很高;第二,某一组合中的贷款数目很少;第三,某一组合的交易历史较短,这是由于市场本身较新或者金融机构刚刚进入市场不久所致。由于缺少违约数据,对低违约组合的评估存在差错扩大的趋势,违约率低估的可能性也因此增加。而且,在实践中很难使用外部数据、将违约率与外部评级映射(??险参数的方法来弥补数据的缺乏。2.业界观点以下四种方法可以用来解决低违约组合的问题。到目前为止,针对低违约组合的风险参数评估方法尚未建立,未来需要为此开发更多技术(techniques)。方法技术A.使用金融机构的内部数据将低违约组合与其他内部组合进行恰当地映射,适当调整后,使用其他组合的违约率。将相邻评级和具有相似特征的次投资组合(subportfolios)的数据进行整合,以扩大低违约组合数据样本的规模。在评估违约率时,使用低违约组合中资产质量的变化信息,整合资产质量恶化以及直接变成违约的可能性数据。B.使用外部数据来源(包括外部机构的数据池和海外市场信息)[ii]将低违约组合与外部数据源匹配,这些外部数据源时间更长或者样本更多,以增加违约样本。使用定价模型,从市场信息(如贷款息差)中找到低违约组合的违约率。C.使用违约预测模型的结果违约预测模型包含了假设能影响违约率水平的解释变量(即风险因素,riskdriver),使用该模型所评估的违约率而非直接使用真实违约数据(方法D可用于决定风险因素)。D.使用专家判断(定性信息)[iii]根据专家的经验知识评估低违约组合交易的违约率,需充分注意定性判断的客观性。上述四种方法对评估和检验风险因素是非常重要的。评估风险因素很困难,同样,检验风险因素也很困难。但是,评估和检验质量的提高还是有可能的,例如通过比较各种方法的评估结果,或者确认内部和外部评级标准的相似性。金融机构应该将评估和检验的流程作为信用政策的一部分,并且将内部讨论和检查记录在案,以保证透明性和可持续性。目前针对各种低违约组合的方法非常有限。因此不适宜限制评估和检验技术或规定某一种操作规则,这将导致非常严重的后果。对低违约组合的风险评估应该直接或者作为参考指标反映在贷款定价中。金融机构由此能保证风险评估和贷款操作之间在一定程度上保持一致性。二、商业周期对违约率评估的影响1.潜在的问题商业周期会影响信贷资产的质量,并引起资本充足率的变化。因此,必须了解商业周期的影响(它是如何影响评级变化和违约率的)并做好充分的缓冲准备以保持金融机构管理的稳定性。了解商业周期的影响有助于检验违约率和内部评级模型。但是,欲真正把握商业周期的影响还存在很多技术性问题,包括:(1)得到长期数据;(2)详细列出周期因素;(3)评价资产组合管理的方法,并要意识到资产组合管理可能顺经济周期也可能逆经济周期。2.业界观点识别商业周期影响的步骤如下:A.得到跨商业周期的数据得到至少连续跨越两个商业周期(最好超过两个)的长期时间序列。如果很难满足以上条件,用外部数据补充内部数据。B.分析商业周期详细列出能解释商业周期的因素C.分析信贷资产质量对商业周期的敏感度了解银行自身的“评级分类标准”(银行对借款人的关注是其当前还是中长期情况)。换言之,确认银行的评级分类是基于PIT[iv](商业周期的变化体现于评级的变化)还是TTC(商业周期的变化体现于每个信用等级真实违约率的变化)。分析能解释商业周期及其变化的各因素之间的关系,包括:(1)评级变化的模式;(2)每个信用等级的真实违约率;(3)借贷企业的财务状况和随后的评级变化。PIT和TTC概念尚未完全植根于金融机构的风险管理流程中。而且,由于缺少长期数据,要检验商业周期对信用等级变化和违...