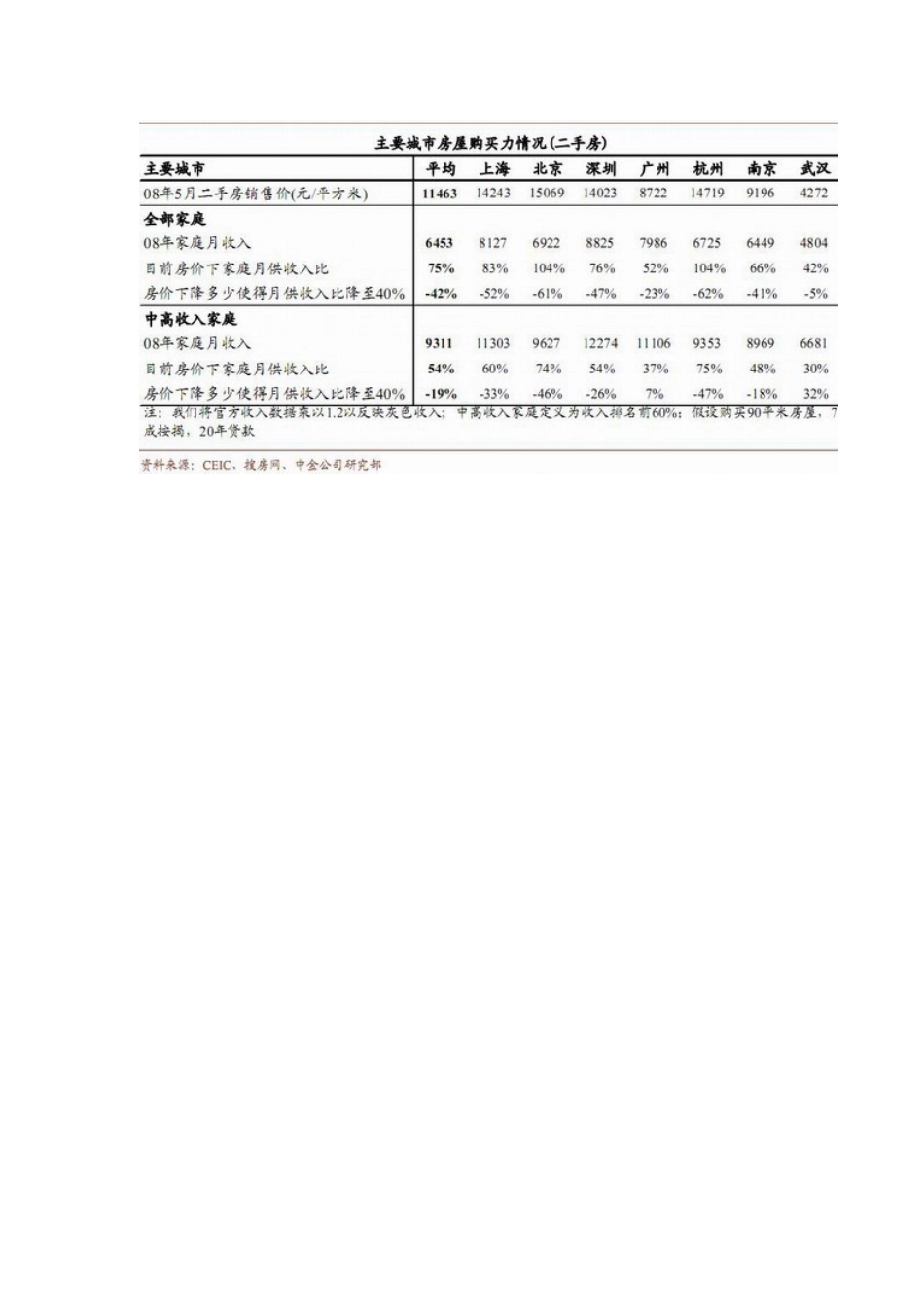

美国金融危机原因、政策反映及对中国的影响【研究报告内容摘要】 次贷问题及所引发的支付危机,最根本原因是美国房价下跌引起的次级贷款对象的偿付能力下降。而全球失衡达到无法维系的程度是本轮房价下跌及经济步入下行周期的更深层次原因。全球经常账户余额占 GDP 的比重自 2001 年持续增长,而美国居民储蓄率却持续下降,当美国居民债台高筑难以支撑房市泡沫的时候,房市调整就在所难免,进而导致次级和优级浮动利率按揭贷款的拖欠率明显上升,无力还贷的房贷人越来越多。一旦这些按揭贷款被清收,便最终造成信贷损失。 次贷危机愈演愈烈一发不可收拾,致使华尔街主要金融机构或者倒闭,或者被接管,华尔街辉煌的时代已经终告结束。美国政府本次救市规模是 1929 年以来最大,主要采用四种方法:1 直接注资;2 回购和担保次贷产品;3 美联储向市场注入流动性;4 通过货币互换向全球提供美元流动性。然而,救助措施短期内可能使市场恐慌状况有所改善,但很难改变美国经济下降的周期。 美国金融危机对于中国的影响1.直接影响:中国的美元资产投资暴露于风险中:1).中国持有“两房”相关债券 3000-4000 亿美元,占官方外汇储备近 20%;中国商业银行持有“两房”相关债券头寸 253 亿美元。如果“两房”危机进一步恶化造成其债券违约风险上升,则不仅中国的银行将遭受投资损失,官方外汇储备更将显著缩水。美政府接管“两房”降低了这一潜在风险,对中国具有正面影响。2).中国商业银行持有破产的雷曼兄弟公司相关债券约 6.7 亿美元;3).中国投资公司持有美国投行摩根斯坦利 9.9%的股份。总体而言,中国对于这些美国金融机构的风险暴露有限,仅会造成有限的投资损失,不会对中国金融体系产生较大冲击。但美国的房地产市场动荡与金融危机可能会对中国的金融与房地产市场产生心理上的冲击。2.间接影响:中国可以在美国本次危机中学得以下教训:货币政策,房地产泡沫,以及“走出去”政策。1).宽松的货币政策易引发资产价格泡沫,给日后金融系统危机带来潜在风险。正如前文所述,美国本轮危机的根源,乃是 2001 年 IT 泡沫破灭后美联储为抵御经济衰退而大幅降息,宽松的利率条件刺激了房市泡沫,而层出不穷的金融衍生品又加速了泡沫的膨胀,最终泡沫破灭造成金融危机。中国过去几年的房地产泡沫程度相比美国有过之而无不及,需要采取适度紧缩的货币政策,避免加大泡沫膨胀力度,否则将来泡沫破灭造成较大负面影响。2).面对国际市...