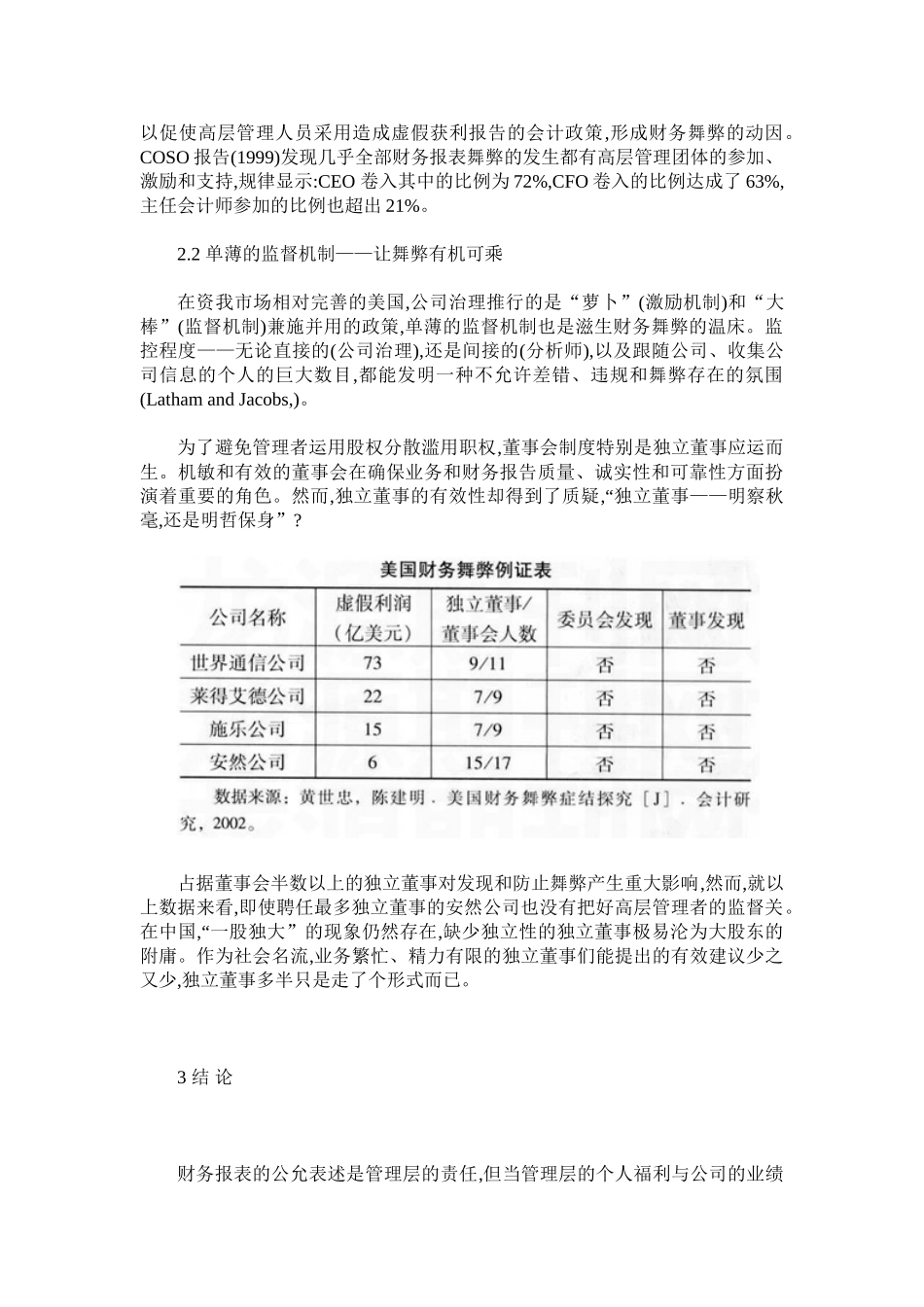

财务舞弊的动机分析[摘 要]为切实防备会计舞弊,避免错误信息误导各类决策者,本文通过分析财务舞弊的动机,进一步理解财务舞弊的危害。[核心词]财务舞弊;动机;分析近几十年来,美国某些巨型公司,如安然公司、施乐、朗讯以及中国的蓝田股份、银广夏等出名公司的造假行为引发了投资者和社会公众对财务舞弊的极大关注。1 动机分析的重要性财务报表的舞弊普遍存在于上市公司中,不仅妨碍资我市场的有序发展,也使市场参加者对财务信息的信心受到严重威胁。1999 年 COSO 有关虚假报告的总结中提到:① 以财务紧张或困难压力出现的“盈余管理”可能会为舞弊活动提供激励;② 高层经理人(首席财务官、首席执行官)与 83%的财务报表舞弊有联系;③主动与独立的审计委员会看起来构成了舞弊性财务报告的威慑;④ 大多数舞弊活动并不独立存在于财政期间。动机分析是舞弊分析的基石,只有清晰舞弊的动机,才干根据多个迹象对应探寻可能的操作手段,及早地发现和防止舞弊。2 动机分析2.1 不当的激励机制——诱发高管的自利行为,成为舞弊动因自从 20 世纪 30 年代美国经济学家伯利和米恩斯提出了“委托代理理论”(倡导全部权和经营权分离,公司全部者保存剩余索取权,而将经营权让渡),为了避免经营者与全部者之间的利益冲突,激励机制(如股票期权)成为公司治理专家公认的解决委托代理问题的利器。据《商业周刊》的调查表明,20 世纪 90 年代,美国上市公司高管人员的平均酬劳是在册员工的 411 倍;在过去普通员工的薪资只增加了 36%,但 CEO 的酬劳却增加了 340%,平均酬劳已达成 1100 万美元。激励机制采用让管理者参加分享剩余价值等方法,扩大了高管与普通员工的薪资鸿沟,在最大程度地激发管理层主动性、缓和道德危机的同时,也诱导管理层采用激进的会计政策。缺少强有力的约束机制的激励机制,其背后蕴涵的巨大利益驱动,足以促使高层管理人员采用造成虚假获利报告的会计政策,形成财务舞弊的动因。COSO 报告(1999)发现几乎全部财务报表舞弊的发生都有高层管理团体的参加、激励和支持,规律显示:CEO 卷入其中的比例为 72%,CFO 卷入的比例达成了 63%,主任会计师参加的比例也超出 21%。2.2 单薄的监督机制——让舞弊有机可乘在资我市场相对完善的美国,公司治理推行的是“萝卜”(激励机制)和“大棒”(监督机制)兼施并用的政策,单薄的监督机制也是滋生财务舞弊的温床。监控程度——无论直接的(公司治理),还是间接的(分析师),以及跟随公司、收集公司信息的个...