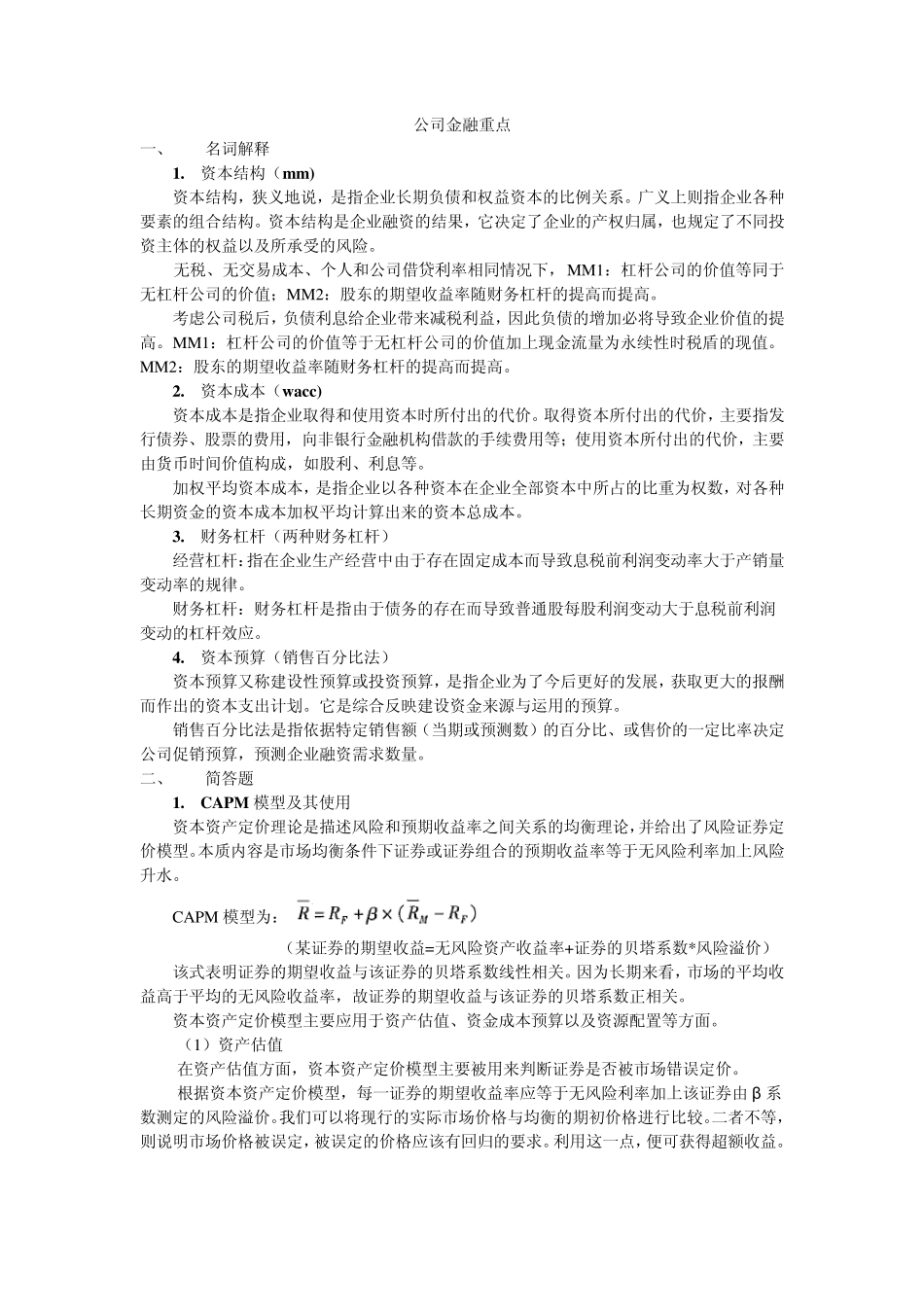

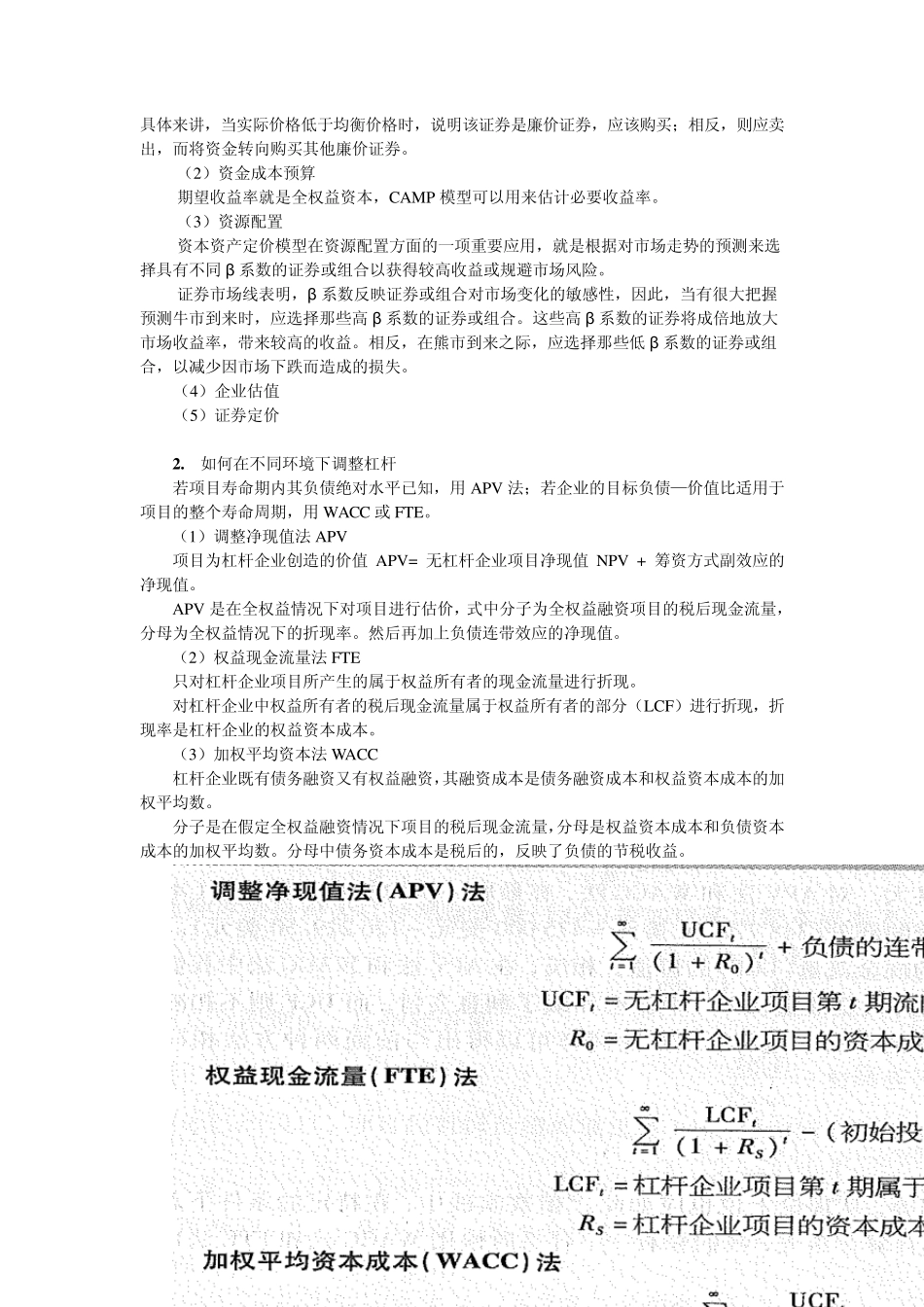

公司金融重点 一、 名词解释 1. 资本结构(mm) 资本结构,狭义地说,是指企业长期负债和权益资本的比例关系。广义上则指企业各种 要素的组合结构。资本结构是企业融资的结果,它决定了企业的产权归属,也规定了不同投资主体的权益以及所承受的风险。 无税、无交易成本、个人和公司借贷利率相同情况下,MM1:杠杆公司的价值等同于无杠杆公司的价值;MM2:股东的期望收益率随财务杠杆的提高而提高。 考虑公司税后,负债利息给企业带来减税利益,因此负债的增加必将导致企业价值的提 高。MM1:杠杆公司的价值等于无杠杆公司的价值加上现金流量为永续性时税盾的现值。MM2:股东的期望收益率随财务杠杆的提高而提高。 2. 资本成本(wacc) 资本成本是指企业取得和使用资本时所付出的代价。取得资本所付出的代价,主要指发 行债券、股票的费用,向非银行金融机构借款的手续费用等;使用资本所付出的代价,主要由货币时间价值构成,如股利、利息等。 加权平均资本成本,是指企业以各种资本在企业全部资本中所占的比重为权数,对各种长期资金的资本成本加权平均计算出来的资本总成本。 3. 财务杠杆(两种财务杠杆) 经营杠杆:指在企业生产经营中由于存在固定成本而导致息税前利润变动率大于产销量 变动率的规律。 财务杠杆:财务杠杆是指由于债务的存在而导致普通股每股利润变动大于息税前利润 变动的杠杆效应。 4. 资本预算(销售百分比法) 资本预算又称建设性预算或投资预算,是指企业为了今后更好的发展,获取更大的报酬 而作出的资本支出计划。它是综合反映建设资金来源与运用的预算。 销售百分比法是指依据特定销售额(当期或预测数)的百分比、或售价的一定比率决定公司促销预算,预测企业融资需求数量。 二、 简答题 1. CAPM 模型及其使用 资本资产定价理论是描述风险和预期收益率之间关系的均衡理论,并给出了风险证券定 价模型。本质内容是市场均衡条件下证券或证券组合的预期收益率等于无风险利率加上风险升水。 CAPM 模型为: (某证券的期望收益=无风险资产收益率+证券的贝塔系数*风险溢价) 该式表明证券的期望收益与该证券的贝塔系数线性相关。因为长期来看,市场的平均收 益高于平均的无风险收益率,故证券的期望收益与该证券的贝塔系数正相关。 资本资产定价模型主要应用于资产估值、资金成本预算以及资源配置等方面。 (1)资产估值 在资产估值方面,资本资产定价模型主要被用来判断证券是否被...