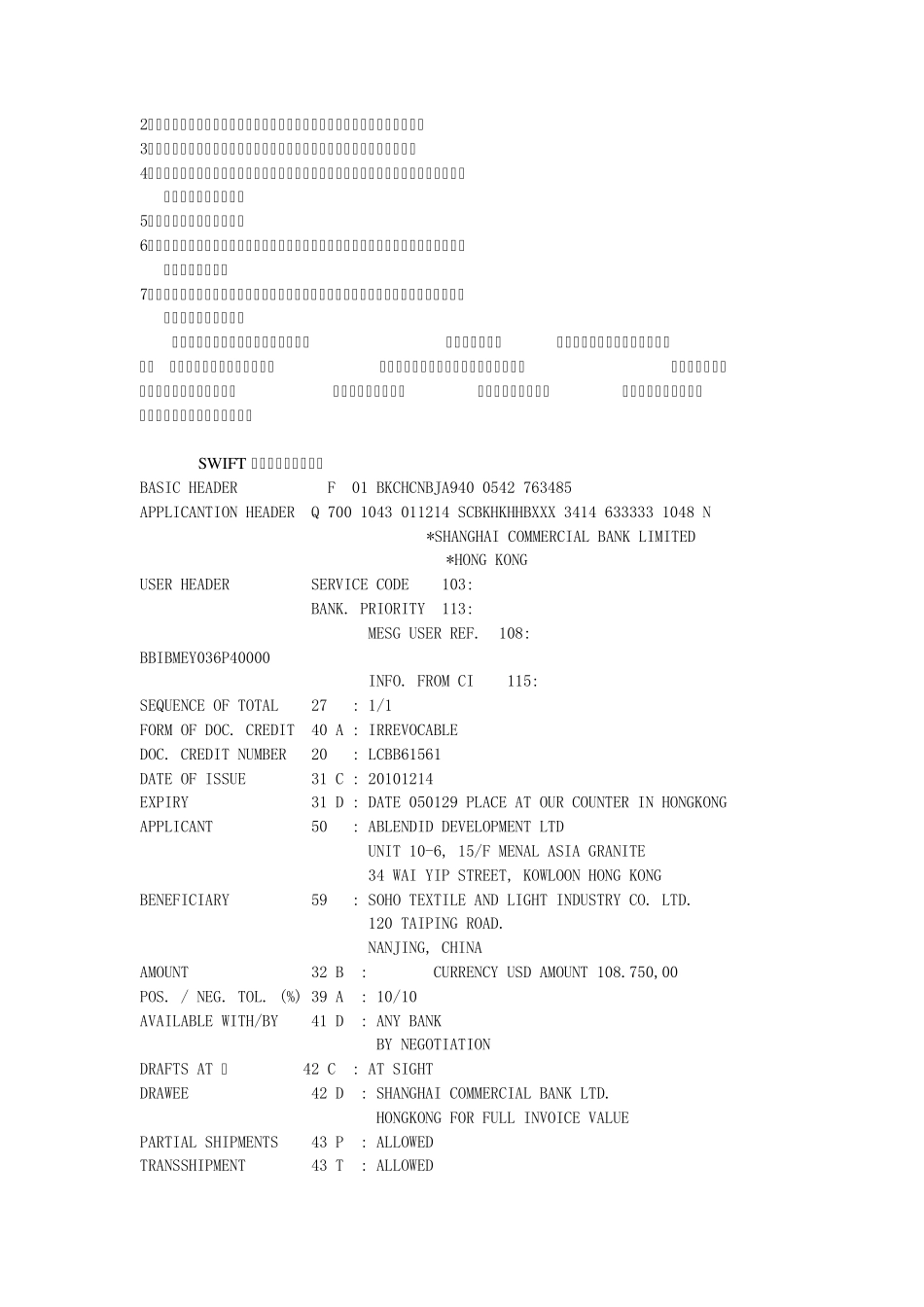

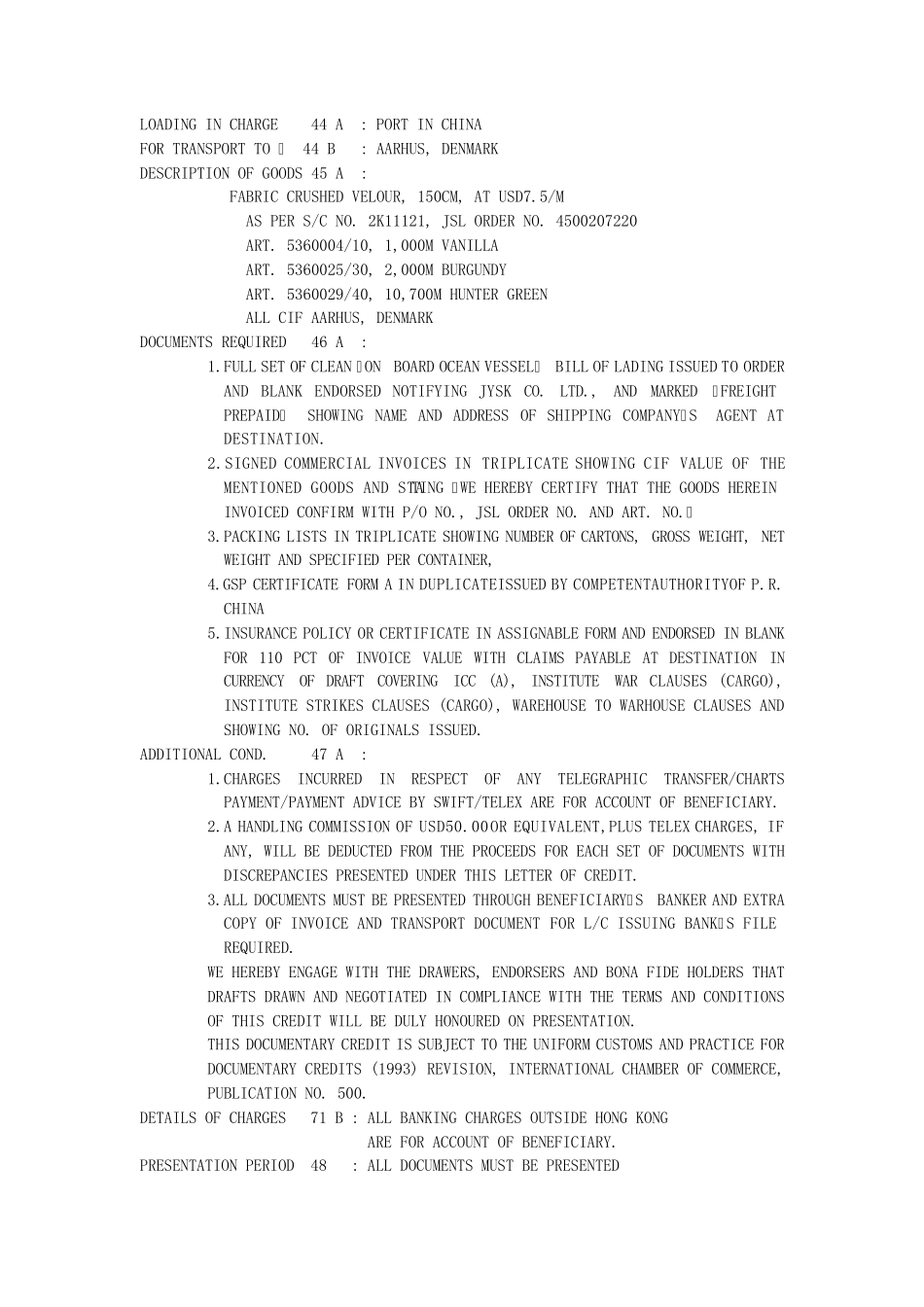

实训1:信用证 1.1 实训目的 通过实训,使学习者能够了解信用证各当事人与合同当事人之间的关系,掌握信用证各条款的内容,并能结合合同等文件对信用证进行分析和审核,从而了解在一笔贸易中,买方对卖方在单据方面的制作要求,以便作好制单工作的各种前期准备工作。 1.2 信用证简介 信用证(LETTER OF CREDIT)是一种书面文件。是一家银行(开证行)根据客户(申请人)的要求和指示,或以其自身的名义,向受益人开立的,在一定期限内凭规定的单据支付一定金额的书面承诺。《 UCP 500》明确规定:“信用证方式下,各有关当事人处理的只是单据,而不是单据所涉及的货物、服务或其他行为”,明确了信用证交易的标的是单据。 信用证作为国际贸易货款结算中使用最广泛的支付方式之一,解决了买卖双方互不 信任的矛盾。目前,虽说欧美企业贸易额的90%是采用非信用证方式进行交易的,但我国企业使用的比例高达80%以上,而且由于信用证业务遵循严格的单单一致、单证相符原则,卖方为了得到货款,就需向银行提交信用证规定的各种单据,这使信用证对单据的要求相对托收和汇付来讲要严格得多,因此掌握信用证制单是对国际商务单证工作人员的一种最基本的工作能力要求。 1.3 信用证审证要点: 从开立方式来看,信用证有信开本和电开本两种。信开本信用证因传递速度较慢且要使用印鉴,极易被国际诈骗团伙伪造,目前使用较少;电开本信用证主要采用电报( CABLE)、电传(TELEX)或SWIFT 等电讯方式开立,有简电本信用证、全电本信用证和SWIFT 信用证之分。简电开信用证必须要附上简电证实书才是有效的。而采用SWIFT 信用证,传递速度快且成本较低,并且不会被伪造,故被银行广泛使用。 信用证是根据买卖合同开立的,一经开出,便不再受合同的约束而成为一项独立文件。若信用证内容与合同不符,就可能使卖方失去在交易磋商中力争的利益。所以卖方对信用证的审核就显得非常重要。 审核信用证是银行和出口企业共同承担的任务,其中银行主要负责鉴别信用证的真伪,通常由通知行负责进行审核;而出口企业则是将信用证条款与合同条款逐项逐句进行对照,从而审核信用证的内容与买卖合同条款是否一致,若不一致就要求开证申请人进行修改。 出口企业主要是从以下几点进行审核的: 1) 对照买卖合同条款,审核信用证是否为“不可撤销”; 开证申请人、受益人名址是否正确;商品名称、规格、包装等,商品数量、金额大小写、货币种类是否与合同...