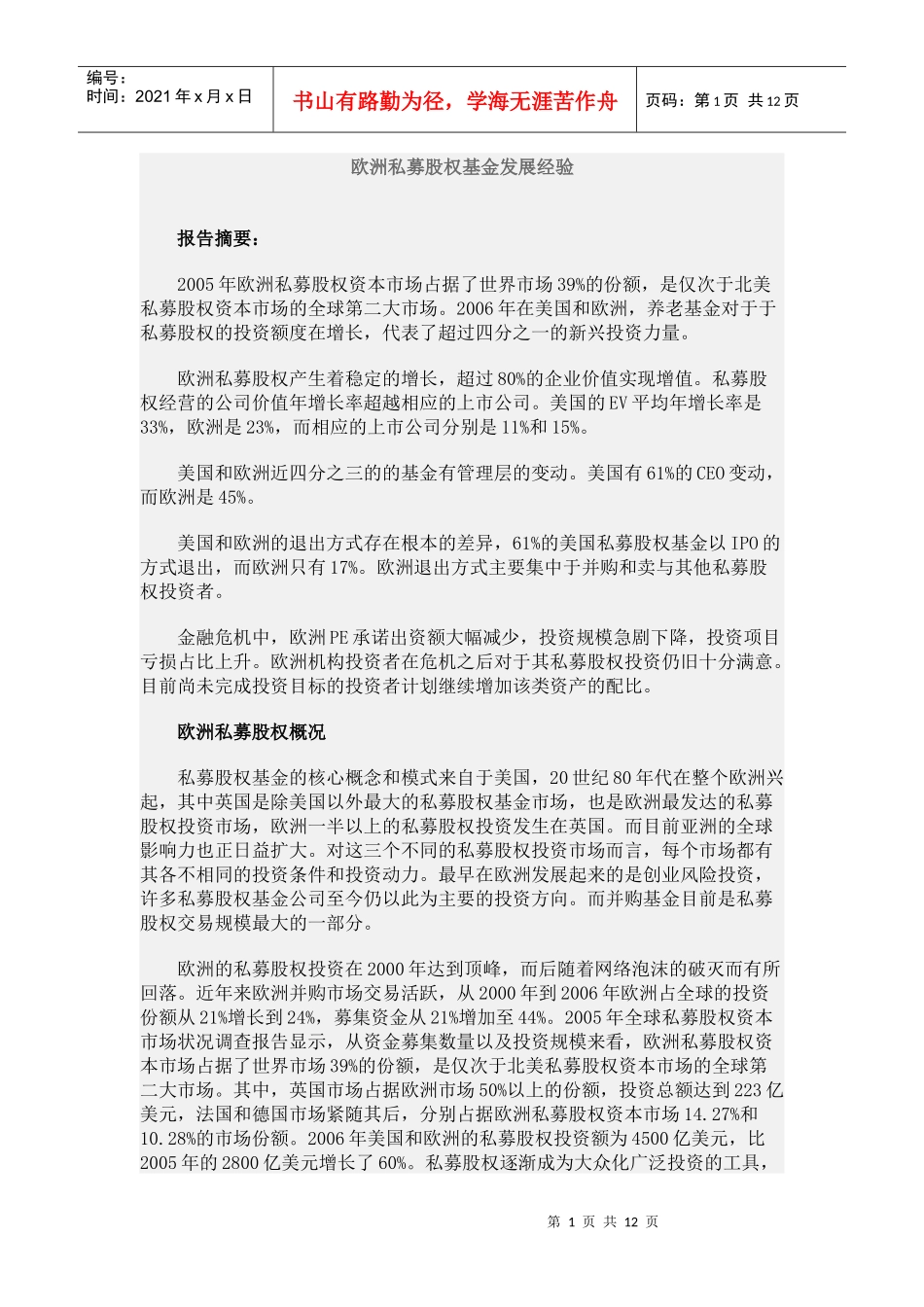

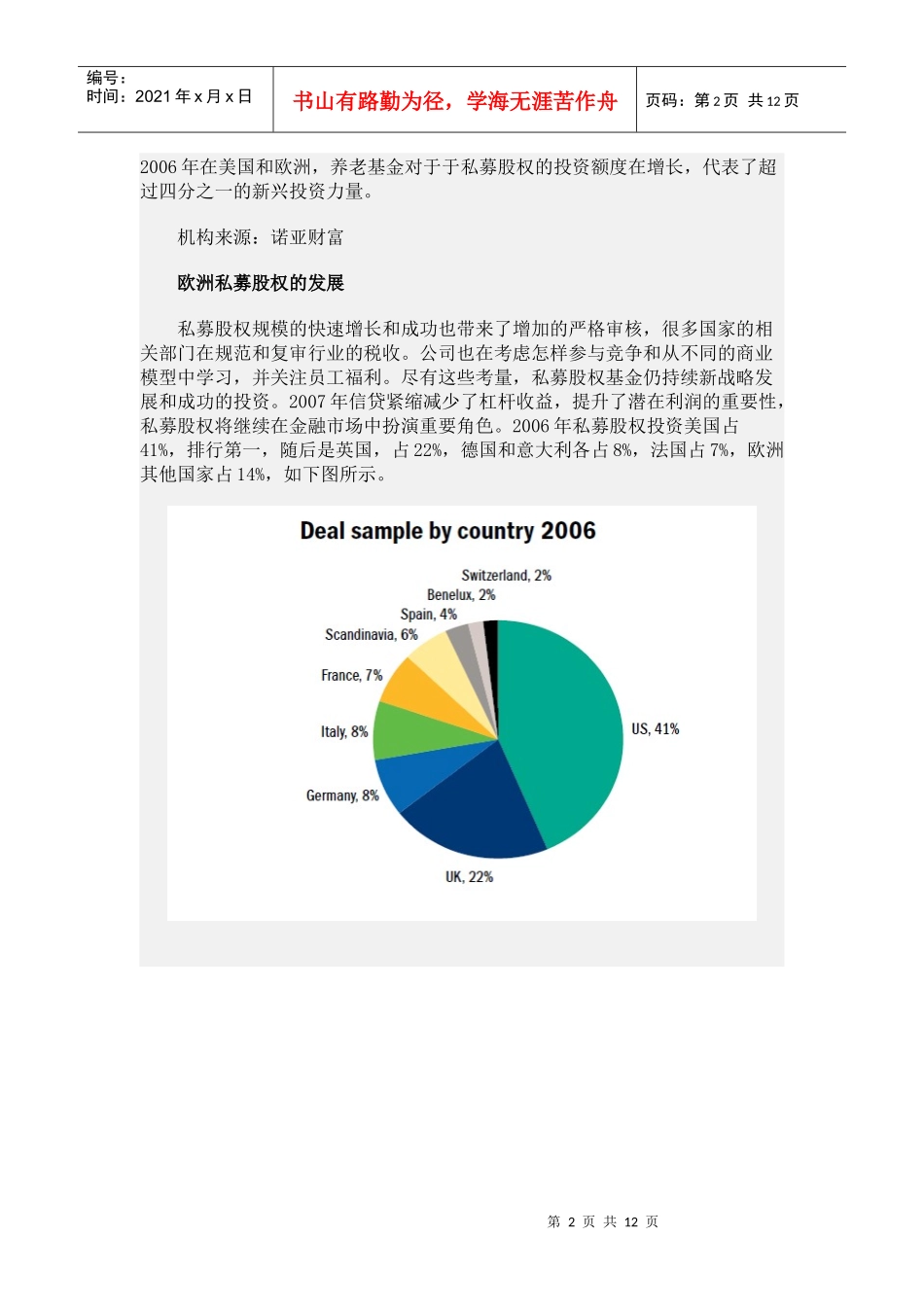

第1页共12页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第1页共12页欧洲私募股权基金发展经验报告摘要:2005年欧洲私募股权资本市场占据了世界市场39%的份额,是仅次于北美私募股权资本市场的全球第二大市场。2006年在美国和欧洲,养老基金对于于私募股权的投资额度在增长,代表了超过四分之一的新兴投资力量。欧洲私募股权产生着稳定的增长,超过80%的企业价值实现增值。私募股权经营的公司价值年增长率超越相应的上市公司。美国的EV平均年增长率是33%,欧洲是23%,而相应的上市公司分别是11%和15%。美国和欧洲近四分之三的的基金有管理层的变动。美国有61%的CEO变动,而欧洲是45%。美国和欧洲的退出方式存在根本的差异,61%的美国私募股权基金以IPO的方式退出,而欧洲只有17%。欧洲退出方式主要集中于并购和卖与其他私募股权投资者。金融危机中,欧洲PE承诺出资额大幅减少,投资规模急剧下降,投资项目亏损占比上升。欧洲机构投资者在危机之后对于其私募股权投资仍旧十分满意。目前尚未完成投资目标的投资者计划继续增加该类资产的配比。欧洲私募股权概况私募股权基金的核心概念和模式来自于美国,20世纪80年代在整个欧洲兴起,其中英国是除美国以外最大的私募股权基金市场,也是欧洲最发达的私募股权投资市场,欧洲一半以上的私募股权投资发生在英国。而目前亚洲的全球影响力也正日益扩大。对这三个不同的私募股权投资市场而言,每个市场都有其各不相同的投资条件和投资动力。最早在欧洲发展起来的是创业风险投资,许多私募股权基金公司至今仍以此为主要的投资方向。而并购基金目前是私募股权交易规模最大的一部分。欧洲的私募股权投资在2000年达到顶峰,而后随着网络泡沫的破灭而有所回落。近年来欧洲并购市场交易活跃,从2000年到2006年欧洲占全球的投资份额从21%增长到24%,募集资金从21%增加至44%。2005年全球私募股权资本市场状况调查报告显示,从资金募集数量以及投资规模来看,欧洲私募股权资本市场占据了世界市场39%的份额,是仅次于北美私募股权资本市场的全球第二大市场。其中,英国市场占据欧洲市场50%以上的份额,投资总额达到223亿美元,法国和德国市场紧随其后,分别占据欧洲私募股权资本市场14.27%和10.28%的市场份额。2006年美国和欧洲的私募股权投资额为4500亿美元,比2005年的2800亿美元增长了60%。私募股权逐渐成为大众化广泛投资的工具,第2页共12页第1页共12页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第2页共12页2006年在美国和欧洲,养老基金对于于私募股权的投资额度在增长,代表了超过四分之一的新兴投资力量。机构来源:诺亚财富欧洲私募股权的发展私募股权规模的快速增长和成功也带来了增加的严格审核,很多国家的相关部门在规范和复审行业的税收。公司也在考虑怎样参与竞争和从不同的商业模型中学习,并关注员工福利。尽有这些考量,私募股权基金仍持续新战略发展和成功的投资。2007年信贷紧缩减少了杠杆收益,提升了潜在利润的重要性,私募股权将继续在金融市场中扮演重要角色。2006年私募股权投资美国占41%,排行第一,随后是英国,占22%,德国和意大利各占8%,法国占7%,欧洲其他国家占14%,如下图所示。第3页共12页第2页共12页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第3页共12页数据来源:EVCAand‘BuyoutsMagazine’,January2007EVCAandDowJones‘PrivateEquityAnalyst’欧洲私募股权产生着稳定的增长,超过80%的企业价值实现增值。和美国相比,在2006年,私募股权基金再次展现了扶植企业成长和增值的力量。美国平均企业价值(EV)在私募股权退出时从12亿美元增长到22亿美元,增加了83%。欧洲的平均企业价值在退出时从8亿美元增长到15亿美元,增加了81%。美国平均存续期是3年,欧洲平均存续期是3年半。私募股权经营的公司价值年增长率超越相应的上市公司。美国的EV平均年增长率是33%,欧洲是23%,而相应的上市公司分别是11%和15%。第4页共12页第3页共12页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第4页共12页数据来源:ThomsonFinancial欧洲私募股权的...