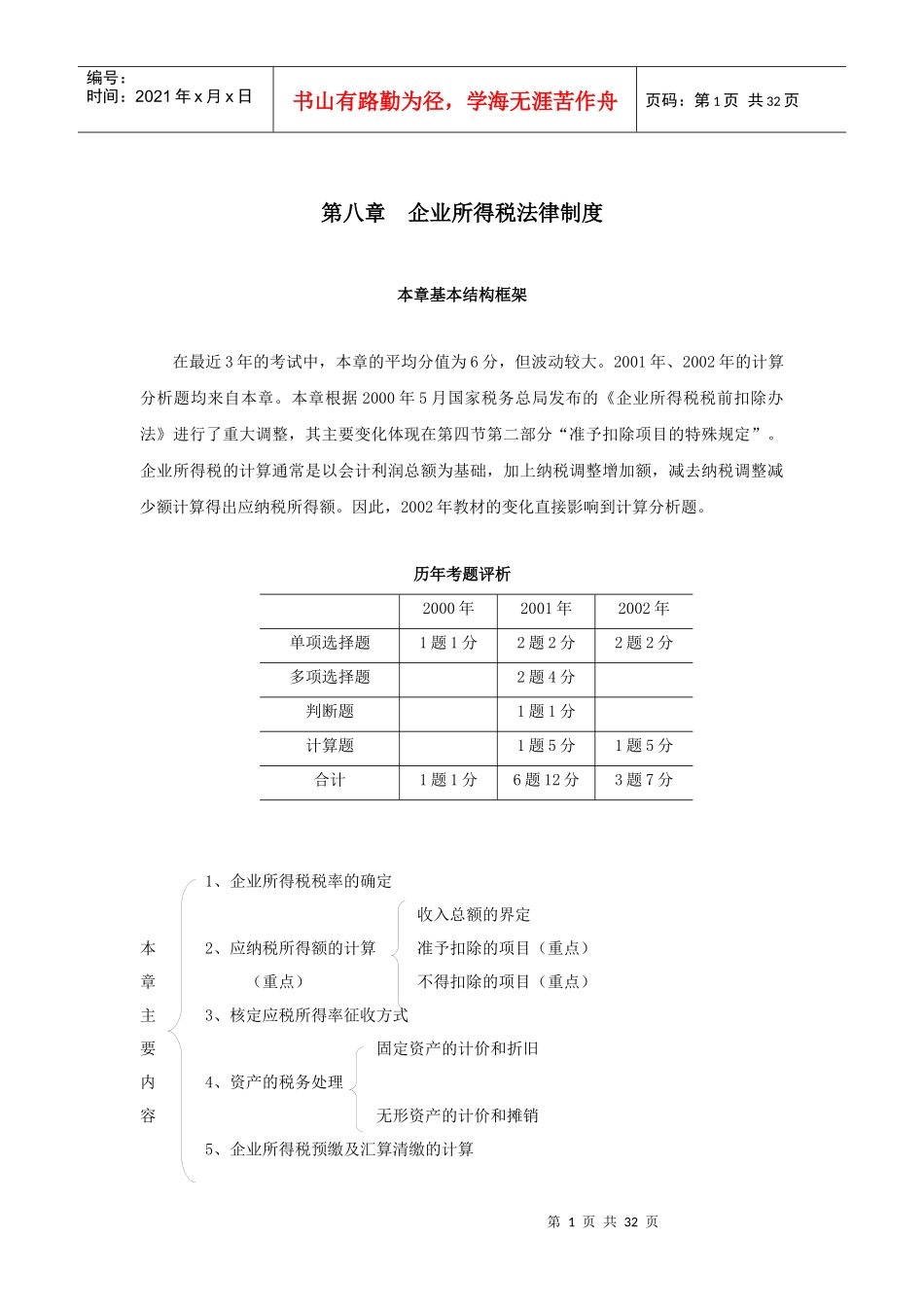

第1页共32页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第1页共32页第八章企业所得税法律制度本章基本结构框架在最近3年的考试中,本章的平均分值为6分,但波动较大。2001年、2002年的计算分析题均来自本章。本章根据2000年5月国家税务总局发布的《企业所得税税前扣除办法》进行了重大调整,其主要变化体现在第四节第二部分“准予扣除项目的特殊规定”。企业所得税的计算通常是以会计利润总额为基础,加上纳税调整增加额,减去纳税调整减少额计算得出应纳税所得额。因此,2002年教材的变化直接影响到计算分析题。历年考题评析2000年2001年2002年单项选择题1题1分2题2分2题2分多项选择题2题4分判断题1题1分计算题1题5分1题5分合计1题1分6题12分3题7分1、企业所得税税率的确定收入总额的界定本2、应纳税所得额的计算准予扣除的项目(重点)章(重点)不得扣除的项目(重点)主3、核定应税所得率征收方式要固定资产的计价和折旧内4、资产的税务处理容无形资产的计价和摊销5、企业所得税预缴及汇算清缴的计算第2页共32页第1页共32页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第2页共32页本章重点与难点一、企业所得税的计算【例题】根据我国《企业所得税暂行条例》的规定,下列各项中纳税人在计算应纳税所得额时准予扣除的税金有()。A、消费税B、营业税C、增值税D、土地增值税【答案】A、B、D(2001年)【解析】准予在税前扣除的税金包括消费税、营业税、资源税、关税、城市维护建设税、教育费附加、土地增值税、房产税、城镇土地使用税、印花税、车船使用税,但不包括增值税。企业所得税的计算要求考生在“会计利润总额”的基础上进行纳税调整,有些题目直接给出企业的利润总额,考生只需在利润总额的基础上计算纳税调整增加额、纳税调整减少额即可;有些题目则未直接给出利润总额,需要考生首先根据题目中的会计数据,计算其利润总额。需要调整的项目如下:1、借款利息支出(1)纳税人在生产、经营期间,向金融机构借款的利息支出可按实际发生数扣除。(2)向非金融机构借款的利息支出只准按金融机构同类、同期贷款利率计算的数额予以扣除。【例题】某企业2000年从非金融机构借款1000万元(1年期),发生借款利息60万元计入财务费用,而按照金融机构同类、同期贷款利率计算的利息为40万元。因此,需要在利润总额的基础上调整应纳税所得额,其调整增加额=60-40=20万元。(3)纳税人为购置、建造和生产固定资产、无形资产而发生的借款:①在资产购建期间发生的借款费用,应当作为资本性支出计入该资产的成本,不得扣除;②在资产交付使用后发生的借款费用,可以在发生当期扣除。(4)纳税人从关联方取得的借款金额超过其注册资本的50%的,超过部分的利息支出,不得在税前扣除(最新规定)。【例题】某企业的注册资本为2000万元,2000年该企业从其关联企业借款1500万元(1年期),发生借款利息90万元。根据规定,超过企业注册资本50%的借款部分(500第3页共32页第2页共32页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第3页共32页万元),其借款利息支出30万元不得在税前扣除。因此,需要在利润总额的基础上调整应纳税所得额,其调整增加额=30万元。【例题】某国有商业企业的注册资本为人民币5000万元,2000年该企业从其关联企业借款3000万元,发生借款利息210万元。根据我国《企业所得税税前扣除办法》的规定,准予扣除的利息支出为()万元。A、210B、175C、180D、105【答案】B【解析】根据我国《企业所得税税前扣除办法》的规定,纳税人从关联方取得的借款金额超过其注册资本的50%的,超过部分的利息支出,不得在税前扣除,即纳税人借款金额中相当于注册资本50%部分的利息支出才允许在税前扣除。在本题中,准予扣除利息支出的借款为2500万元,其对应的利息支出=210×(2500/3000)=175万元。(5)纳税人为对外投资而借入的资金发生的借款费用,应计入投资成本,不得作为纳税人的经营性费用在税前扣除(最新规定)。2、工资薪金根据《企业所得税税前扣除办法》的规定,2002年教材中首先对“工资薪金支出”进行了...