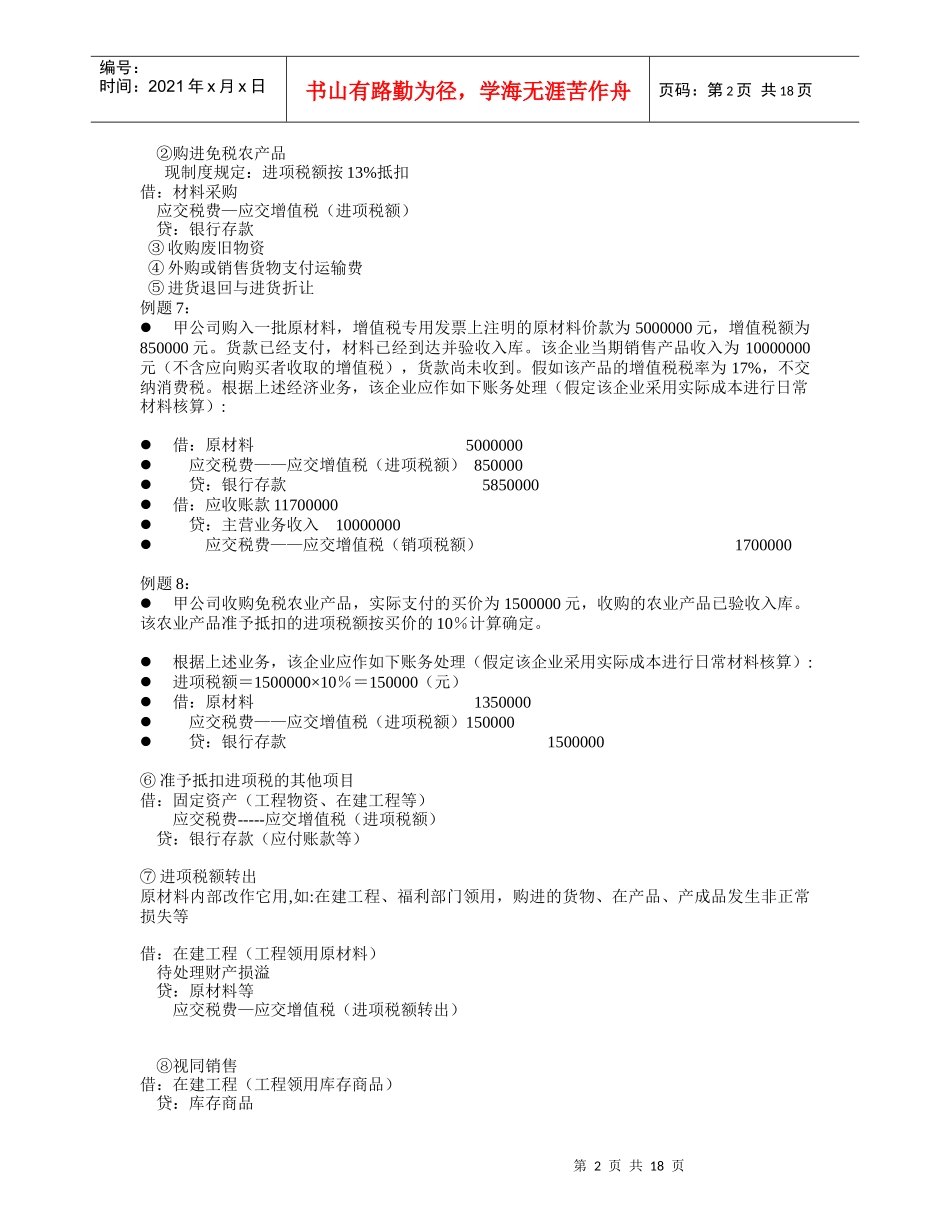

第1页共18页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第1页共18页第八章负债学习要求:(1)掌握短期负债的会计处理(重点是应付票据和应付职工薪酬的处理)(2)掌握长期负债(应付债券和可转换债券)的相关处理(3)借款费用资本化条件(4)借款费用资本化金额的计算五、应交税费企业依法交纳的税金,主要包括增值税、消费税、营业税、所得税、资源税、土地增值税、城市维护建设税、房产税、土地使用税、车船使用税、印花税、耕地占用税等;此外,企业还代扣代交个人所得税等,这些代扣代交的税金,在上交国家之前也形成企业的一项负债。一、应交增值税1.增值税概述(1)增值税的含义增值税是对销售货物或提供加工、修理修配劳务,以及进口货物的单位和个人,就其货物或劳务的增值部分征收的一种税,是一种价外税。(2)增值税的纳税人分为一般纳税人和小规模纳税人2.增值税的计算(1)一般纳税企业应交增值税的计算基本税率:17%当期应交=当期销—当期进增值税额项税额项税额销项税额=销售额╳增值税税率其中:销售额为不含增值税销售额进项税额:购进免税农产品的进项税额为:买价╳扣除率13%当期应交增值税=当期销项税额—(当期销项税额—进项税额转出)(2)小规模纳税人的计算当期应交增值税额=销售额╳征收率3%3.增值税的账务处理(1)一般纳税企业应交增值税的账务处理设置“应交税费—应交增值税”科目,该科目采用多栏式明细帐还应设置“应交税费—未交增值税”科目应交税费—应交增值税①购进材料与销售产品涉及进项税额与销项税额第2页共18页第1页共18页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第2页共18页②购进免税农产品现制度规定:进项税额按13%抵扣借:材料采购应交税费—应交增值税(进项税额)贷:银行存款③收购废旧物资④外购或销售货物支付运输费⑤进货退回与进货折让例题7:甲公司购入一批原材料,增值税专用发票上注明的原材料价款为5000000元,增值税额为850000元。货款已经支付,材料已经到达并验收入库。该企业当期销售产品收入为10000000元(不含应向购买者收取的增值税),货款尚未收到。假如该产品的增值税税率为17%,不交纳消费税。根据上述经济业务,该企业应作如下账务处理(假定该企业采用实际成本进行日常材料核算):借:原材料5000000应交税费——应交增值税(进项税额)850000贷:银行存款5850000借:应收账款11700000贷:主营业务收入10000000应交税费——应交增值税(销项税额)1700000例题8:甲公司收购免税农业产品,实际支付的买价为1500000元,收购的农业产品已验收入库。该农业产品准予抵扣的进项税额按买价的10%计算确定。根据上述业务,该企业应作如下账务处理(假定该企业采用实际成本进行日常材料核算):进项税额=1500000×10%=150000(元)借:原材料1350000应交税费——应交增值税(进项税额)150000贷:银行存款1500000⑥准予抵扣进项税的其他项目借:固定资产(工程物资、在建工程等)应交税费-----应交增值税(进项税额)贷:银行存款(应付账款等)⑦进项税额转出原材料内部改作它用,如:在建工程、福利部门领用,购进的货物、在产品、产成品发生非正常损失等借:在建工程(工程领用原材料)待处理财产损溢贷:原材料等应交税费—应交增值税(进项税额转出)⑧视同销售借:在建工程(工程领用库存商品)贷:库存商品第3页共18页第2页共18页编号:时间:2021年x月x日书山有路勤为径,学海无涯苦作舟页码:第3页共18页应交税费—应交增值税(销项税额)借:长期股权投资贷:主营业务收入其他业务收入应交税费—应交增值税(销项税额)例题9:甲公司为增值税一般纳税人,本期以自产产品对乙公司投资,双方协议按产品的售价作价。该批产品的成本200万元,假设售价和计税价格均为220万元。该产品的增值税税率为17%。假如该笔交易符合非货币性资产交换准则规定的按公允价值计量的条件,乙公司收到投入的产品作为原材料使用。根据上述经济业务,甲、乙(假如乙公司原材料采用实际成本进行核算)。甲公司账务处理如下:对外投资转出计...