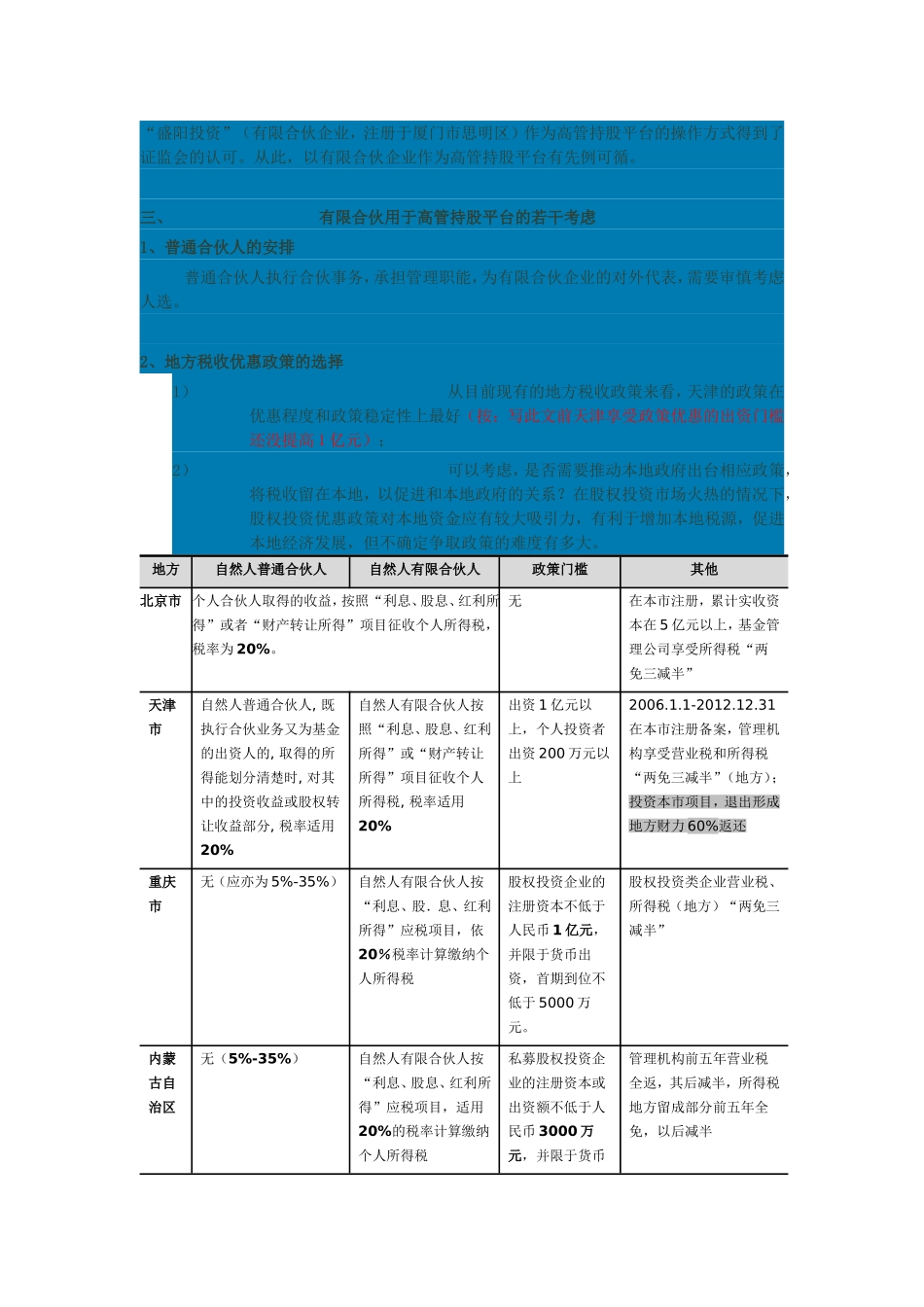

有限合伙企业作为高管持股平台的相关问题Sean2011.8.18一、什么是有限合伙企业有限合伙企业是一种合伙企业,与普通合伙企业相比,有限合伙企业的合伙人分为普通合伙人(GP)和有限合伙人(LP)。关于有限合伙企业的具体规定见于《合伙企业法》(2007.6.1实行),其最主要的两个特征是:1、普通合伙人对企业的债务承担无限责任,有限合伙人以出资额为限承担有限责任,这是有限合伙的“有限”所在。2、普通合伙人才能执行合伙事务,承担管理职能,而有限合伙人只是作为出资方,不参与企业管理。有限合伙企业相比公司的优势主要在于两点:1、税负更少:有限合伙企业和一般合伙企业一样,以“先分后缴”的方式,由合伙人直接纳税,避免了企业所得税和个人所得税的双重纳税(综合税率40%),根据一些地方政策,可以将合伙人股权转让所得税率降至20%;2、安排灵活:合伙人之间的权利义务关系、收益分配方式等都是根据合伙协议约定的,安排非常灵活,自主性很强。(相比于公司制,有限合伙还有其他制度优势,和本文所讨论的主题无关,在此不赘述)二、有限合伙企业作为高管持股平台的可行性作为股权激励实行高管持股,可以采用个人直接持股的方式,也可以采用设立持股平台的方式进行。个人直接持股操作简单,税负小(20%的税率);设立持股平台的方式能加强公司对于激励对象的控制,保证激励控制对象的稳定性。(个人直接持股也能控制,但是需要另外有协议安排,并不直接)持股平台主要有公司制和有限合伙制两种组织形式。公司制持股平台的税负高(综合税率40%),安排平台的控股股东持股比例、锁定期等略有些麻烦,而有限合伙持股平台具有税收优势,安排灵活方便,故就此考虑有限合伙企业作为高管持股平台的可行性。2009年11月28日,《证券登记结算管理办法》修订,合伙企业作为上市公司股东再无技术障碍。2011年7月19日,江西博雅生物制药股份有限公司IPO通过中国证监会审核,其以“盛阳投资”(有限合伙企业,注册于厦门市思明区)作为高管持股平台的操作方式得到了证监会的认可。从此,以有限合伙企业作为高管持股平台有先例可循。三、有限合伙用于高管持股平台的若干考虑1、普通合伙人的安排普通合伙人执行合伙事务,承担管理职能,为有限合伙企业的对外代表,需要审慎考虑人选。2、地方税收优惠政策的选择1)从目前现有的地方税收政策来看,天津的政策在优惠程度和政策稳定性上最好(按:写此文前天津享受政策优惠的出资门槛还没提高1亿元);2)可以考虑,是否需要推动本地政府出台相应政策,将税收留在本地,以促进和本地政府的关系?在股权投资市场火热的情况下,股权投资优惠政策对本地资金应有较大吸引力,有利于增加本地税源,促进本地经济发展,但不确定争取政策的难度有多大。地方自然人普通合伙人自然人有限合伙人政策门槛其他北京市个人合伙人取得的收益,按照“利息、股息、红利所得”或者“财产转让所得”项目征收个人所得税,税率为20%。无在本市注册,累计实收资本在5亿元以上,基金管理公司享受所得税“两免三减半”天津市自然人普通合伙人,既执行合伙业务又为基金的出资人的,取得的所得能划分清楚时,对其中的投资收益或股权转让收益部分,税率适用20%自然人有限合伙人按照“利息、股息、红利所得”或“财产转让所得”项目征收个人所得税,税率适用20%出资1亿元以上,个人投资者出资200万元以上2006.1.1-2012.12.31在本市注册备案,管理机构享受营业税和所得税“两免三减半”(地方);投资本市项目,退出形成地方财力60%返还重庆市无(应亦为5%-35%)自然人有限合伙人按“利息、股.息、红利所得”应税项目,依20%税率计算缴纳个人所得税股权投资企业的注册资本不低于人民币1亿元,并限于货币出资,首期到位不低于5000万元。股权投资类企业营业税、所得税(地方)“两免三减半”内蒙古自治区无(5%-35%)自然人有限合伙人按“利息、股息、红利所得”应税项目,适用20%的税率计算缴纳个人所得税私募股权投资企业的注册资本或出资额不低于人民币3000万元,并限于货币管理机构前五年营业税全返,其后减半,所得税地方留成部分前五年全免,以后减半出资,首期到位不低于1...