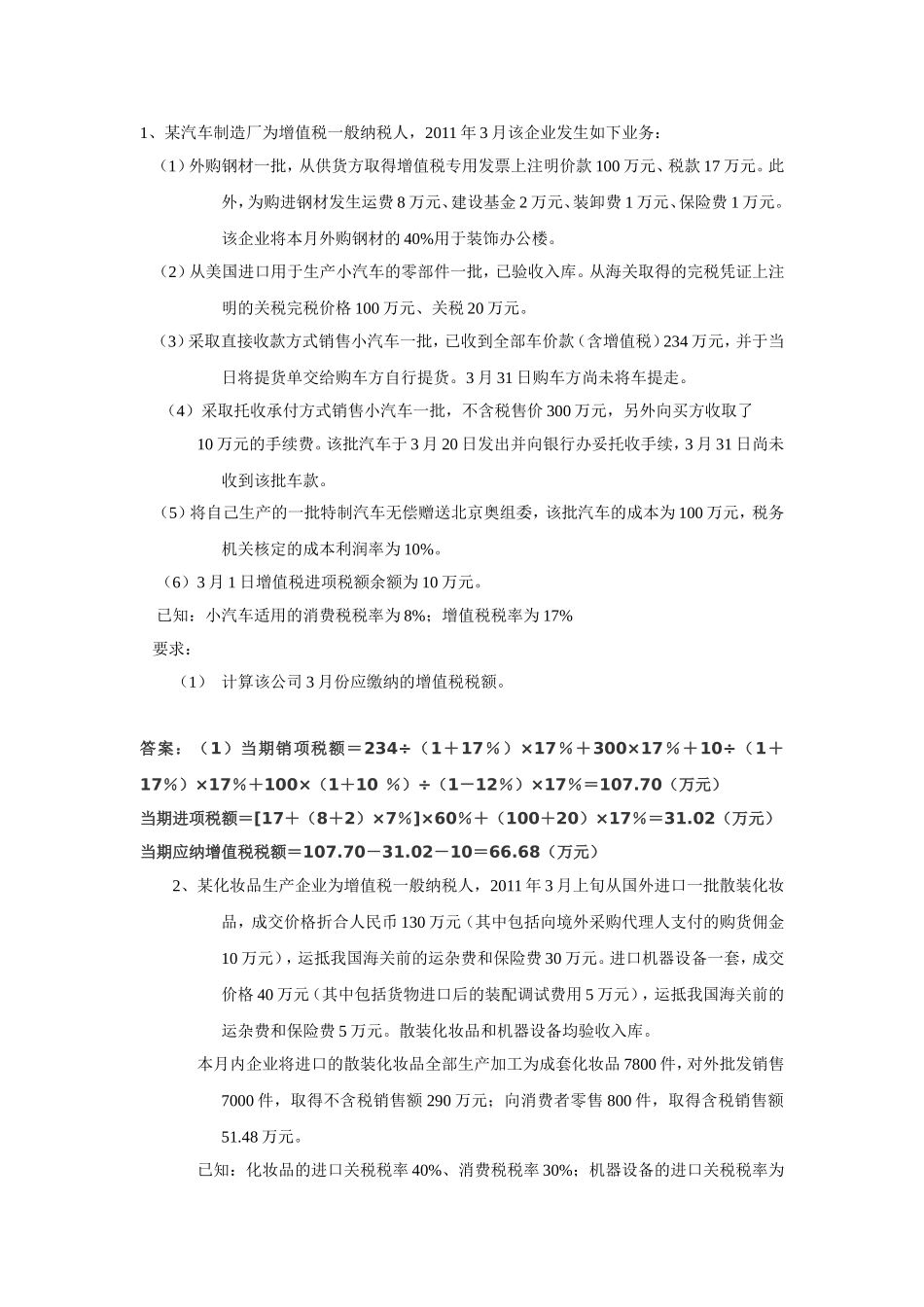

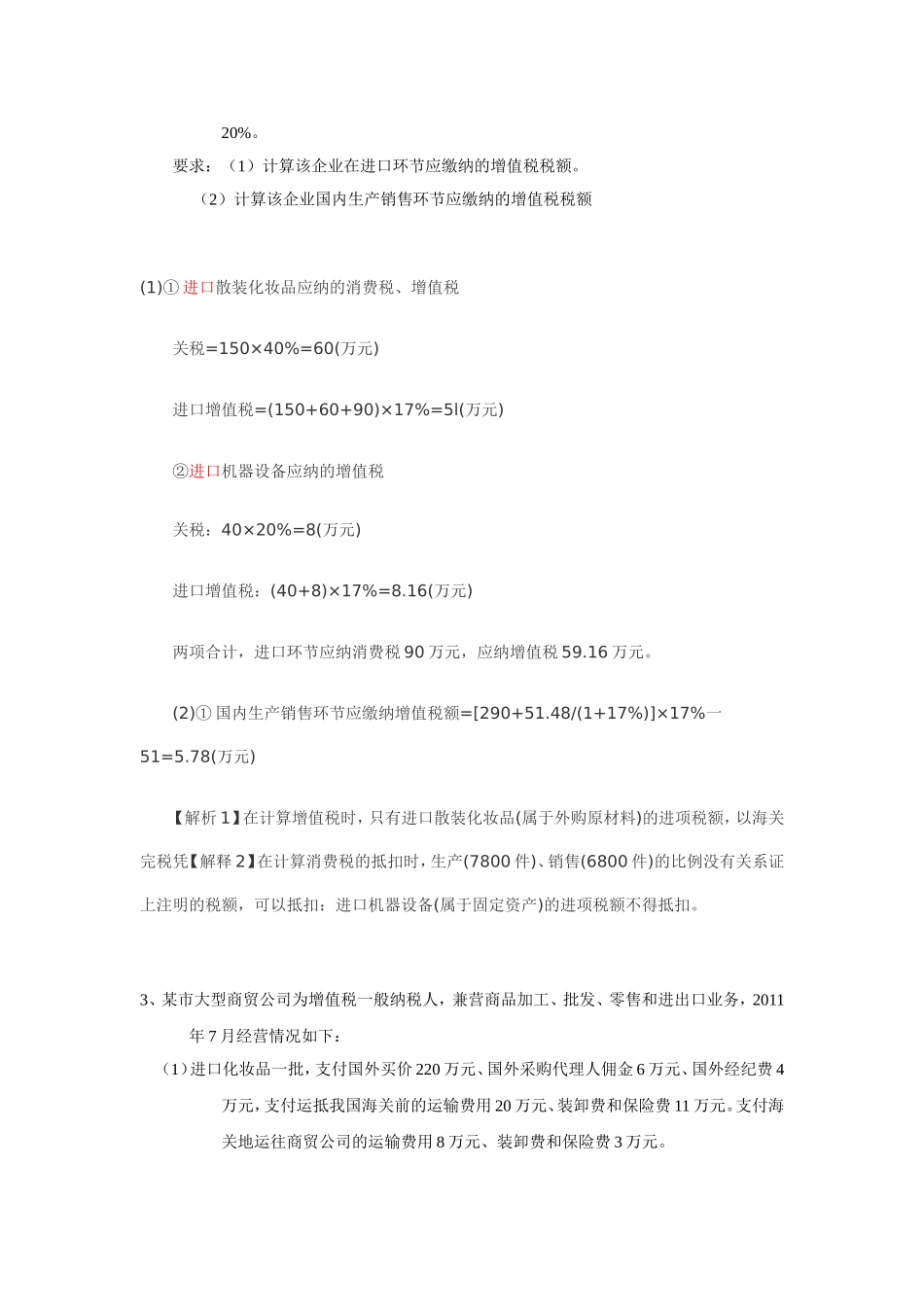

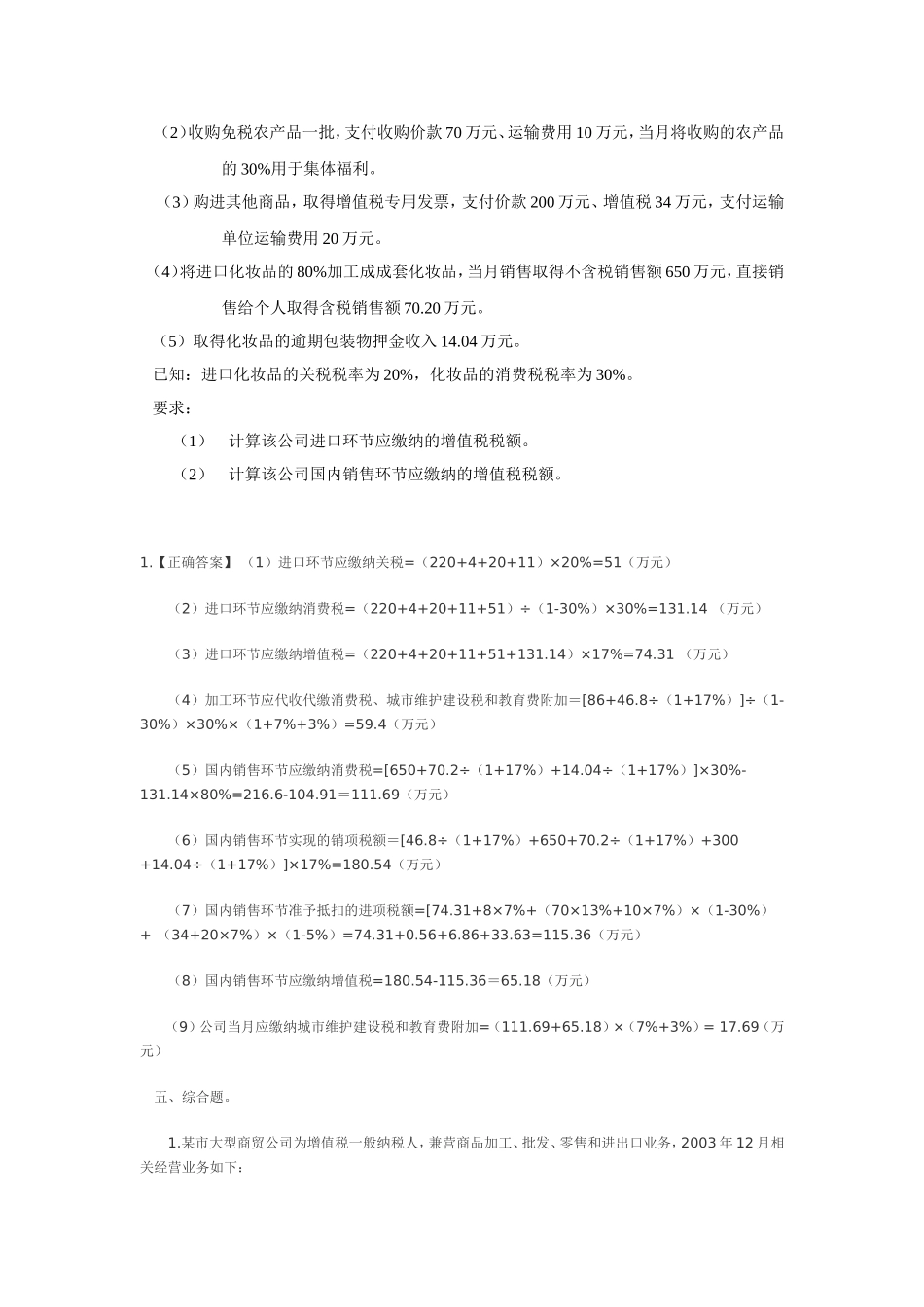

1、某汽车制造厂为增值税一般纳税人,2011年3月该企业发生如下业务:(1)外购钢材一批,从供货方取得增值税专用发票上注明价款100万元、税款17万元。此外,为购进钢材发生运费8万元、建设基金2万元、装卸费1万元、保险费1万元。该企业将本月外购钢材的40%用于装饰办公楼。(2)从美国进口用于生产小汽车的零部件一批,已验收入库。从海关取得的完税凭证上注明的关税完税价格100万元、关税20万元。(3)采取直接收款方式销售小汽车一批,已收到全部车价款(含增值税)234万元,并于当日将提货单交给购车方自行提货。3月31日购车方尚未将车提走。(4)采取托收承付方式销售小汽车一批,不含税售价300万元,另外向买方收取了10万元的手续费。该批汽车于3月20日发出并向银行办妥托收手续,3月31日尚未收到该批车款。(5)将自己生产的一批特制汽车无偿赠送北京奥组委,该批汽车的成本为100万元,税务机关核定的成本利润率为10%。(6)3月1日增值税进项税额余额为10万元。已知:小汽车适用的消费税税率为8%;增值税税率为17%要求:(1)计算该公司3月份应缴纳的增值税税额。答案:(1)当期销项税额=234÷(1+17%)×17%+300×17%+10÷(1+17%)×17%+100×(1+10%)÷(1-12%)×17%=107.70(万元)当期进项税额=[17+(8+2)×7%]×60%+(100+20)×17%=31.02(万元)当期应纳增值税税额=107.70-31.02-10=66.68(万元)2、某化妆品生产企业为增值税一般纳税人,2011年3月上旬从国外进口一批散装化妆品,成交价格折合人民币130万元(其中包括向境外采购代理人支付的购货佣金10万元),运抵我国海关前的运杂费和保险费30万元。进口机器设备一套,成交价格40万元(其中包括货物进口后的装配调试费用5万元),运抵我国海关前的运杂费和保险费5万元。散装化妆品和机器设备均验收入库。本月内企业将进口的散装化妆品全部生产加工为成套化妆品7800件,对外批发销售7000件,取得不含税销售额290万元;向消费者零售800件,取得含税销售额51.48万元。已知:化妆品的进口关税税率40%、消费税税率30%;机器设备的进口关税税率为20%。要求:(1)计算该企业在进口环节应缴纳的增值税税额。(2)计算该企业国内生产销售环节应缴纳的增值税税额(1)①进口散装化妆品应纳的消费税、增值税关税=150×40%=60(万元)进口增值税=(150+60+90)×17%=5l(万元)②进口机器设备应纳的增值税关税:40×20%=8(万元)进口增值税:(40+8)×17%=8.16(万元)两项合计,进口环节应纳消费税90万元,应纳增值税59.16万元。(2)①国内生产销售环节应缴纳增值税额=[290+51.48/(1+17%)]×17%一51=5.78(万元)【解析1】在计算增值税时,只有进口散装化妆品(属于外购原材料)的进项税额,以海关完税凭【解释2】在计算消费税的抵扣时,生产(7800件)、销售(6800件)的比例没有关系证上注明的税额,可以抵扣:进口机器设备(属于固定资产)的进项税额不得抵扣。3、某市大型商贸公司为增值税一般纳税人,兼营商品加工、批发、零售和进出口业务,2011年7月经营情况如下:(1)进口化妆品一批,支付国外买价220万元、国外采购代理人佣金6万元、国外经纪费4万元,支付运抵我国海关前的运输费用20万元、装卸费和保险费11万元。支付海关地运往商贸公司的运输费用8万元、装卸费和保险费3万元。(2)收购免税农产品一批,支付收购价款70万元、运输费用10万元,当月将收购的农产品的30%用于集体福利。(3)购进其他商品,取得增值税专用发票,支付价款200万元、增值税34万元,支付运输单位运输费用20万元。(4)将进口化妆品的80%加工成成套化妆品,当月销售取得不含税销售额650万元,直接销售给个人取得含税销售额70.20万元。(5)取得化妆品的逾期包装物押金收入14.04万元。已知:进口化妆品的关税税率为20%,化妆品的消费税税率为30%。要求:(1)计算该公司进口环节应缴纳的增值税税额。(2)计算该公司国内销售环节应缴纳的增值税税额。1.【正确答案】(1)进口环节应缴纳关税=(220+4+20+11)×20%=51(万元)(2)进口环节应缴纳消费税=(220+4+20+11+51)÷(1-30%)×30%=131.14(万元)(3)进口环节应缴纳增...