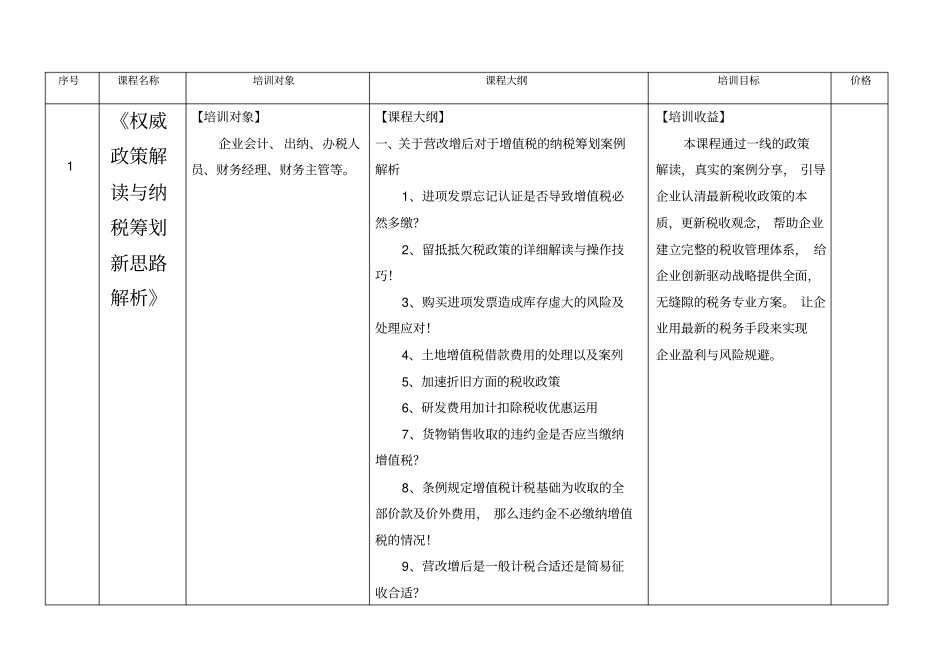

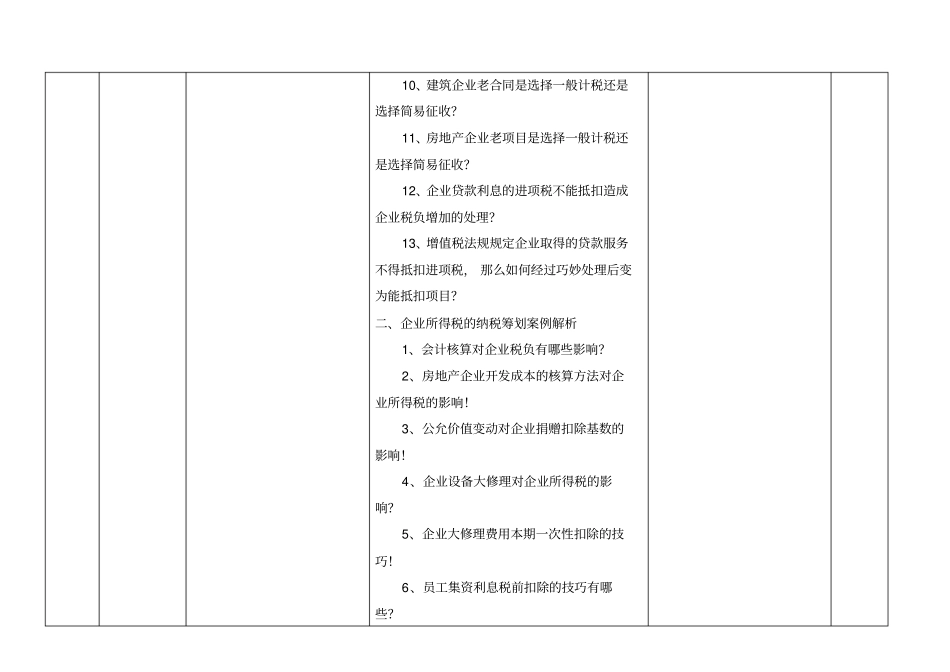

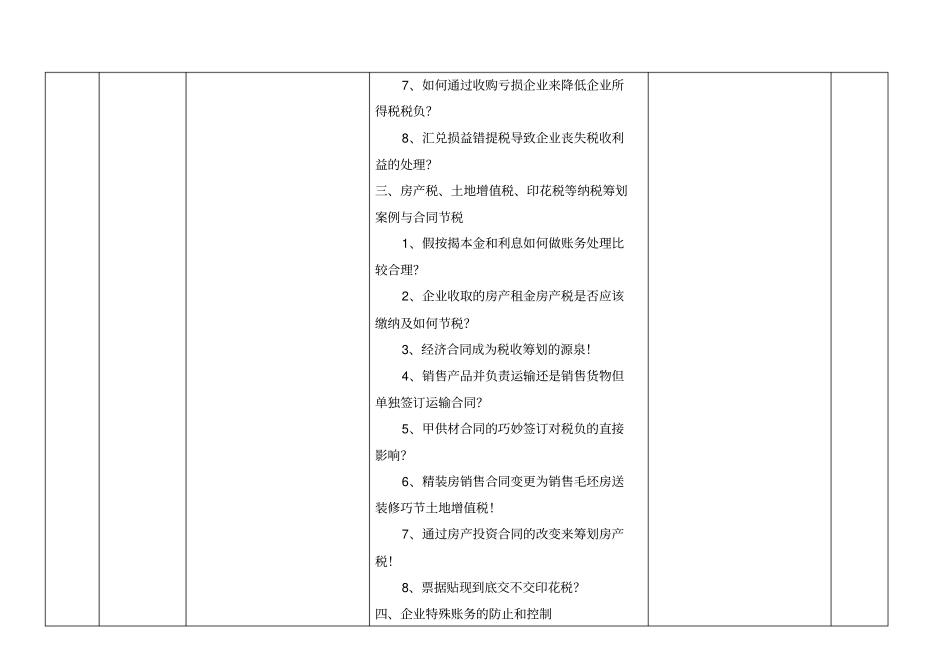

序号课程名称培训对象课程大纲培训目标价格1《权威政策解读与纳税筹划新思路解析》【培训对象】企业会计、出纳、办税人员、财务经理、财务主管等。【课程大纲】一、关于营改增后对于增值税的纳税筹划案例解析1、进项发票忘记认证是否导致增值税必然多缴?2、留抵抵欠税政策的详细解读与操作技巧!3、购买进项发票造成库存虚大的风险及处理应对!4、土地增值税借款费用的处理以及案列5、加速折旧方面的税收政策6、研发费用加计扣除税收优惠运用7、货物销售收取的违约金是否应当缴纳增值税?8、条例规定增值税计税基础为收取的全部价款及价外费用,那么违约金不必缴纳增值税的情况!9、营改增后是一般计税合适还是简易征收合适?【培训收益】本课程通过一线的政策解读,真实的案例分享,引导企业认清最新税收政策的本质,更新税收观念,帮助企业建立完整的税收管理体系,给企业创新驱动战略提供全面,无缝隙的税务专业方案。让企业用最新的税务手段来实现企业盈利与风险规避。10、建筑企业老合同是选择一般计税还是选择简易征收?11、房地产企业老项目是选择一般计税还是选择简易征收?12、企业贷款利息的进项税不能抵扣造成企业税负增加的处理?13、增值税法规规定企业取得的贷款服务不得抵扣进项税,那么如何经过巧妙处理后变为能抵扣项目?二、企业所得税的纳税筹划案例解析1、会计核算对企业税负有哪些影响?2、房地产企业开发成本的核算方法对企业所得税的影响!3、公允价值变动对企业捐赠扣除基数的影响!4、企业设备大修理对企业所得税的影响?5、企业大修理费用本期一次性扣除的技巧!6、员工集资利息税前扣除的技巧有哪些?7、如何通过收购亏损企业来降低企业所得税税负?8、汇兑损益错提税导致企业丧失税收利益的处理?三、房产税、土地增值税、印花税等纳税筹划案例与合同节税1、假按揭本金和利息如何做账务处理比较合理?2、企业收取的房产租金房产税是否应该缴纳及如何节税?3、经济合同成为税收筹划的源泉!4、销售产品并负责运输还是销售货物但单独签订运输合同?5、甲供材合同的巧妙签订对税负的直接影响?6、精装房销售合同变更为销售毛坯房送装修巧节土地增值税!7、通过房产投资合同的改变来筹划房产税!8、票据贴现到底交不交印花税?四、企业特殊账务的防止和控制1、欠税问题的防控2、补税行为的防控3、被税务机关处罚的防控4、税收迁移问题的防控5、税务优惠资格的防控6、过于激进的税务筹划方案的处理五、2017年度税务稽查方向、稽查重点与应对措施1、税务稽查实行“双随机”摇号选案新方式,企业以熟人解决纳税问题的渠道堵死!2、税务稽查实行“一案双查”!避免了任性检查,但是企业也要随时准备着被抽查!3、网络成为税务稽查选案的工具!4、如何巧妙应对税务稽查风暴!2《企业票据、合同签【培训对象】企业会计、出纳、办税人员、财务经理、财务主管、财务总监,以及与财务有密切联系的业务部门负责人等。【课程大纲】引言:从税务角度来说票据是在合同执行过程中订涉税风险识别与应对》取得的凭据,是主要的会计凭证之一第一部分:“以票管税”——国家税收征管理念的切入点1、《发票管理办法》关于发票开具的基本规定与税收风险2、关于“以票控税”的理念;3、合法有效的税前扣除凭证有哪些;4、取得发票应注意哪些相关事项;第二部分:票据、合同与证据链管理——企业税收安全的防火墙1、为什么企业经常在税局面前无话可说2、会计和税法对各自证据要求的不同3、企业证据链管理的要求4、票据入账的实战操作要点5、税前扣除票据怎样合法的处理技巧6、财务人员如何规避发票风险?7、会计凭证、票据丢失如何处理最佳?8、跨期费用发票税务处理9、原始凭证入账前要处理几个要点10、没有发票,在什么情况下可以被税务认可?如何提供正当理由?第三部分:增值税专用发票、合同、流水——新时代下的老话题1、增值税专用发票的扣税凭证有哪些2、运输发票的新规定3、增值税专用发票逾期抵扣的处理方法4、税收缴款书,农产品收购发票与机动车销售统一发票是否也有认证期限5、当期忘记认证发票导致多交增值税的处理方法6、增值税专用发票当期认证未抵扣的问题7、已认证的...