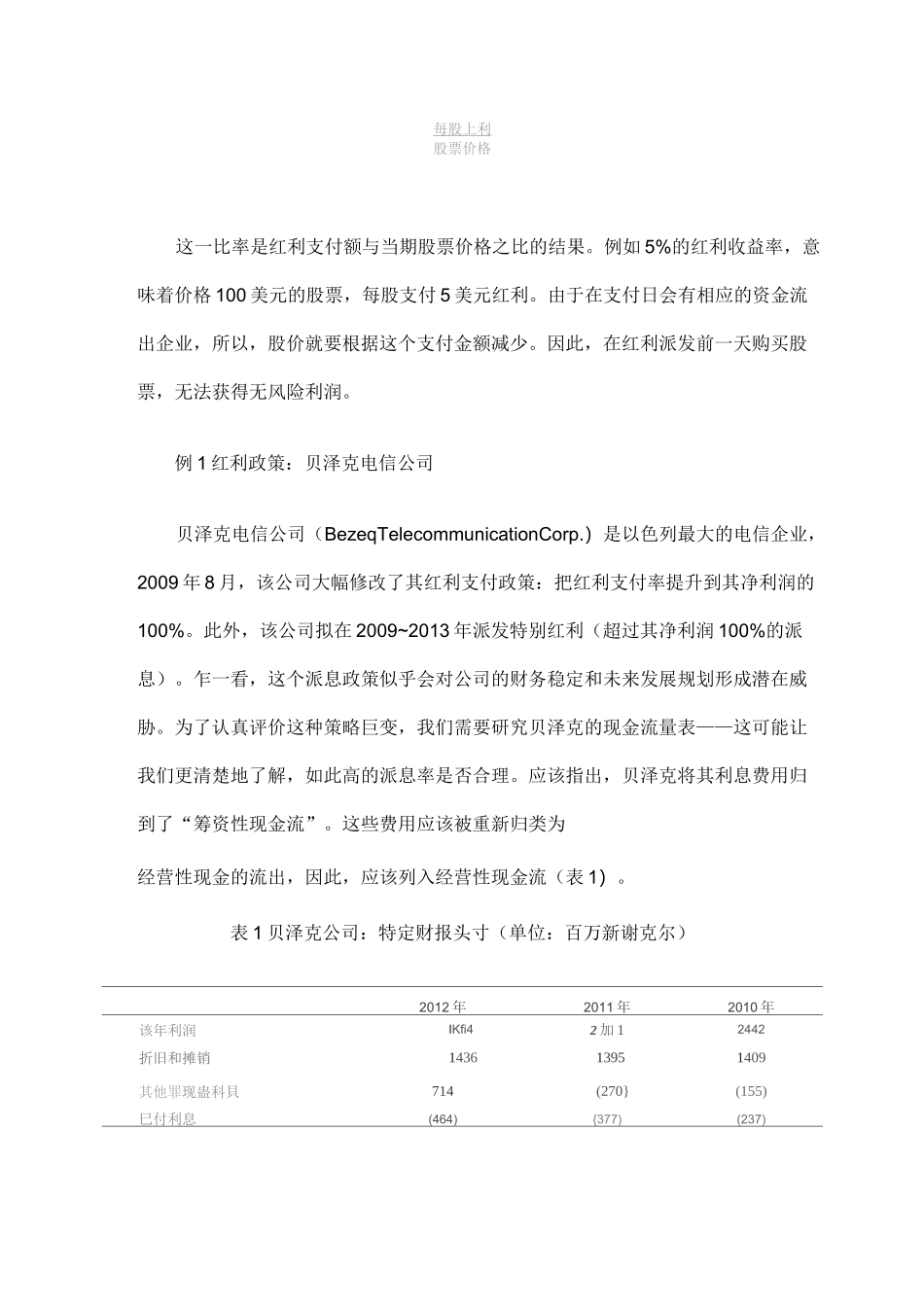

企业利润分配的方式方法你知道哪件事能使我高兴吗?就是看到我那纷至沓来的红利。——约翰 D.洛克菲勒优秀的企业往往会创造超额的回报。换言之,它们的年度利润超过了为保持竞争力所需的年度投资额。在最好的情形下,这类公司手头会有新的投资机会,能把丰沛的资金转化为再投资。如果没有诱人的投资机会,剩余的自由现金流应该用来偿还债务,进行收购,派发红利或回购股票(把资金还给股东)。同时,在特定情形下,还有一种合理的决策:留住利润,建立现金储备,以及在随后的某个时点,追加公司资本的投入。对于多数公司而言,派发红利和回购股票之间的选择很重要。红利支付率二莓 . 彼 红利 暉股经管性现金流红利利润分配的可能性之一是派发红利。红利通常是定期派发,数量一般取决于本期可动用的利润。在美国,季度派发红利是常见的做法,而多数欧洲公司则是基于年度或半年度进行利润分配。根据行业和企业类型的不同,观察到的派息率差异很大。由于超额利润是企业发展的资金来源,所以,成长期企业往往不会派红利。相反,成熟和增长缓慢的企业通常只会做极少有价值的投资,而把利润的绝大多数派发红利。就全球范围而言,处于饱和市场的企业(如电信类)表现出了最高的分配比率——部分企业的红利派发甚至高出了各自的净利润!分配比率一般的计算方式:红利总额与净利润之比,或每股红利与每股收益之比。由于红利代表的是资金流出,明智的做法是用经营性现金流确定红利的支付率(主要是因为净利润并不一定反映实际的资金流入)。在计算红利支付比率时,金融媒体一般在分母上采用每股收益。这种做法不符合上面阐述的红利分配的经济属性,因而是不正确的。增长强劲且盈利好的企业是例外而非常规之例。即使报告了利润,但经营资金和固定资产的高额投入,往往会造成负数的现金流。在这种情况下,只能用公司的实物(产品)或额外的贷款来支付红利。最佳支付率取决于几个因素。原则上,只有在企业内没有合适投资机会时,才应该支付红利。原因有二:税收问题——投资者必须就所得红利支付税款;再投资问题——即收到红利的股东是否有合适的再投资机会。红利收益率衡量的是股票的吸引力(主要考虑红利的支付额)。毎股上利股票价格这一比率是红利支付额与当期股票价格之比的结果。例如 5%的红利收益率,意味着价格 100 美元的股票,每股支付 5 美元红利。由于在支付日会有相应的资金流出企业,所以,股价就要根据这个支付金额减少。因此,在红利...