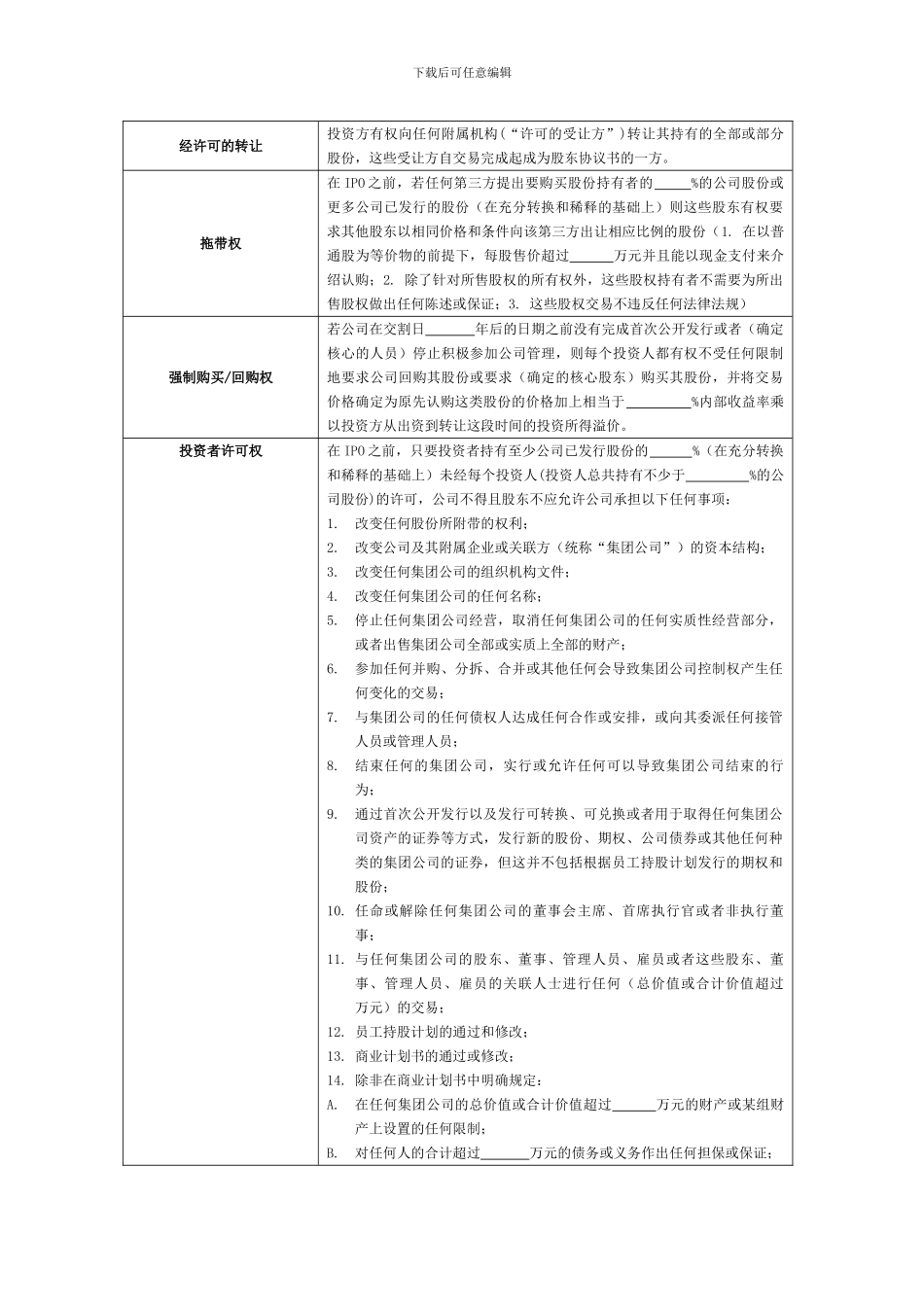

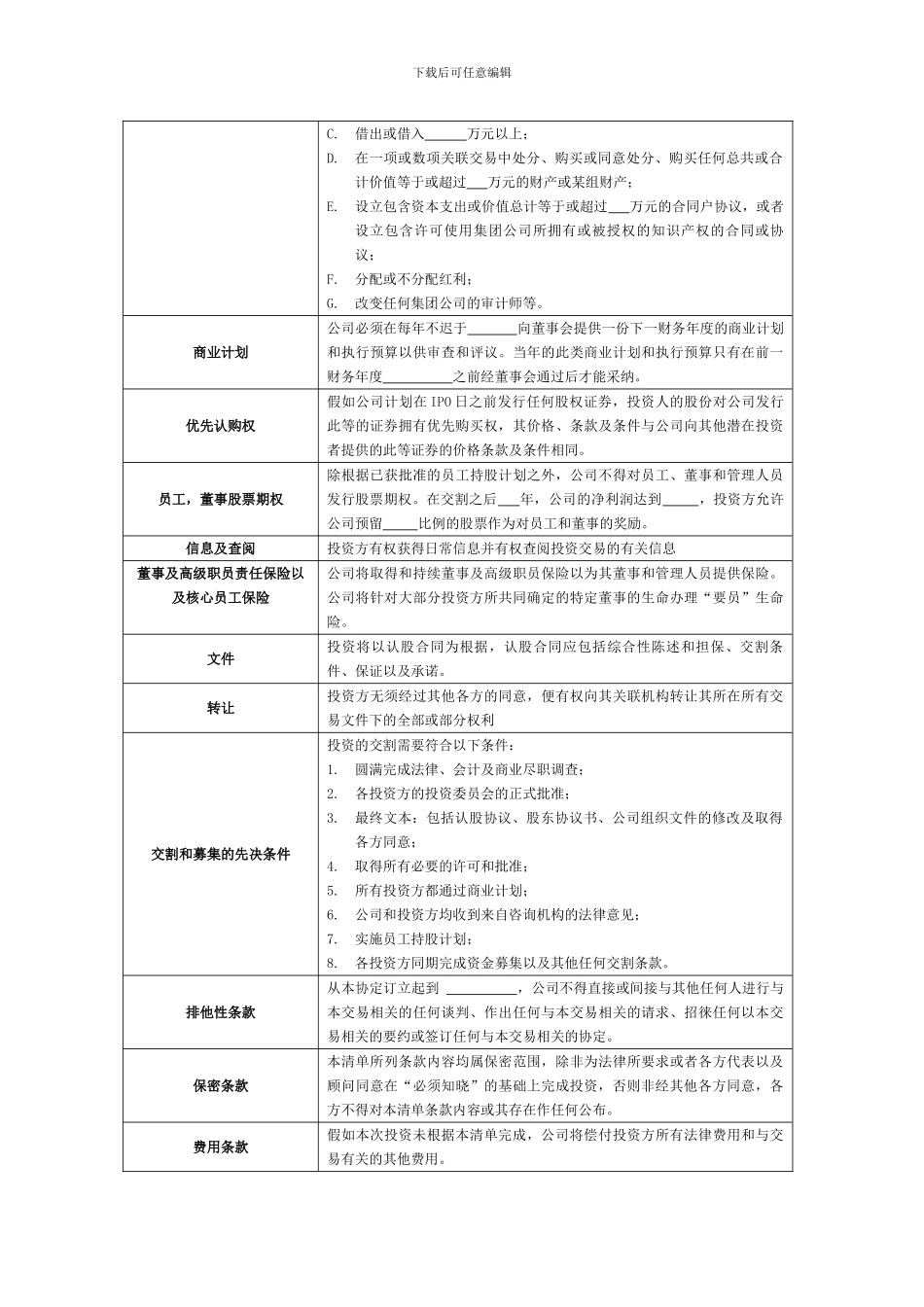

下载后可任意编辑私募基金核心条款清单投资方:被投资方(公司)投资总额基于交易前资产估值所得的 万元,在交割之后,在完全稀释转换的基础上投资方将一共拥有 %公司发行的股票。资金用途融资所获资金将被用于 。证券形式在本次融资过程中,投资方总共认购 优先股(可转换债券/普通股)。认购/购买价格每股优先股(可转换债券/普通股) 元。估计交割日双方于 完成交割。可选择性转换优先股持有者有权随时将其持有的优先股转换成为公司普通股。(如每股优先股转化为普通股的数量将根据优先股的认购价格除以当时有效的转化价格[以下简称:“转换价格”]计算,初始转换价格为优先股的认购价格,并可根据以下条款中的“转换价格调整”和“反稀释”条款调整。)自动转换公司股票在正规的证券交易市场被承销完成(“合格的首次公开发行”)时,优先股将根据可适用转换价格自动转成普通股。转换价格调整(设定转换价格的方式,内容)反稀释条款棘轮条款或加权平均调整条款业绩目标公司应至 年净利润达到 。(或于 年完成 IPO)股息优先股有权优先于其他各类型股份受偿股息以及清算份额,这些股息以及清算份额应在转换后的基础上进行分配。投票权优先股享有投票权。每股优先股以根据可适用的转换价格转换后的普通股享有相同数量投票权董事会公司的董事会组成应如下:公司的董事会将由 名董事组成。投资方委派的董事中至少有 名董事在董事会的委员会中被授职。召开董事会所需的董事法定人数为 ,并且其中至少包括一名由投资人任命的董事。 董事会的所有决定经由出席的董事的多数票通过。投资方董事会代表在公司首次公开发行日期之前,只要投资方在全面稀释和转换的基础上所持有的股份至少总共代表了公司已发行以及流通的股份的 %,投资方有权向公司董事会委派 名董事以及委派 名监事。优先购股/承股权在 IPO 之前股份持有者尚未向其他股份或优先股(统称“股份”)的已有股东(统称“股东”)发出要约,则不得处分或向其他投资者或第三方转让其股份。根据优先购股/承股权,其他股东有优先购买待售股份。投资方的共同卖股权在 IPO 之前,若股东想要处分或向任何第三方转让相当于 %的或更多的公司股份(在充分转换和稀释的基础上)(包括其他任何股东)时,除非对方是经许可的受让方,否则出让方必须至少提前 天通知投资方待售股份数额以及交易条件,各投资方均有权按其股份所占比例依照这种交易所定的条件和价格购买股份。下载后可任意...