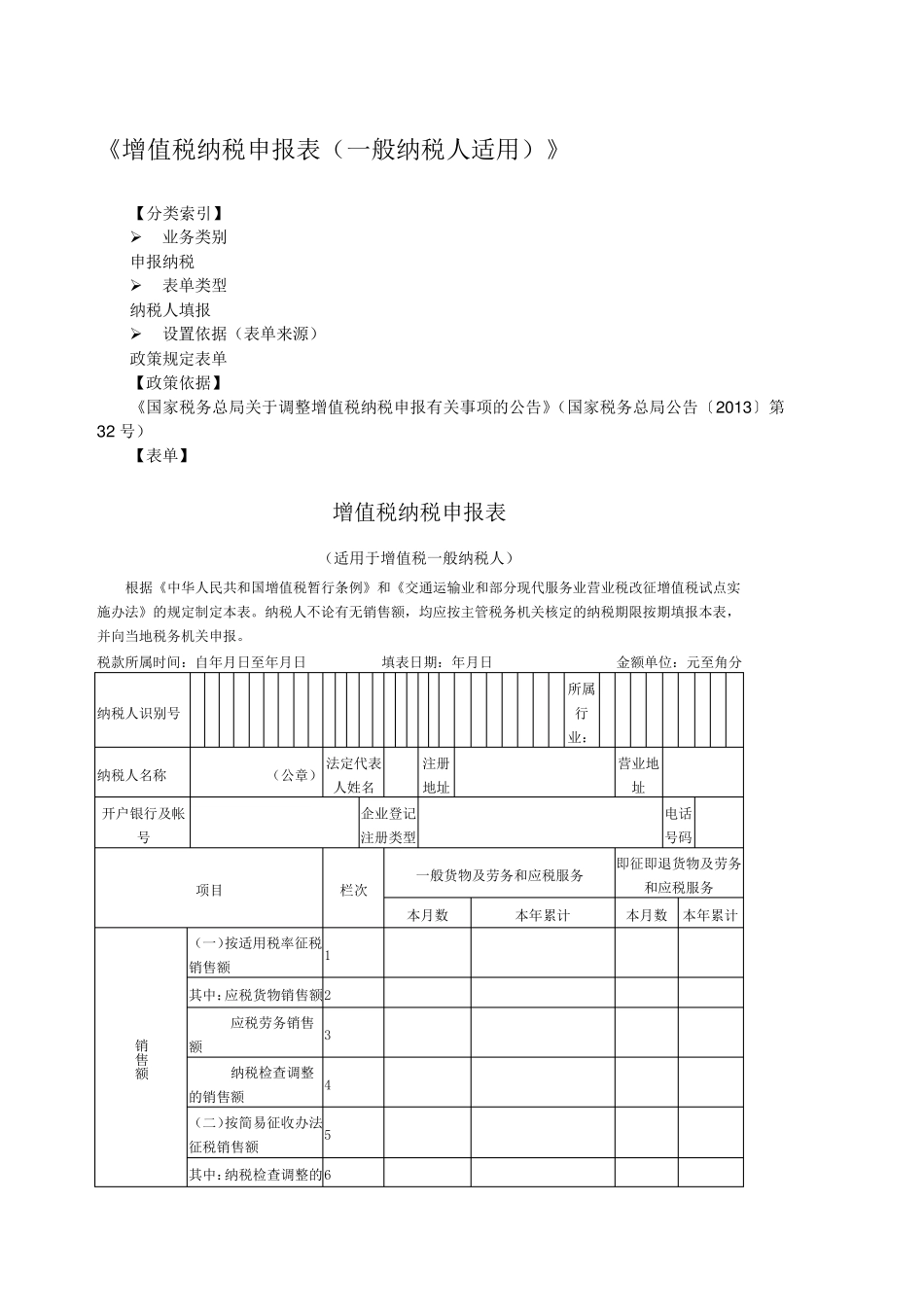

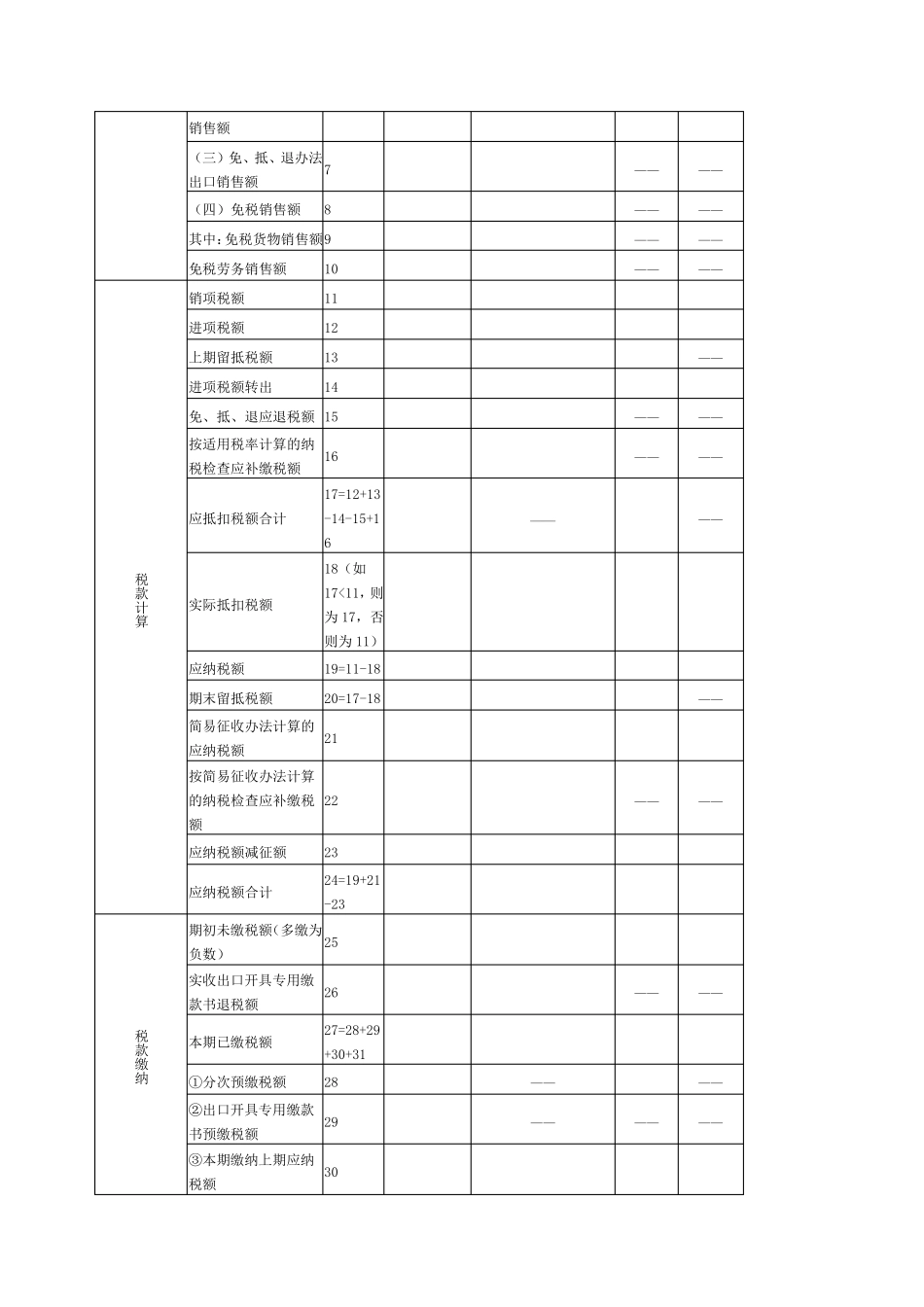

《增值税纳税申报表(一般纳税人适用)》【分类索引】➢ 业务类别 申报纳税➢ 表单类型 纳税人填报➢ 设置依据(表单来源) 政策规定表单【政策依据】 《国家税务总局关于调整增值税纳税申报有关事项的公告》(国家税务总局公告〔2 0 1 3 〕第3 2 号)【表单】 增值税纳税申报表 (适用于增值税一般纳税人) 根据《中华人民共和国增值税暂行条例》和《交通运输业和部分现代服务业营业税改征增值税试点实施办法》的规定制定本表。纳税人不论有无销售额,均应按主管税务机关核定的纳税期限按期填报本表,并向当地税务机关申报。 税款所属时间:自年月日至年月日 填表日期:年月日 金额单位:元至角分 纳税人识别号 所属行业: 纳税人名称 (公章) 法定代表人姓名 注册地址 营业地址 开户银行及帐号 企业登记注册类型 电话号码 项目 栏次 一般货物及劳务和应税服务 即征即退货物及劳务和应税服务 本月数 本年累计 本月数 本年累计 销售额 (一)按适用税率征税销售额 1 其中:应税货物销售额 2 应税劳务销售额 3 纳税检查调整的销售额 4 (二)按简易征收办法征税销售额 5 其中:纳税检查调整的6 销售额 (三)免、抵、退办法出口销售额 7 —— —— (四)免税销售额 8 —— —— 其中:免税货物销售额 9 —— —— 免税劳务销售额 10 —— —— 税款计算 销项税额 11 进项税额 12 上期留抵税额 13 —— 进项税额转出 14 免、抵、退应退税额 15 —— —— 按适用税率计算的纳税检查应补缴税额 16 —— —— 应抵扣税额合计 17=12+13-14-15+16 —— —— 实际抵扣税额 18(如17<11,则为 17,否则为 11) 应纳税额 19=11-18 期末留抵税额 20=17-18 —— 简易征收办法计算的应纳税额 21 按简易征收办法计算的纳税检查应补缴税额 22 —— —— 应纳税额减征额 23 应纳税额合计 24=19+21-23 税款缴纳 期初未缴税额(多缴为负数) 25 实收出口开具专用缴款书退税额 26 —— —— 本期已缴税额 27=28+29+30+31 ①分次预缴税额 28 —— —— ②出口开具专用缴款书预缴税额 29 —— —— —— ③本期缴纳上期应纳税额 30 ④ 本 期 缴 纳 欠 缴 税 额 31 期 末 未 缴 税 额( 多 缴 为负 数 ) 32=24+25+26-27 其 中 : 欠 缴 税 额 ( ≥ 0 ) 33=25+26-27 — — — — 本 期 ...