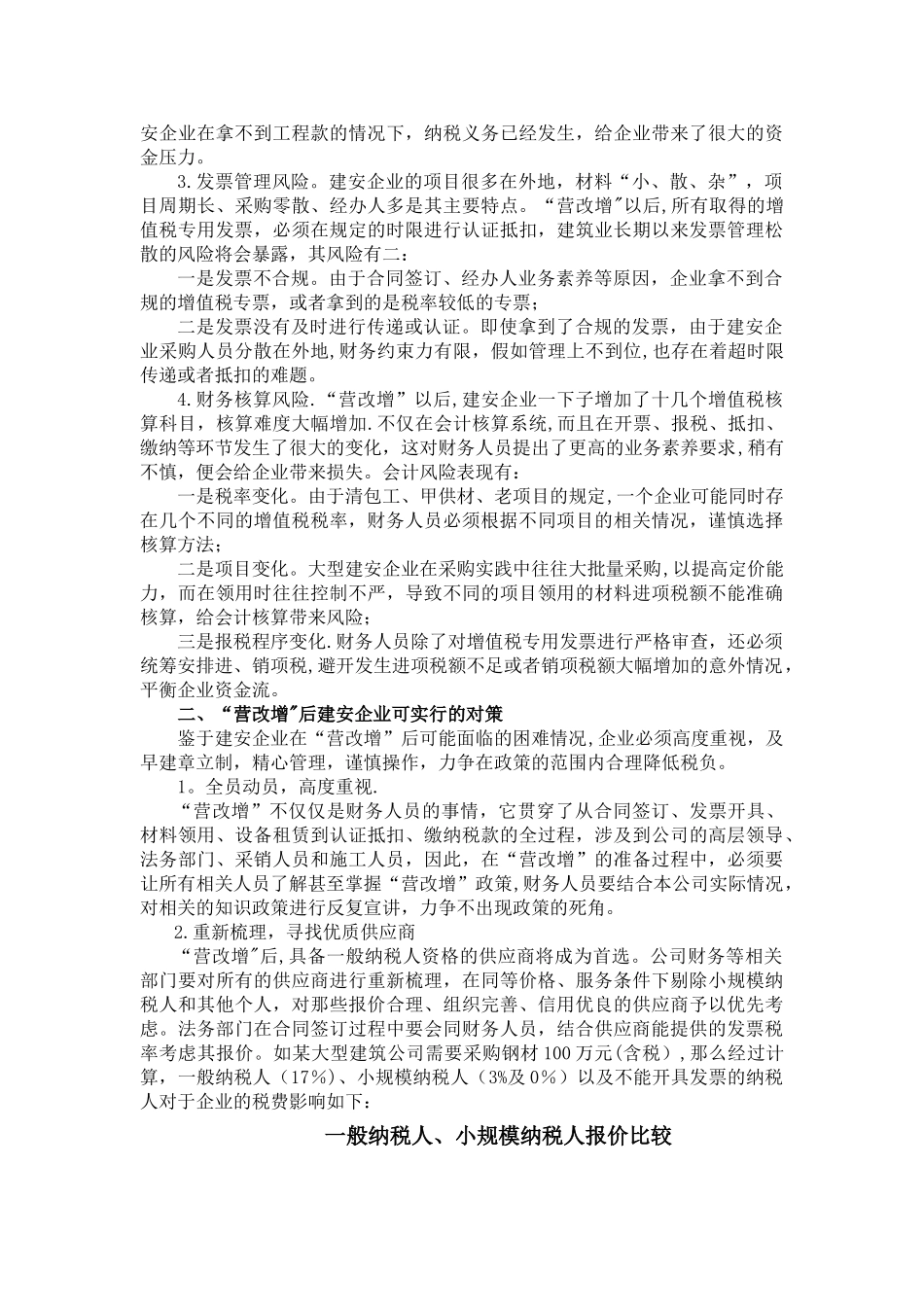

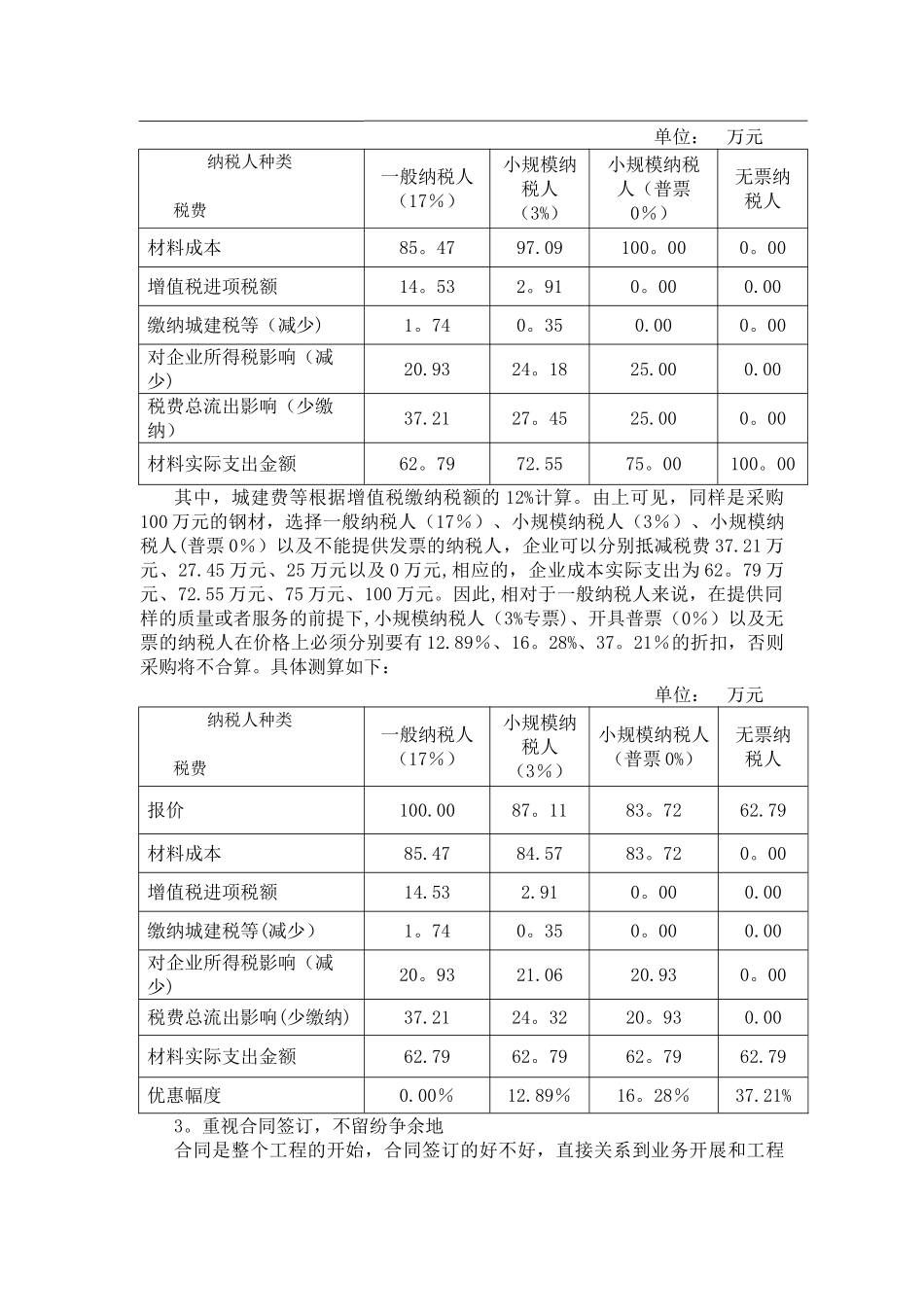

浅谈建筑施工企业在“营改增”后的税收风险与对策内容提要:“营改增”以后,建筑企业假如不能取得足够的进项税额,实际税负将可能会不降反增。如何应对新税制的改革,规避风险,合理避税,文章分别从几个方面进行了详细探讨。关键词:建筑企业 营改增 风险 对策根据财税〔2024〕36 号文件《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》精神,2024 年 5 月 1 日起,国家将在全国范围内全面推开“营改增”试点,试点结束以后,营业税将退出历史舞台,建筑业等行业将由原先缴纳营业税改为缴纳增值税。面对新税制的改革,建筑业如何主动适应,统筹安排,抓住改革带来的机遇将成为必须考虑的问题。本文将从“营改增”后建筑企业面临的风险以及可实行的对策两方面进行一个初步的探讨。一、“营改增”后建筑企业面临的纳税风险 “营改增”后,建安企业一般纳税人增值税税率为 11%,相比较原先 3%的营业税,提高了 8%.从理论上讲,建安企业可以通过取得足够的进项税额进行抵扣,但实际操作中建安企业往往由于存在以下种种因素,实际税负可能增加,分析起来,“营改增”后总体存在四大风险:1.进项税额取得风险。“营改增"后,建安企业和建设单位之间对于进项税额的争夺将十分激烈.假如拿不到足够的进项税,建安企业将面临着比原先高得多的税负。但是由于建安企业自身生产的特点,进项税额难以取得.一是建安企业属于劳动密集型企业,近年来随着人工费用的快速上涨,部分项目人工工资已经超过总成本的 30%,人员支出难以抵扣进项税额;二是由于建筑业的材料多而杂,上游供应商很多为小规模纳税人甚至个人,难以提供合法合规的增值税专用发票,即使是税务机关代开,税率也很低(简易征收 3%);三是部格外购建材如黄沙、水泥、石材等适用税率很低(简易征收3%),即使取得增值税专票,抵扣力度也很有限;四是拖延付款。由于建安企业在工程结束以后往往要滞后一段时间才能拿到工程结算款,导致无法向分包商支付分包款,从而难以拿到分包商的进项发票;五是“营改增”以后,很多甲方企业为自身利益将更多采纳“甲供材”方式进行工程承包,这将导致建安企业在施工中能拿到的进项税额大幅减少。2。合同签订风险。“营改增"以后,建安企业的合同签订将显得尤为重要.一份高质量的合同,将使得建安企业在业务开展中处于有利地位.一是供应商风险。由于建安企业的上游供应商有的是小规模纳税人甚至是个人,假如在合同签订过程中没有选择优质供应商...