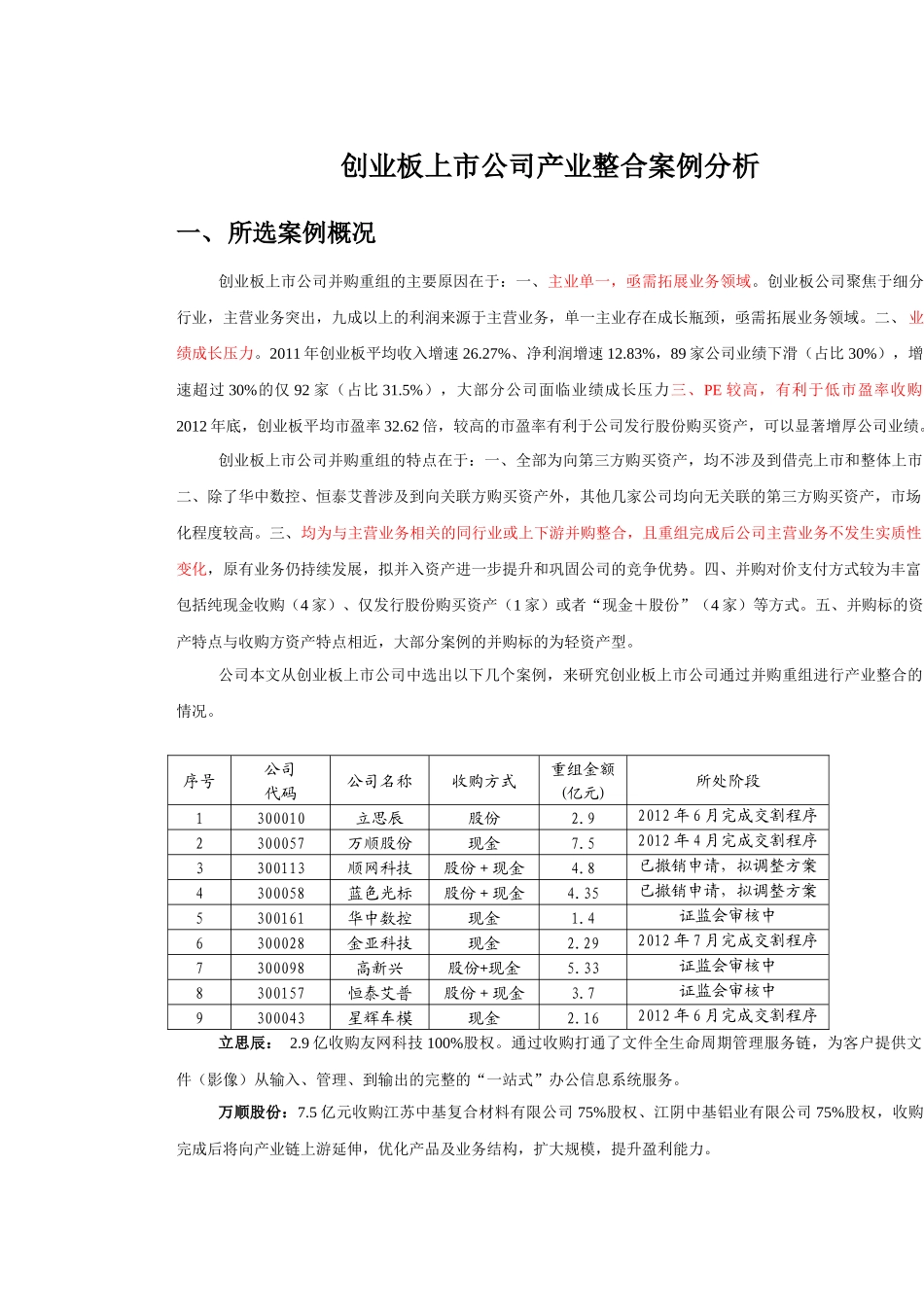

创业板上市公司产业整合案例分析一、所选案例概况创业板上市公司并购重组的主要原因在于:一、主业单一,亟需拓展业务领域。创业板公司聚焦于细分行业,主营业务突出,九成以上的利润来源于主营业务,单一主业存在成长瓶颈,亟需拓展业务领域。二、 业绩成长压力。2011 年创业板平均收入增速 26.27%、净利润增速 12.83%,89 家公司业绩下滑(占比 30%),增速超过 30%的仅 92 家(占比 31.5%),大部分公司面临业绩成长压力三、PE 较高,有利于低市盈率收购。2012 年底,创业板平均市盈率 32.62 倍,较高的市盈率有利于公司发行股份购买资产,可以显著增厚公司业绩。创业板上市公司并购重组的特点在于:一、全部为向第三方购买资产,均不涉及到借壳上市和整体上市二、除了华中数控、恒泰艾普涉及到向关联方购买资产外,其他几家公司均向无关联的第三方购买资产,市场化程度较高。三、均为与主营业务相关的同行业或上下游并购整合,且重组完成后公司主营业务不发生实质性变化,原有业务仍持续发展,拟并入资产进一步提升和巩固公司的竞争优势。四、并购对价支付方式较为丰富包括纯现金收购(4 家)、仅发行股份购买资产(1 家)或者“现金+股份”(4 家)等方式。五、并购标的资产特点与收购方资产特点相近,大部分案例的并购标的为轻资产型。公司本文从创业板上市公司中选出以下几个案例,来研究创业板上市公司通过并购重组进行产业整合的情况。序号公司代码公司名称收购方式重组金额(亿元)所处阶段1300010立思辰股份2.92012 年 6 月完成交割程序2300057万顺股份现金7.52012 年 4 月完成交割程序3300113顺网科技股份+现金4.8已撤销申请,拟调整方案4300058蓝色光标股份+现金4.35已撤销申请,拟调整方案5300161华中数控现金1.4证监会审核中6300028金亚科技现金2.292012 年 7 月完成交割程序7300098高新兴股份+现金5.33证监会审核中8300157恒泰艾普股份+现金3.7证监会审核中9300043星辉车模现金2.162012 年 6 月完成交割程序立思辰: 2.9 亿收购友网科技 100%股权。通过收购打通了文件全生命周期管理服务链,为客户提供文件(影像)从输入、管理、到输出的完整的“一站式”办公信息系统服务。万顺股份:7.5 亿元收购江苏中基复合材料有限公司 75%股权、江阴中基铝业有限公司 75%股权,收购完成后将向产业链上游延伸,优化产品及业务结构,扩大规模,提升盈利能力。顺网科技:4.8 亿元收购同行业竞争对手新浩...