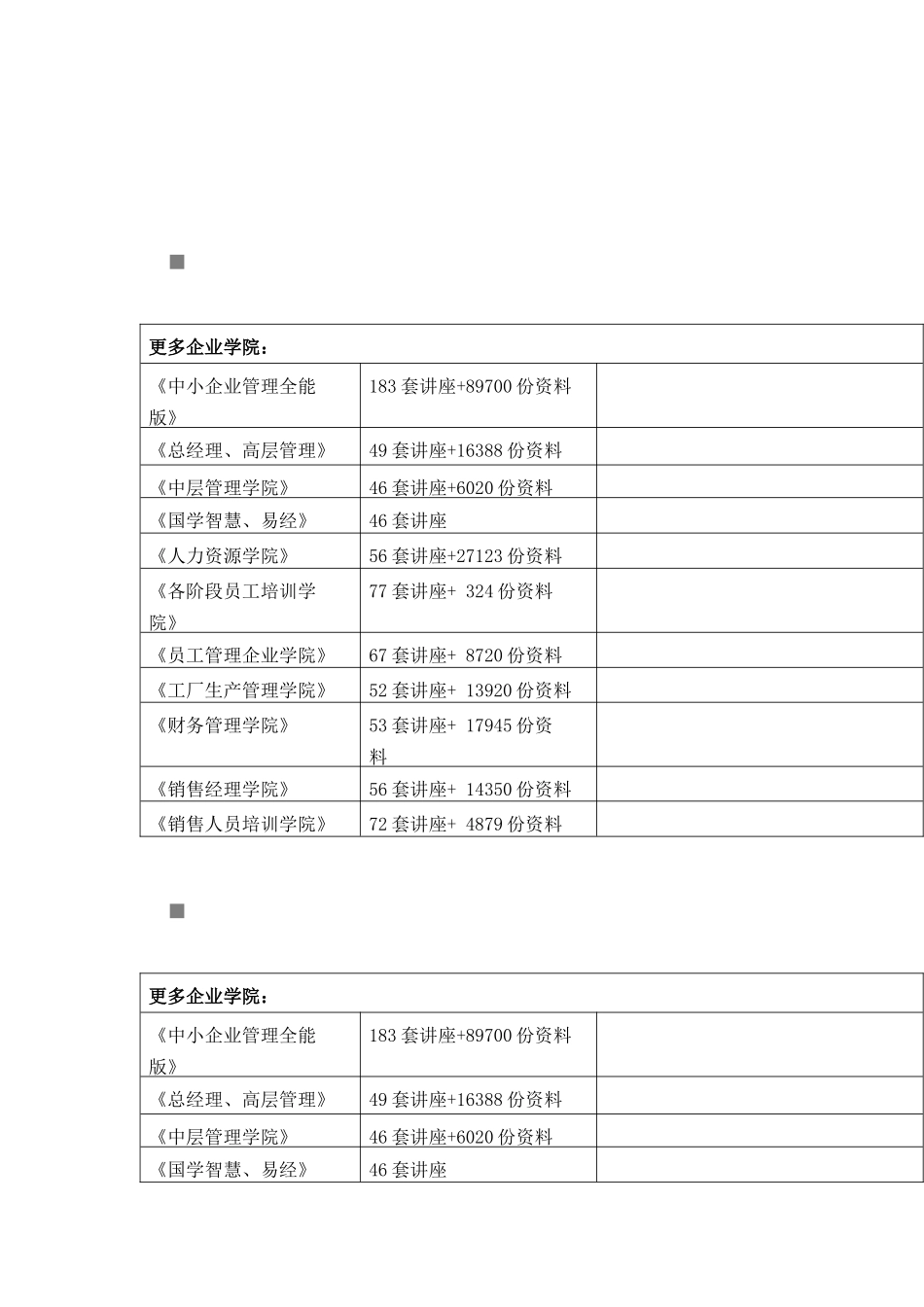

更多企业学院:《中小企业管理全能版》183套讲座+89700份资料《总经理、高层管理》49套讲座+16388份资料《中层管理学院》46套讲座+6020份资料《国学智慧、易经》46套讲座《人力资源学院》56套讲座+27123份资料《各阶段员工培训学院》77套讲座+324份资料《员工管理企业学院》67套讲座+8720份资料《工厂生产管理学院》52套讲座+13920份资料《财务管理学院》53套讲座+17945份资料《销售经理学院》56套讲座+14350份资料《销售人员培训学院》72套讲座+4879份资料更多企业学院:《中小企业管理全能版》183套讲座+89700份资料《总经理、高层管理》49套讲座+16388份资料《中层管理学院》46套讲座+6020份资料《国学智慧、易经》46套讲座《人力资源学院》56套讲座+27123份资料《各阶段员工培训学院》77套讲座+324份资料《员工管理企业学院》67套讲座+8720份资料《工厂生产管理学院》52套讲座+13920份资料《财务管理学院》53套讲座+17945份资料《销售经理学院》56套讲座+14350份资料《销售人员培训学院》72套讲座+4879份资料关于发布《企业境外所得税收抵免操作指南》的公告国家税务总局公告2010年第1号根据《中华人民共和国企业所得税法》(以下简称企业所得税法)、《中华人民共和国企业所得税法实施条例》(以下简称实施条例)及《财政部国家税务总局关于企业境外所得税收抵免有关问题的通知》(财税〔2009〕125号,以下简称《通知》)的有关规定,现将《企业境外所得税收抵免操作指南》予以发布,于2010年1月1日起施行。2008、2009年度尚未进行境外税收抵免处理的,可按本公告计算抵免。特此公告。附件:企业境外所得税收抵免操作指南国家税务总局二○一○年七月二日印送:各省、自治区、直辖市和计划单列市国家税务局、地方税务局。《企业境外所得税收抵免操作指南》目录第一条关于适用范围第二条关于境外所得税额抵免计算的基本项目第三条关于境外应纳税所得额的计算第四条关于可予抵免境外所得税额的确认第五条关于境外所得间接负担税额的计算第六条关于适用间接抵免的外国企业持股比例的计算第七条关于税收饶让抵免的应纳税额的确定第八条关于抵免限额的计算第九条关于实际抵免境外税额的计算第十条关于简易办法计算抵免第十一条关于境外分支机构与我国对应纳税年度的确定第十二条关于境外所得税抵免时应纳所得税额的计算第十三条关于不具有独立纳税地位的定义第十四条关于来源于港、澳、台地区的所得第十五条关于税收协定优先原则的适用第十六条关于执行日期附件附示例《通知》第一条关于适用范围居民企业以及非居民企业在中国境内设立的机构、场所(以下统称企业)依照企业所得税法第二十三条、第二十四条的有关规定,应在其应纳税额中抵免在境外缴纳的所得税额的,适用本通知。1.可以适用境外(包括港澳台地区,以下同)所得税收抵免的纳税人包括两类:(1)根据企业所得税法第二十三条关于境外税额直接抵免和第二十四条关于境外税额间接抵免的规定,居民企业(包括按境外法律设立但实际管理机构在中国,被判定为中国税收居民的企业)可以就其取得的境外所得直接缴纳和间接负担的境外企业所得税性质的税额进行抵免。(2)根据企业所得税法第二十三条的规定,非居民企业(外国企业)在中国境内设立的机构(场所)可以就其取得的发生在境外、但与其有实际联系的所得直接缴纳的境外企业所得税性质的税额进行抵免。为缓解由于国家间对所得来源地判定标准的重叠而产生的国际重复征税,我国税法对非居民企业在中国境内分支机构取得的发生于境外的所得所缴纳的境外税额,给予了与居民企业类似的税额抵免待遇。对此类非居民给予的境外税额抵免仅涉及直接抵免。所谓实际联系是指,据以取得所得的权利、财产或服务活动由非居民企业在中国境内的分支机构拥有、控制或实施,如外国银行在中国境内分行以其可支配的资金向中国境外贷款,境外借款人就该笔贷款向其支付的利息,即属于发生在境外与该分行有实际联系的所得。2.境外税额抵免分为直接抵免和间接抵免。直接抵免是指,企业直接作为纳税人就其境外所得在境外缴纳的所得税额在我国应纳税额中抵免。直接抵免主要适用于企业就来源于境外的...