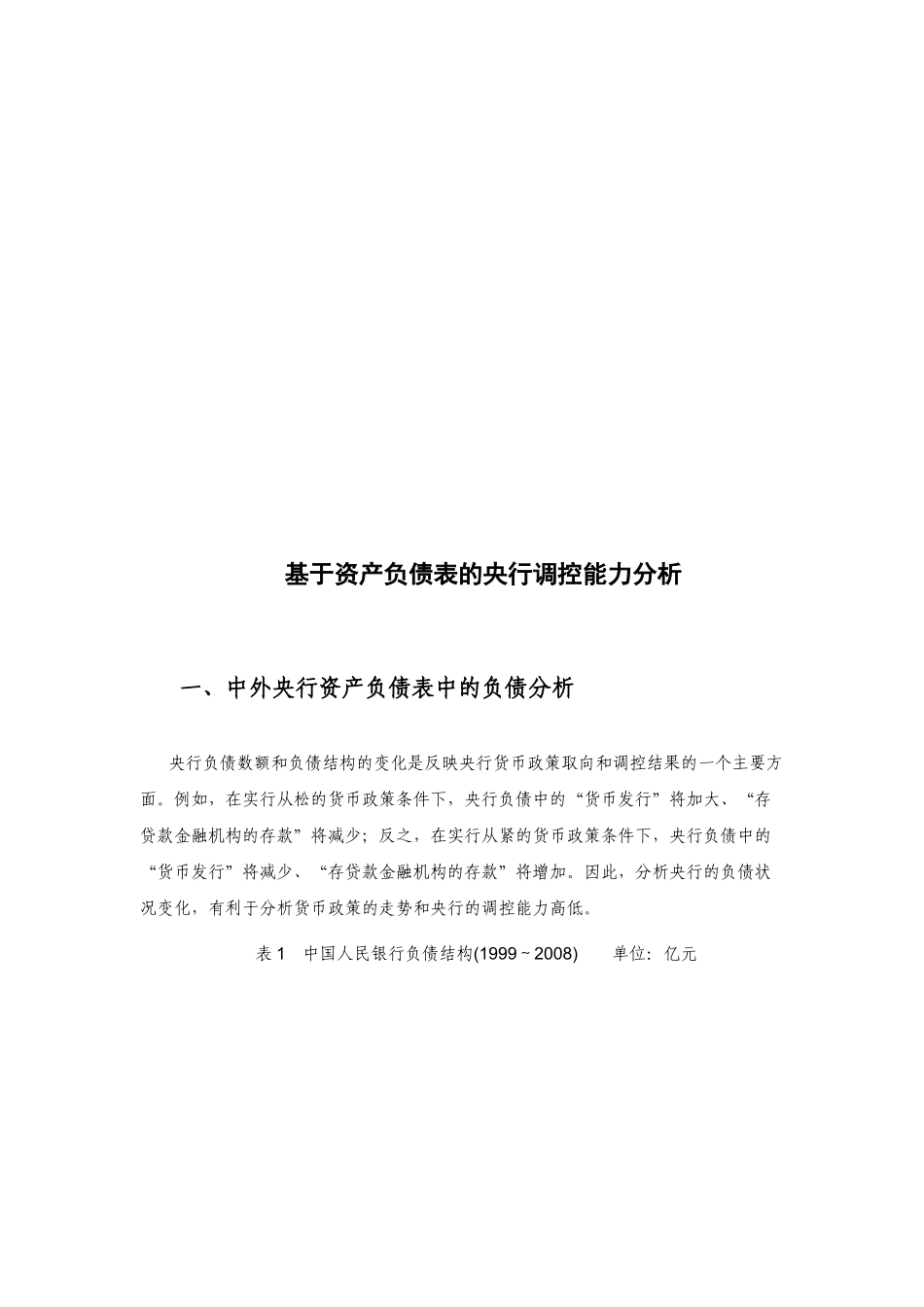

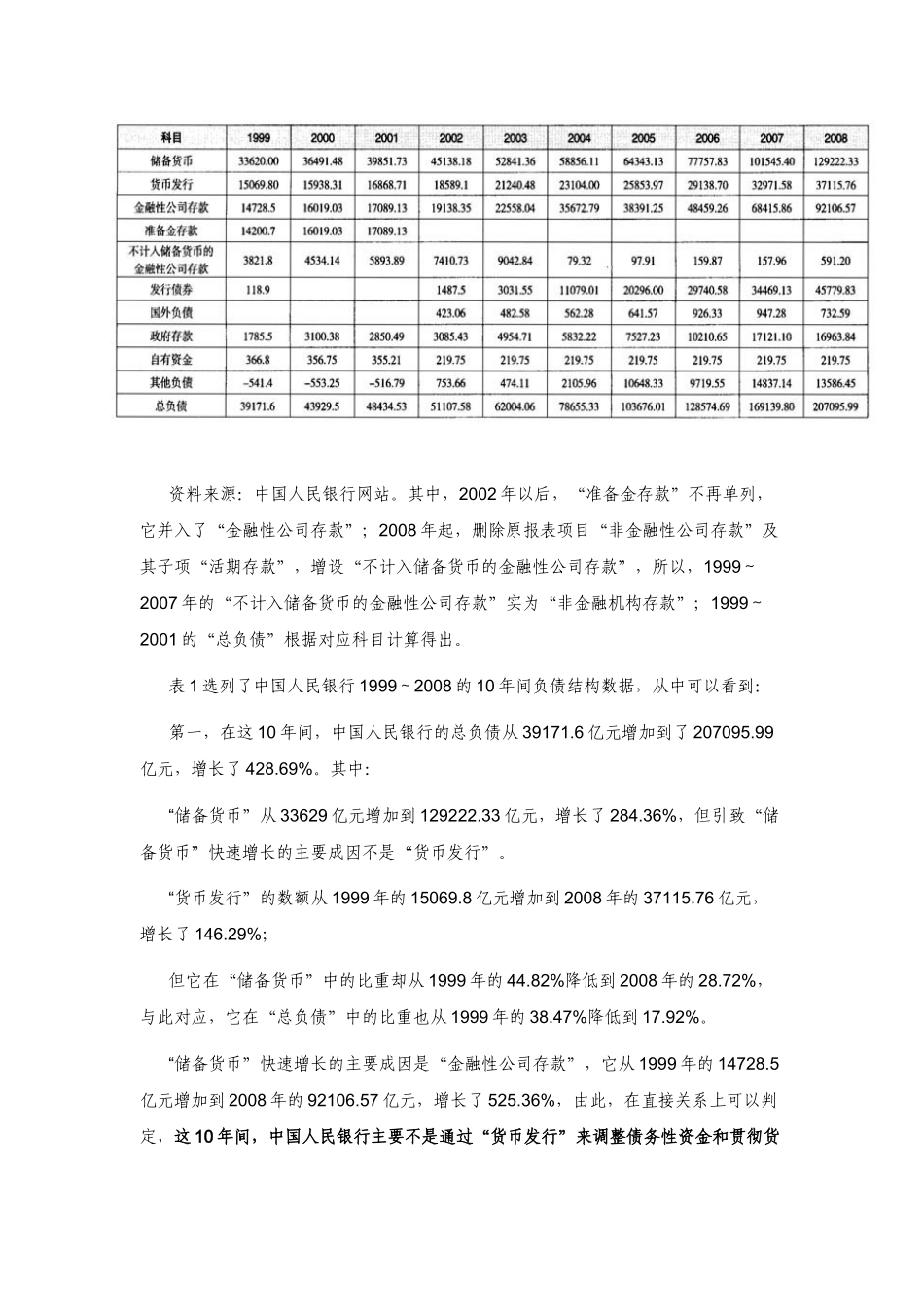

基于资产负债表的央行调控能力分析一、中外央行资产负债表中的负债分析央行负债数额和负债结构的变化是反映央行货币政策取向和调控结果的一个主要方面。例如,在实行从松的货币政策条件下,央行负债中的“货币发行”将加大、“存贷款金融机构的存款”将减少;反之,在实行从紧的货币政策条件下,央行负债中的“货币发行”将减少、“存贷款金融机构的存款”将增加。因此,分析央行的负债状况变化,有利于分析货币政策的走势和央行的调控能力高低。表1中国人民银行负债结构(1999~2008)单位:亿元资料来源:中国人民银行网站。其中,2002年以后,“准备金存款”不再单列,它并入了“金融性公司存款”;2008年起,删除原报表项目“非金融性公司存款”及其子项“活期存款”,增设“不计入储备货币的金融性公司存款”,所以,1999~2007年的“不计入储备货币的金融性公司存款”实为“非金融机构存款”;1999~2001的“总负债”根据对应科目计算得出。表1选列了中国人民银行1999~2008的10年间负债结构数据,从中可以看到:第一,在这10年间,中国人民银行的总负债从39171.6亿元增加到了207095.99亿元,增长了428.69%。其中:“储备货币”从33629亿元增加到129222.33亿元,增长了284.36%,但引致“储备货币”快速增长的主要成因不是“货币发行”。“货币发行”的数额从1999年的15069.8亿元增加到2008年的37115.76亿元,增长了146.29%;但它在“储备货币”中的比重却从1999年的44.82%降低到2008年的28.72%,与此对应,它在“总负债”中的比重也从1999年的38.47%降低到17.92%。“储备货币”快速增长的主要成因是“金融性公司存款”,它从1999年的14728.5亿元增加到2008年的92106.57亿元,增长了525.36%,由此,在直接关系上可以判定,这10年间,中国人民银行主要不是通过“货币发行”来调整债务性资金和贯彻货币政策意图,而是通过“金融性公司存款”从金融运行中获得资金,因此,货币政策不属于从松范畴。再具体一点看,2000~2008年的9年间“储备货币”年增长率及其“货币发行”年增长率和“金融性公司存款”年增长率如图1所示图1储备货币及其子项增长率(2000~2008)资料来源:中国人民银行网站除2005年外,“金融性公司存款”增长率均高于“货币发行”增长率,尤其是2004、2006、2007和2008等4年中,“金融性公司存款”的增长率都在26%以上,由此,推动了“储备货币”的高增长。在“储备货币”中,“货币发行”的增减意味着货币政策的松紧,而“金融性公司存款”的增减则意味着货币政策的紧松,二者的货币政策取向和效应是相反的。就此而言,2004年以后的货币政策属于从紧范畴。这似乎与2004年以后中国人民银行连续20次提高法定存款准备金率和9次提高存贷款利率的从紧政策取向是一致的,但也有矛盾之处,既然通过提高法定存款准备金率来收紧存贷款金融机构的资金,增加了中国人民银行的“金融性公司存款”数额,那么,为什么“货币发行”在2005~2008的4年间也呈10%以上的高增长?由此,货币政策是紧还是松,就不容易说清了。第二,在中国人民银行的总负债中“发行债券”和“政府存款”呈快速增长趋势。其中,“发行债券”从1999年的118.9亿元增长到2008年的45779.83亿元(增长了384倍),“政府存款”从1999年的17853亿元增长到2008年的16963.84亿元(增长了8.5倍),它们的增长率都远远超过了“货币发行”和“金融性公司存款”的增长率,由此,一方面成为中国人民银行负债资金的重要来源,成为实施货币政策的重要基础,另一方面,降低了“储备货币”在中国人民银行总负债中的比重(1999年为85.83%,2008年降低到62.40%)。由于债券发行中市场机制发挥着重要作用(多年来屡屡发生中国人民银行发行债券的流标事件),而且中国人民银行难以掌控政府存款的数额,所以,这些资金在总负债中的比重上升,意味着中国人民银行掌控资金能力有所弱化。“自有资金”在1999年以后连续3年减少,并在2002年以后持续不变的态势,也反映了这种掌控资金能力弱化的态势。第三,“其他负债”从对中国人民银行总负债的减项(即负数)转为在总负债中占有重要地位,2007年所占比重达到8.77%。这意味着,在金融...