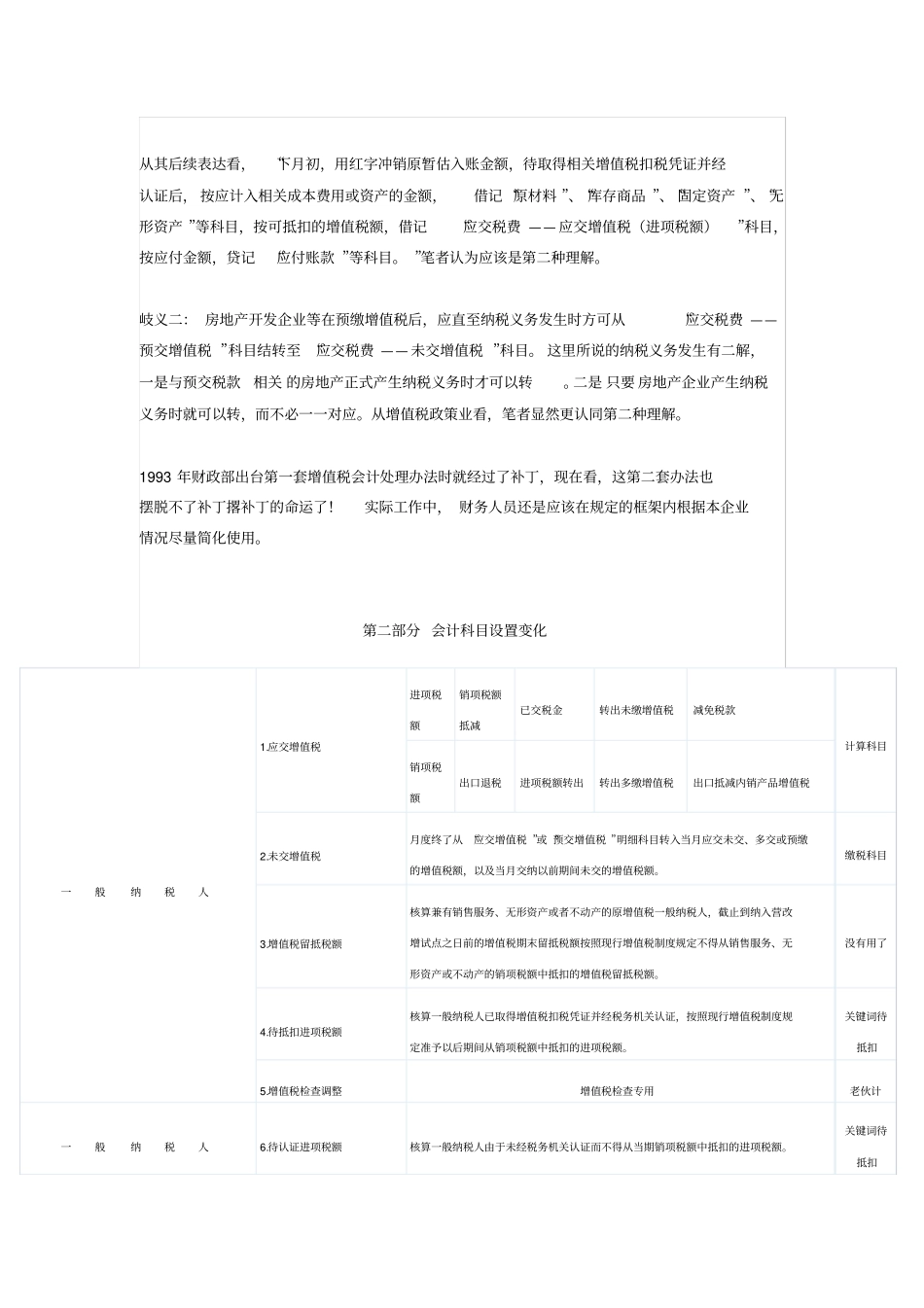

最新增值税会计处理的实际应用的22 个案例分析胡浩然第一部分总体观点财政部关于印发《增值税会计处理规定》的通知(财会[2016]22 号)下发后,引起业界广泛热议,笔者感觉该文件有二大特色、三大不足。此文用22 个实务案例讲清新办法在实务工作中的应用,欢迎各路英豪拍砖。二大特色:一是力图将营改增后增值税的新政策用全新的会计处理方式表达出来。二是把企业实际生产经营中遇到的各种情况尽量细分式地呈现。三大不足:一是原增值税会计核算月末全部归集到“应交税费 —未交增值税 ”中去,简洁明了,按新办法则需要结转出 “应交税费 —未交增值税 ”、“应交税费 —简易计税 ”、“应交税费 —转让金融商品应交增值税 ”、“应交税费 — 代扣代缴增值税”4个科目,极易搞混。另外,诸如“应交税费 —待认证进项税额”、“应交税费 —待转销项税额 ”究竟在实践中有多少企业会用,也是个问号,毕竟址分麻烦。二是如果企业有预缴税款,按要求应转入“应交税费 — 未交增值税 ”,不能抵其他3 个应税项目,这就会造成一边预缴税款有剩余,另一边“应交税费 — 简易计税 ”、 “应交税费 —转让金融商品应交增值税”、“应交税费 — 代扣代缴增值税”3个科目仍有余额的现象发生,与增值税法规定不一致。三是个别表达语焉不详,产生岐义。岐义一: 货物等已验收入库但尚未取得增值税扣税凭证的账务处理。一般纳税人购进的货物等已到达并验收入库,但尚未收到增值税扣税凭证并未付款的,应在月末按货物清单或相关合同协议上的价格暂估入账,不需要将增值税的进项税额暂估入账。这里的 “不需要将增值税的进项税额暂估入账”有二种理解。 例如:企业购入原材料,价税合计117 元,尚未取得发票, 一种理解是按100 暂估入账 ,不需要将 17 元进项暂估算入账,而是计入 “应交税费 —待认证进项税额”。第二种理解是按117 暂估入账 ,不需要将17 暂估计入 “应交税费 —待认证进项税额 ”。从其后续表达看,“下月初,用红字冲销原暂估入账金额,待取得相关增值税扣税凭证并经认证后, 按应计入相关成本费用或资产的金额,借记 “原材料 ”、“库存商品 ”、“固定资产 ”、“无形资产 ”等科目,按可抵扣的增值税额,借记“应交税费 —— 应交增值税(进项税额)”科目,按应付金额,贷记“应付账款 ”等科目。 ”笔者认为应该是第二种理解。岐义二: 房地产开发企业等在预缴增值税后,应直...