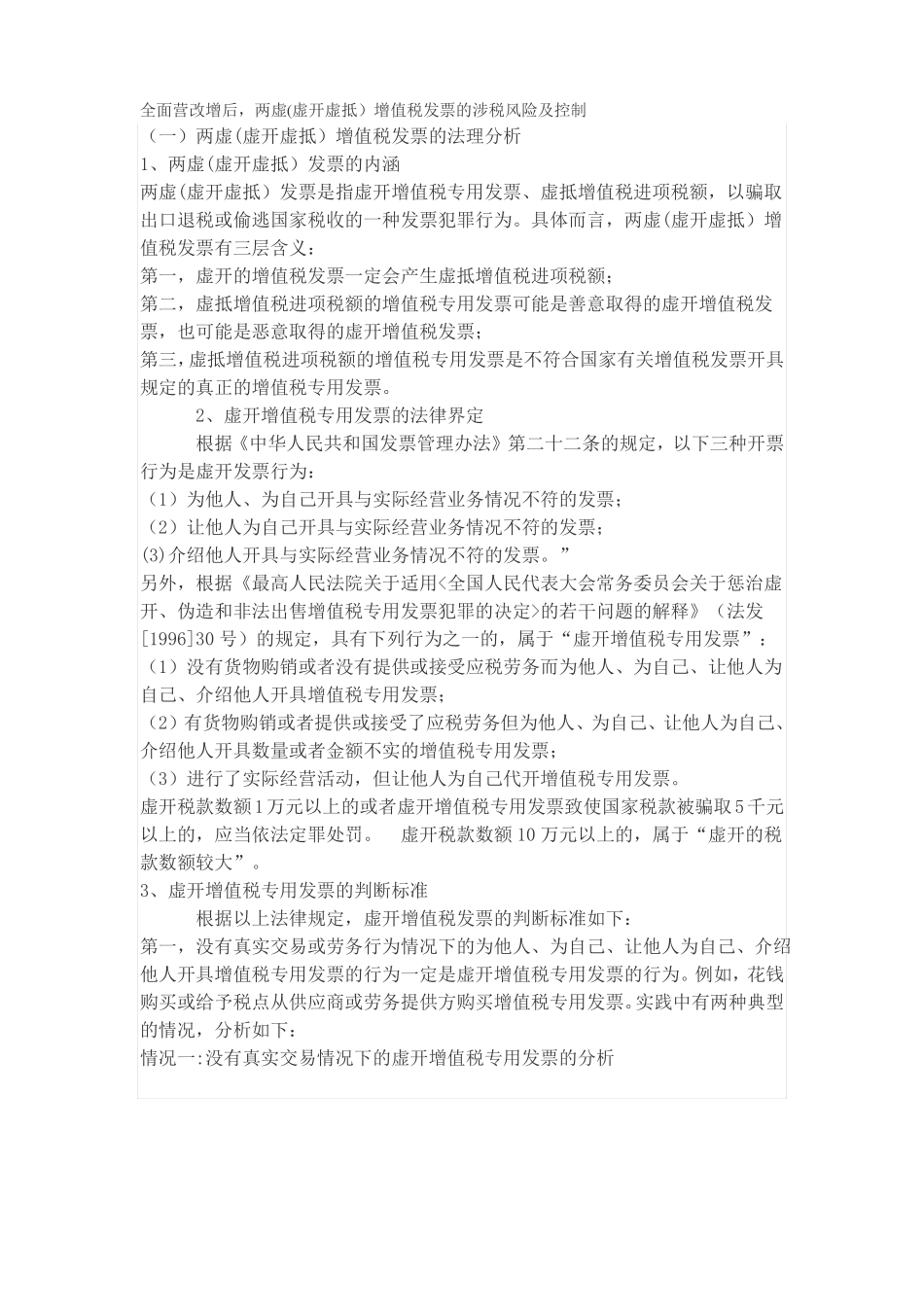

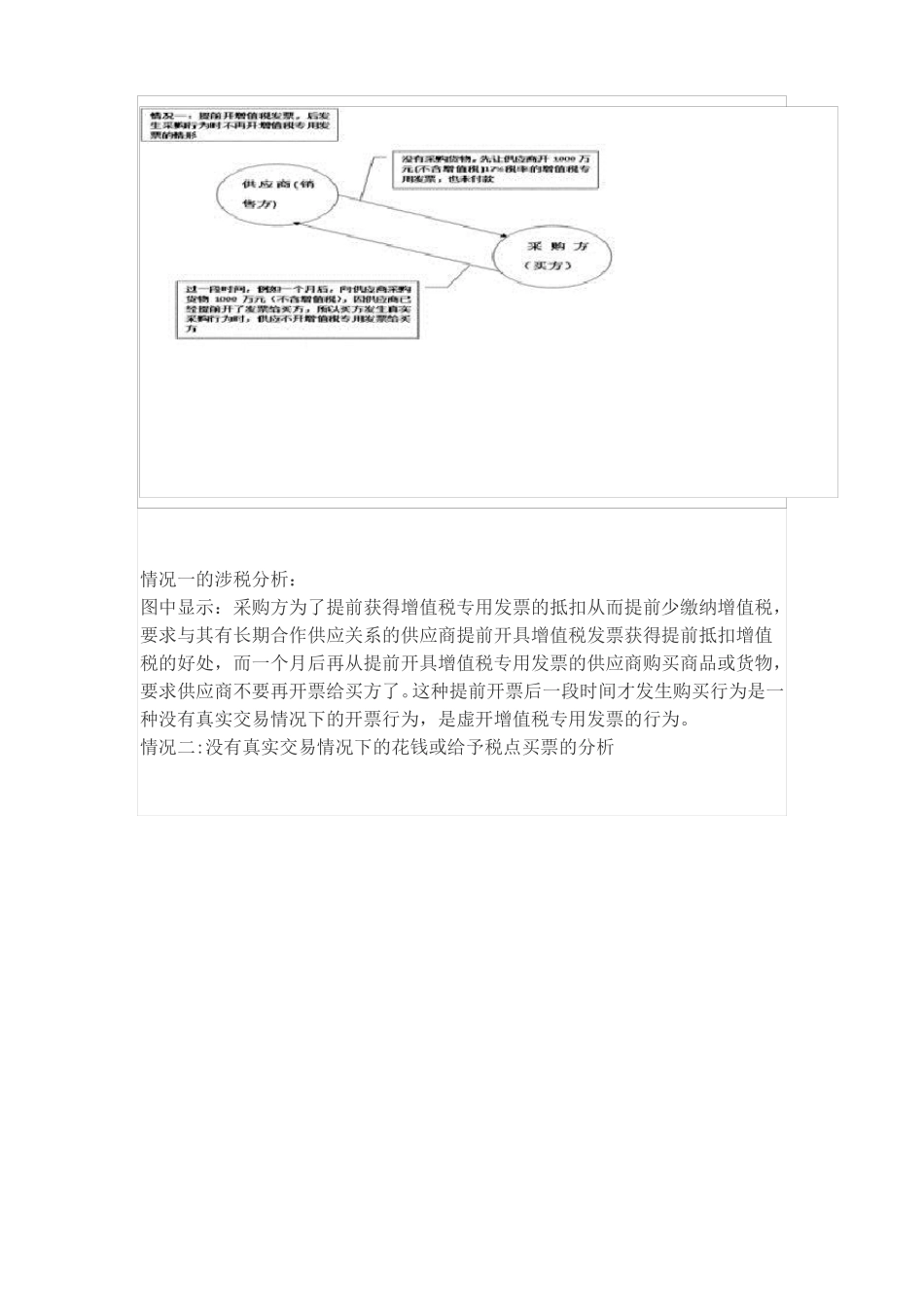

全面营改增后,两虚(虚开虚抵)增值税发票的涉税风险及控制(一)两虚(虚开虚抵)增值税发票的法理分析1、两虚(虚开虚抵)发票的内涵两虚(虚开虚抵)发票是指虚开增值税专用发票、虚抵增值税进项税额,以骗取出口退税或偷逃国家税收的一种发票犯罪行为。具体而言,两虚(虚开虚抵)增值税发票有三层含义:第一,虚开的增值税发票一定会产生虚抵增值税进项税额;第二,虚抵增值税进项税额的增值税专用发票可能是善意取得的虚开增值税发票,也可能是恶意取得的虚开增值税发票;第三,虚抵增值税进项税额的增值税专用发票是不符合国家有关增值税发票开具规定的真正的增值税专用发票。2、虚开增值税专用发票的法律界定根据《中华人民共和国发票管理办法》第二十二条的规定,以下三种开票行为是虚开发票行为:(1)为他人、为自己开具与实际经营业务情况不符的发票;(2)让他人为自己开具与实际经营业务情况不符的发票;(3)介绍他人开具与实际经营业务情况不符的发票。”另外,根据《最高人民法院关于适用<全国人民代表大会常务委员会关于惩治虚开、伪造和非法出售增值税专用发票犯罪的决定>的若干问题的解释》(法发[1996]30 号)的规定,具有下列行为之一的,属于“虚开增值税专用发票”:(1)没有货物购销或者没有提供或接受应税劳务而为他人、为自己、让他人为自己、介绍他人开具增值税专用发票;(2)有货物购销或者提供或接受了应税劳务但为他人、为自己、让他人为自己、介绍他人开具数量或者金额不实的增值税专用发票;(3)进行了实际经营活动,但让他人为自己代开增值税专用发票。虚开税款数额1万元以上的或者虚开增值税专用发票致使国家税款被骗取 5 千元以上的,应当依法定罪处罚。虚开税款数额 10 万元以上的,属于“虚开的税款数额较大”。3、虚开增值税专用发票的判断标准根据以上法律规定,虚开增值税发票的判断标准如下:第一,没有真实交易或劳务行为情况下的为他人、为自己、让他人为自己、介绍他人开具增值税专用发票的行为一定是虚开增值税专用发票的行为。例如,花钱购买或给予税点从供应商或劳务提供方购买增值税专用发票。实践中有两种典型的情况,分析如下:情况一:没有真实交易情况下的虚开增值税专用发票的分析情况一的涉税分析:图中显示:采购方为了提前获得增值税专用发票的抵扣从而提前少缴纳增值税,要求与其有长期合作供应关系的供应商提前开具增值税发票获得提前抵扣增值税的好处,而一个月后再从提前开具增值税...