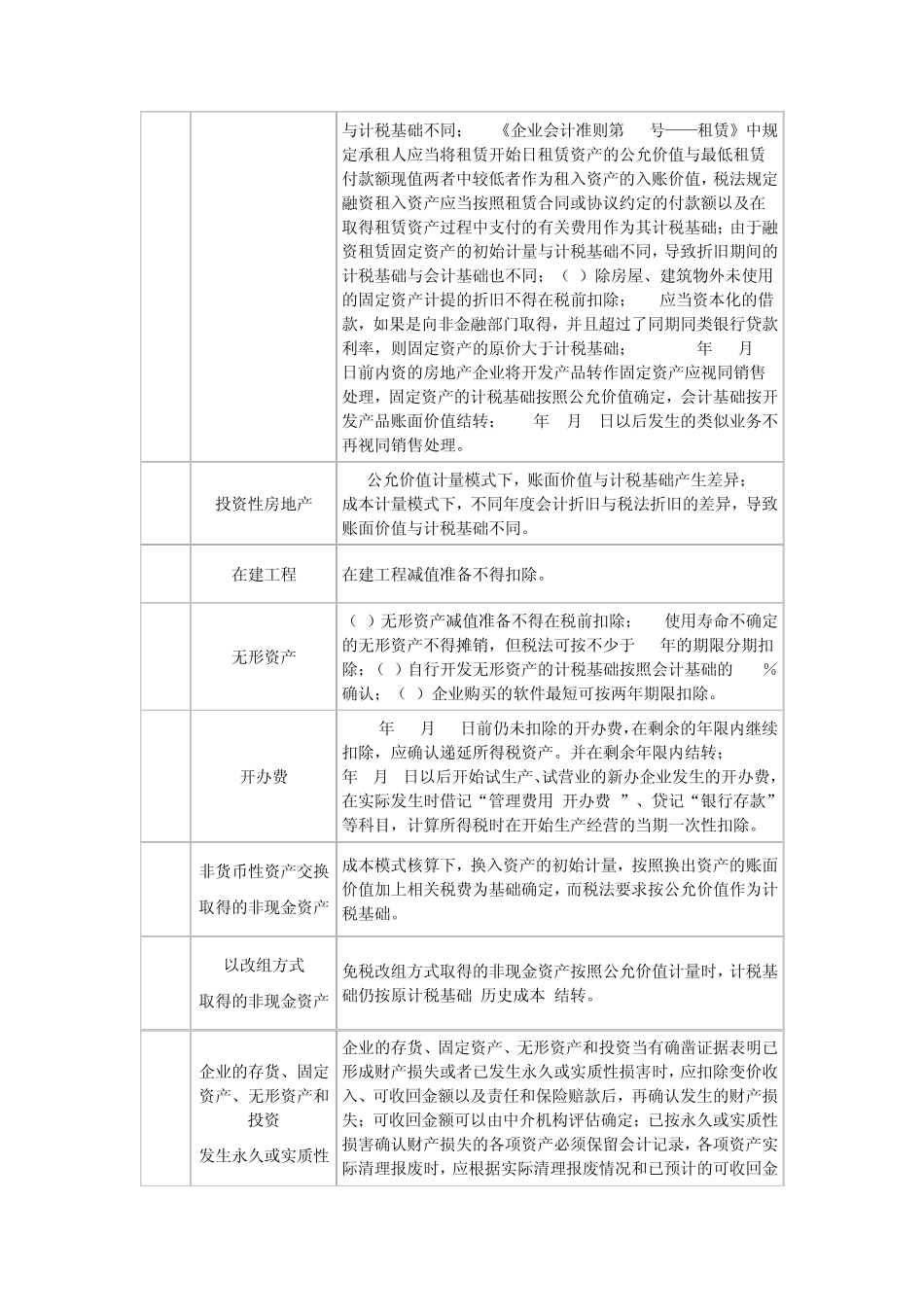

暂时性差异一览表 序号 暂时性差异项目 产生暂时性差异的原因 1 应收账款、其他应收款、预付账款等 (1)会计上计提坏账准备的方法、比例由企业自行确定,计算企业所得税不得扣除坏账准备;(2)利息、租金、特许权使用费收入会计(上)按权责发生制确认收入,而税法按照合同约定的应付利息、租金、特许权使用费的日期确认;(3)分期收款销售商品收入,税法允许分期确认收入而会计可能一次性也可能分期确认收入,而且实质上构成融资性质的要按公允价值计量。 2 交易性金融资产 会计上按公允价值计量,税法按历史成本作为计税基础。 3 可供出售金融资产 会计上按公允价值计量。税法按历史成本作为计税基础。但由于公允价值与账面价值的差额部分计入资本公积,故无需作纳税调整。可供出售金融资产减值准备不得在税前扣除。 4 长期股权投资 在成本法核算下,被投资方宣告分配,投资方确认投资收益时应首先按《企业会计准则》规定的办法计算本期应当冲减的投资成本;计提减值准备相应减少长期股权投资账面价值;被投资方用留存收益转增股本,投资方不作账务处理。 在权益法下,投资日投资成本小于目标公司可辨认净资产公允价值份额确认当期损益,同时调整投资成本;长期股权投资的账面价值随着被投资方所有者权益的变动而作相应调整;计提减值准备相应减少长期股权投资账面价值;被投资方用留存收益转增股本,投资方不作账务处理。 税法规定,计税基础按照历史成本确定,被投资方用留存收益转增股本,投资方相应追加投资计税基础。 5 贷款 呆账准备计提比例若与税法规定扣除的比例不同,会产生暂时性差异。 6 存货 (1)存货减值准备(含建造合同预计损失准备)不得在税前扣除;(2)建造合同资产(建造时间超过 12个月的飞机、船舶、大型设备、开发产品等),因会计资本化利息大于税法资本化利息,导致会计基础大于税法基础。 7 持有至到期投资 持有至到期投资减值准备不得在税前扣除;一次还本付息的投资,其利息收入的确认时间与计税收入的确认时间不同。 8 商誉 商誉在非同一控制下的企业合并时产生;商誉不得摊销,但可计提减值准备;税法规定,外购的商誉在整体转让或公司清算时一次性扣除。 9 固定资产 (1)弃置费、残值、固定资产折旧、减值准备等因素导致不同年度的会计折旧与税法折旧不同,从而导致固定资产账面价值与计税基础不同;(2)《企业会计准则第21号——租赁》中规定承租人应当将租赁开始日租赁资产的公允价值与最...