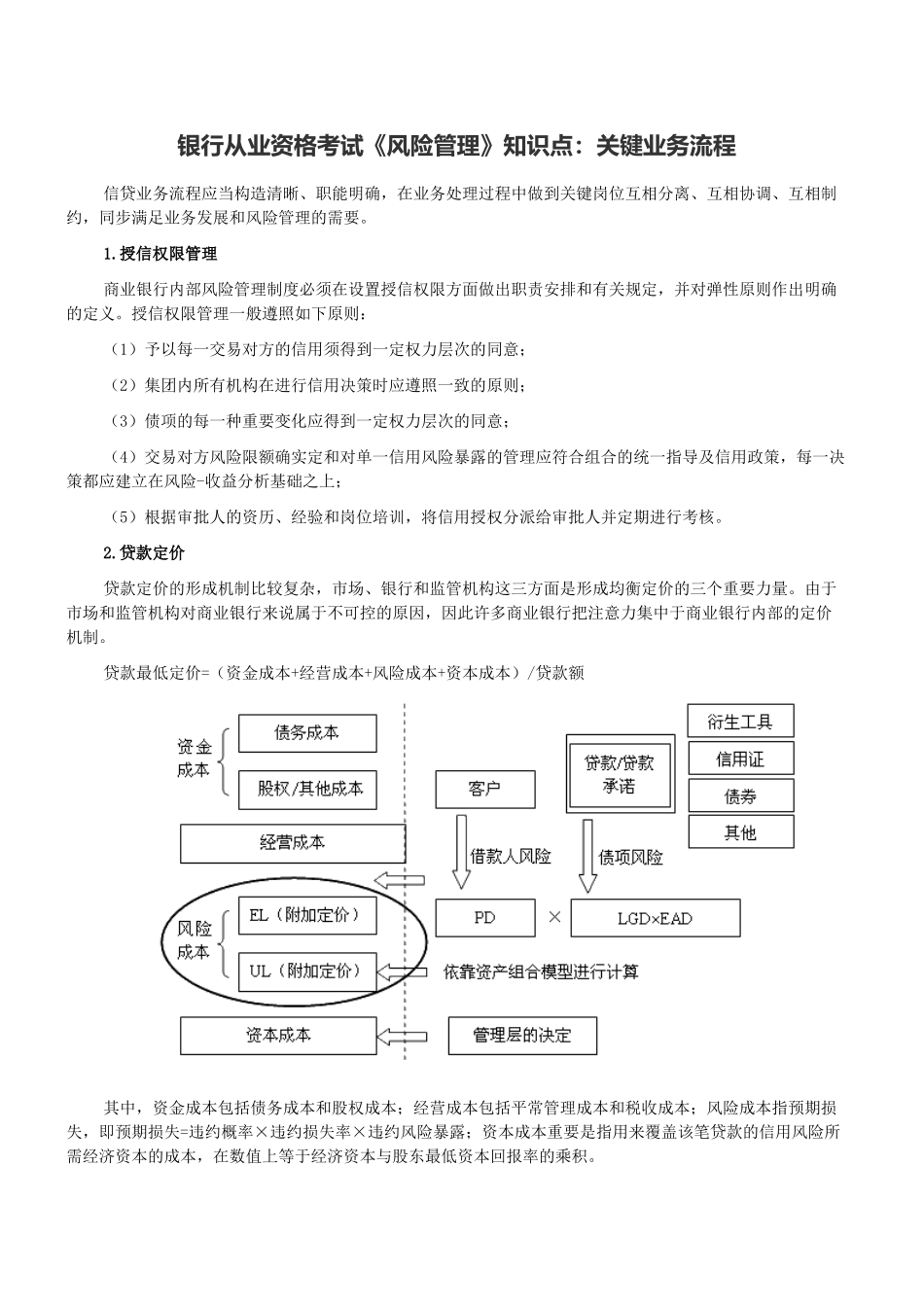

银行从业资格考试《风险管理》知识点:关键业务流程信贷业务流程应当构造清晰、职能明确,在业务处理过程中做到关键岗位互相分离、互相协调、互相制约,同步满足业务发展和风险管理的需要。1.授信权限管理商业银行内部风险管理制度必须在设置授信权限方面做出职责安排和有关规定,并对弹性原则作出明确的定义。授信权限管理一般遵照如下原则:(1)予以每一交易对方的信用须得到一定权力层次的同意;(2)集团内所有机构在进行信用决策时应遵照一致的原则;(3)债项的每一种重要变化应得到一定权力层次的同意;(4)交易对方风险限额确实定和对单一信用风险暴露的管理应符合组合的统一指导及信用政策,每一决策都应建立在风险-收益分析基础之上;(5)根据审批人的资历、经验和岗位培训,将信用授权分派给审批人并定期进行考核。2.贷款定价贷款定价的形成机制比较复杂,市场、银行和监管机构这三方面是形成均衡定价的三个重要力量。由于市场和监管机构对商业银行来说属于不可控的原因,因此许多商业银行把注意力集中于商业银行内部的定价机制。贷款最低定价=(资金成本+经营成本+风险成本+资本成本)/贷款额其中,资金成本包括债务成本和股权成本;经营成本包括平常管理成本和税收成本;风险成本指预期损失,即预期损失=违约概率×违约损失率×违约风险暴露;资本成本重要是指用来覆盖该笔贷款的信用风险所需经济资本的成本,在数值上等于经济资本与股东最低资本回报率的乘积。贷款定价不仅受客户风险的影响,还受商业银行目前资产组合构造的影响。一项贷款在放入资产组合后将会变化组合的整体风险。一般状况下,组合管理部门所确定的定价必须被视为是刚性的,只有在例外的情形下才可偏离这一定价,同步还需有必要的授权。3.信贷审批信贷审批是在贷前调查和分析的基础上,由获得授权的审批人在规定的限额内,结合交易对方或贷款申请人的风险评级,对其信用风险暴露进行详细的评估之后作出信贷决策的过程。在评估过程中,既要考虑客户的信用等级,又要考虑详细债项的风险。信用评估过程不仅反应信用决策的成果,并且考验决策层的信用管理水平。信贷审批或信贷决策应遵照下列原则:(1)审贷分离原则。信贷审批应当完全独立于贷款的营销和贷款的发放。(2)统一考虑原则。在进行信贷决策时,商业银行应当对也许引起信用风险的借款人的所有风险暴露和债项做统一考虑和计量,包括贷款、回购协议、再回购协议、信用证、承兑汇票、担保和衍生交易工具等...