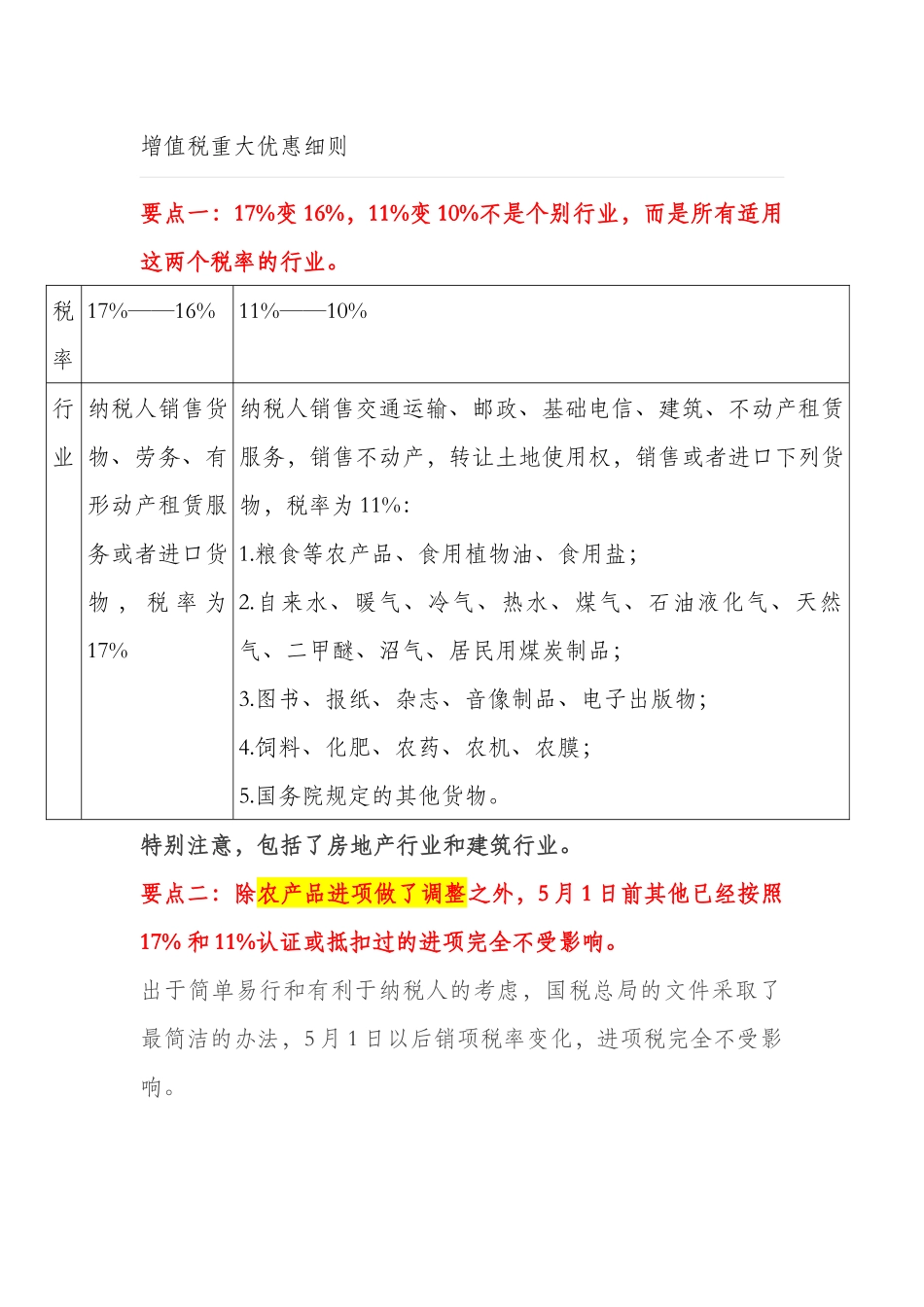

增值税重大优惠细则要点一:17%变16%,11%变10%不是个别行业,而是所有适用这两个税率的行业。税率17%——16%11%——10%行业纳税人销售货物、劳务、有形动产租赁服务或者进口货物,税率为17%纳税人销售交通运输、邮政、基础电信、建筑、不动产租赁服务,销售不动产,转让土地使用权,销售或者进口下列货物,税率为11%:1.粮食等农产品、食用植物油、食用盐;2.自来水、暖气、冷气、热水、煤气、石油液化气、天然气、二甲醚、沼气、居民用煤炭制品;3.图书、报纸、杂志、音像制品、电子出版物;4.饲料、化肥、农药、农机、农膜;5.国务院规定的其他货物。特别注意,包括了房地产行业和建筑行业。要点二:除农产品进项做了调整之外,5月1日前其他已经按照17%和11%认证或抵扣过的进项完全不受影响。出于简单易行和有利于纳税人的考虑,国税总局的文件采取了最简洁的办法,5月1日以后销项税率变化,进项税完全不受影响。要点三:出口退税采取了配比原则,原来交了17%的即使在5月1日后也退17%,交16%的当然也只能退回16%。要点四:500万的小规模统一标准5月1日起实施!这意味着小规模纳税人真正成为经济舞台的主角之一,而不是像原来那样仅仅是一般纳税人的陪衬,尤其是对于工商业企业而言,被50万和80万的标准限制的毫无生气。要点五:一般纳税人转化为小规模纳税人给出明确时间界限。原来预判的一般纳税人转化为小规模纳税人会成为常态,现在看来,很可能只是阶段性优惠,财税〔2018〕33号文件中给出的最后时间是2018年12月31日,超过这个时间就不能申请转回小规模。要点六:一般纳税人转为小规模之后的进项税处理怎么办?既然转为小规模纳税人,不再有进项税抵扣之说,原来如果有留抵,当然只能转出,看起来吓人,其实不是问题,毕竟大多数小企业是进项不足,而非进项剩余。如果真的因为购买重大资产造成进项税剩余的,其实也不用担心,毕竟给企业了8个月时间,可以在这个时间内尽快将进项消化,然后再转小规模即可。财政部税务总局关于调整增值税税率的通知财税〔2018〕32号为完善增值税制度,现将调整增值税税率有关政策通知如下:一、纳税人发生增值税应税销售行为或者进口货物,原适用17%和11%税率的,税率分别调整为16%、10%。二、纳税人购进农产品,原适用11%扣除率的,扣除率调整为10%。三、纳税人购进用于生产销售或委托加工16%税率货物的农产品,按照12%的扣除率计算进项税额。四、原适用17%税率且出口退税率为17%的出口货物,出口退税率调整至16%。原适用11%税率且出口退税率为11%的出口货物、跨境应税行为,出口退税率调整至10%。五、外贸企业2018年7月31日前出口的第四条所涉货物、销售的第四条所涉跨境应税行为,购进时已按调整前税率征收增值税的,执行调整前的出口退税率;购进时已按调整后税率征收增值税的,执行调整后的出口退税率。生产企业2018年7月31日前出口的第四条所涉货物、销售的第四条所涉跨境应税行为,执行调整前的出口退税率。调整出口货物退税率的执行时间及出口货物的时间,以出口货物报关单上注明的出口日期为准,调整跨境应税行为退税率的执行时间及销售跨境应税行为的时间,以出口发票的开具日期为准。六、本通知自2018年5月1日起执行。此前有关规定与本通知规定的增值税税率、扣除率、出口退税率不一致的,以本通知为准。七、各地要高度重视增值税税率调整工作,做好实施前的各项准备以及实施过程中的监测分析、宣传解释等工作,确保增值税税率调整工作平稳、有序推进。如遇问题,请及时上报财政部和税务总局。财政部税务总局2018年4月4日