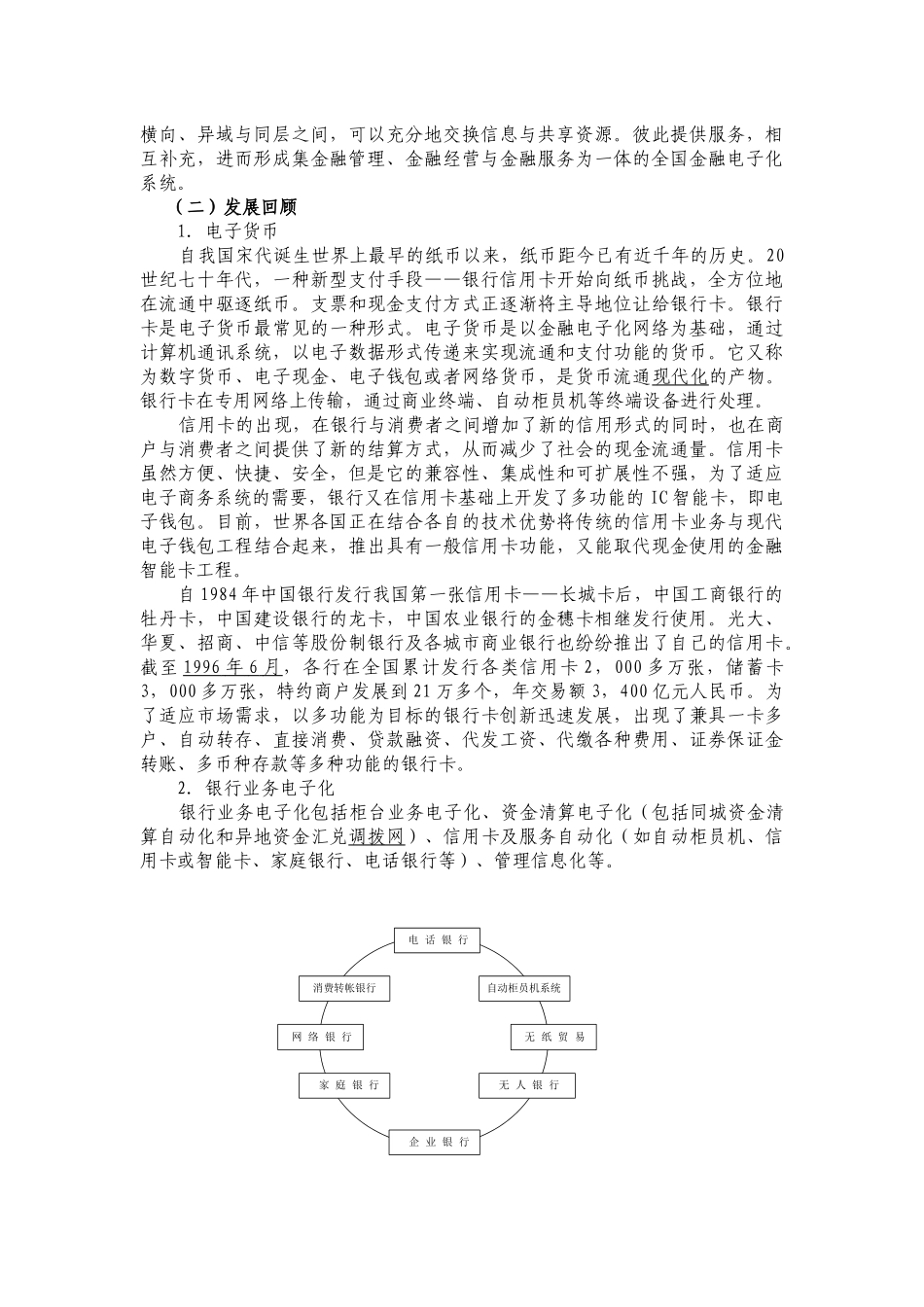

金融电子化风险分析中国人民大学中国财政金融政策研究中心二十世纪八十年代以来,全球贸易和金融的一体化,信息技术的日新月异,推动着世界经济迅猛发展。发达国家金融电子化的发展更是突飞猛进,大量先进信息技术的采用,极大地提高了金融业处理信息的能力和效率,促进了金融工具和金融服务的不断创新。金融电子化采取全新的“AAA”式服务,即以任何时间(Anytime)、任何地点(Anywhere)、任何方式(Anyhow)为客户提供金融服务,突破了时间、空间和方式的限制,为客户提供 24 小时的全天候、全球范围内、自助式的金融服务。金融电子化不仅从根本上改变了传统的金融经营理念和服务模式,带来世界范围内一场深刻的金融变革,也使金融领域不得不面对一场前所未有的电子化风险。一、金融电子化发展进程 (一)基本概念 金融电子化是指采用计算机技术、通讯手段、网络技术等现代化技术手段 ,改变金融业传统的工作方式,实现金融业务处理自动化、金融服务电子化、金融管理信息化和金融决策科学化,从而为客户提供多种快捷方便的服务,为国民经济各部门提供及时、准确的信息的全部活动过程。它是一个综合了各种层次,具有各个不同应用形式的、以计算机(包括各种金融专用电子设备)应用为主要特征的各类金融计算机系统应用的总称。广义地讲,凡是在银行、证券、保险及其它金融机构中,以提高工作效率,围绕金融业务及银行管理现代化进程所采用的先进电子设备及所开发的计算机信息系统都属于金融电子化系统的范畴。金融电子化的最终目标是建立集金融业务处理、金融信息管理和金融决策于一体的金融信息系统。当前,全球已建立许多金融电子化系统。这些系统主要集中在发达国家和发展较快的发展中国家。由于经济发展的速度和综合国力不同,各国金融电子化系统在体系结构上各有千秋,并无统一的模式。应用计算机技术较早的美国等少数发达国家,其金融电子化系统发展迅速,已经具备大规模联机运行和实时处理的能力,并且开始走向全球金融网络化。 第二次世界大战以来,商品生产的规模和交换方式都发生了巨大的变化。科学技术的发展促进了劳动生产率的迅速提高,国内外贸易蓬勃发展,促使商品流动和与之相关的货币流动规模剧增,流速加快。除此之外,金融市场还有大量与实物商品流通没有直接联系的货币流动。例如,仅储蓄和信贷一项就可使货币流动的强度增大 10 倍。整个银行界日益为堆积如山的金融纸票(现金、支票和各种凭证)所困扰。正当银行界...