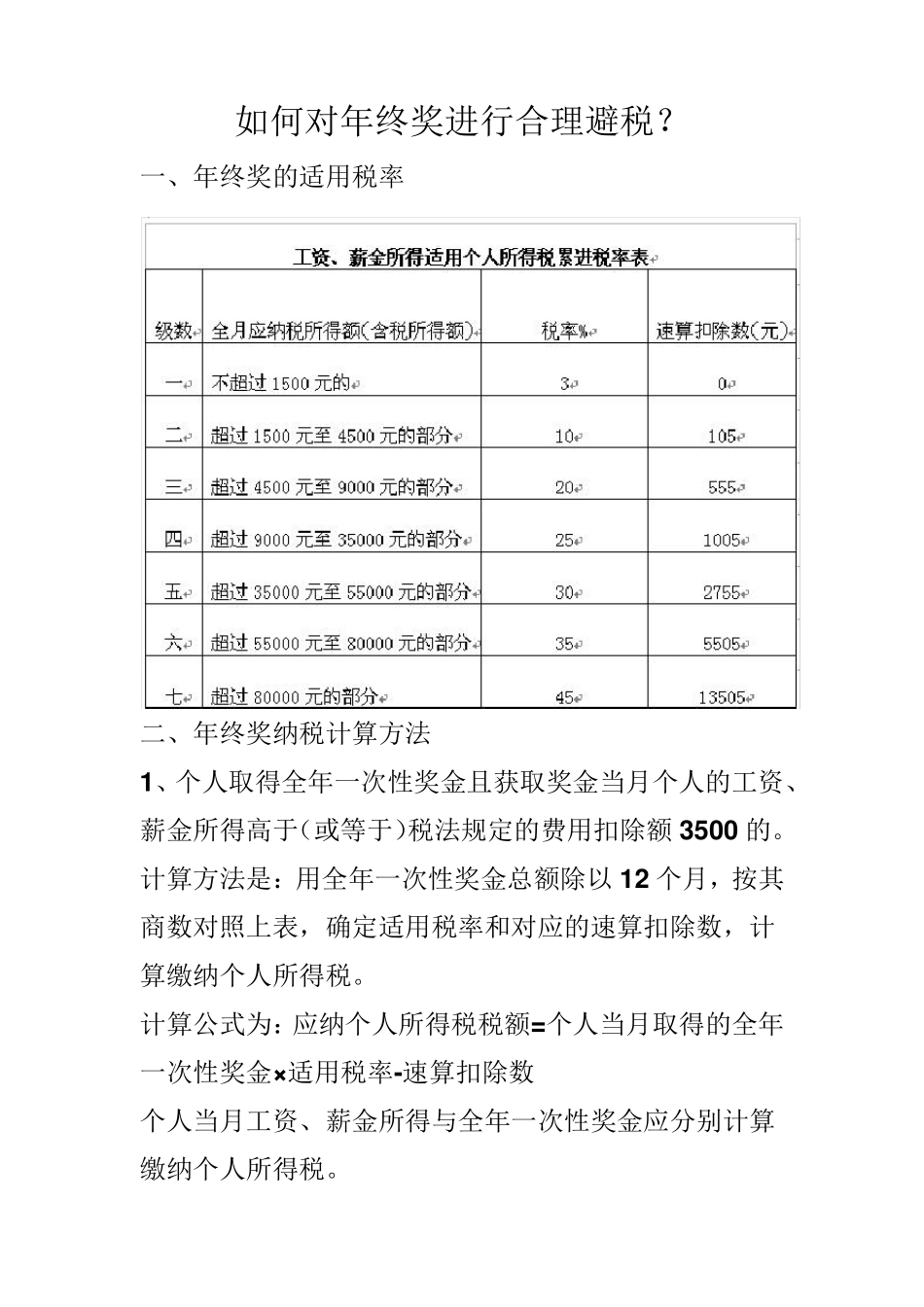

如何对年终奖进行合理避税? 一、年终奖的适用税率 二、年终奖纳税计算方法 1、个人取得全年一次性奖金且获取奖金当月个人的工资、薪金所得高于(或等于)税法规定的费用扣除额 3500 的。 计算方法是:用全年一次性奖金总额除以 12 个月,按其商数对照上表,确定适用税率和对应的速算扣除数,计算缴纳个人所得税。 计算公式为:应纳个人所得税税额=个人当月取得的全年一次性奖金×适用税率-速算扣除数 个人当月工资、薪金所得与全年一次性奖金应分别计算缴纳个人所得税。 2、个人取得全年一次性奖金且获取奖金当月个人的工资、薪金所得低于税法规定的费用扣除额的。 计算方法是:用全年一次性奖金减去“个人当月工资、薪金所得与费用扣除额的差额”后的余额除以 12 个月,按其商数对照工资、薪金所得项目税率表,确定适用税率和对应的速算扣除数,计算缴纳个人所得税。 计算公式为: 应纳个人所得税税额=(个人当月取得全年一次性奖金-个人当月工资、薪金所得与费用扣除额的差额)×适用税率-速算扣除数。 由于上述计算纳税方法是一种优惠办法,在一个纳税年度内,对每一个人,该计算纳税办法只允许采用一次。对于全年考核,分次发放奖金的,该办法也只能采用一次。 三、年终奖合理避税的筹划思路 1、在税法许可的前提下,充分利用税收优惠政策,既不增加单位支出,又能增加个人收入。 2、分析工资与奖金增减变动对纳税额的影响,寻找工资、奖金增减变化平衡点,合理确定年终奖发放数额的范围,确定怎样发年终奖能够使纳税人的税负最轻。 3、依据年终奖在一个年度内只能使用一次的规定,把年终奖分解成两个部分,一部分以年终奖的形式单独发放,另一部分以月奖、季度奖、半年奖、年终奖等形式并入工资发放。 4、综合考虑企业整体税负 个人所得税的纳税筹划应充分考虑员工工资薪酬的安排对企业税后净利润的影响。也就是说,作为工资薪酬的个税筹划,不能仅考虑个人税负轻重,对员工的工资薪酬作出安排,要对企业所得税和个人所得税进行综合考虑,例如我们把工资筹划为福利发放时,要考虑到福利费不能超过工资总额的 14%的界限,福利费超过工资总额 14%的部分不能在企业所得税税前扣除,将会影响税后净利润。只有充分运用税收优惠政策,正确把握税收政策差异,才能实现个人和企业税后利润最大化。 四、具体避税办法 1、通过福利手段减少名义工资的筹划 由企业提供一些必要福利,相应地减少自己的工资,并使改变后的工资实...