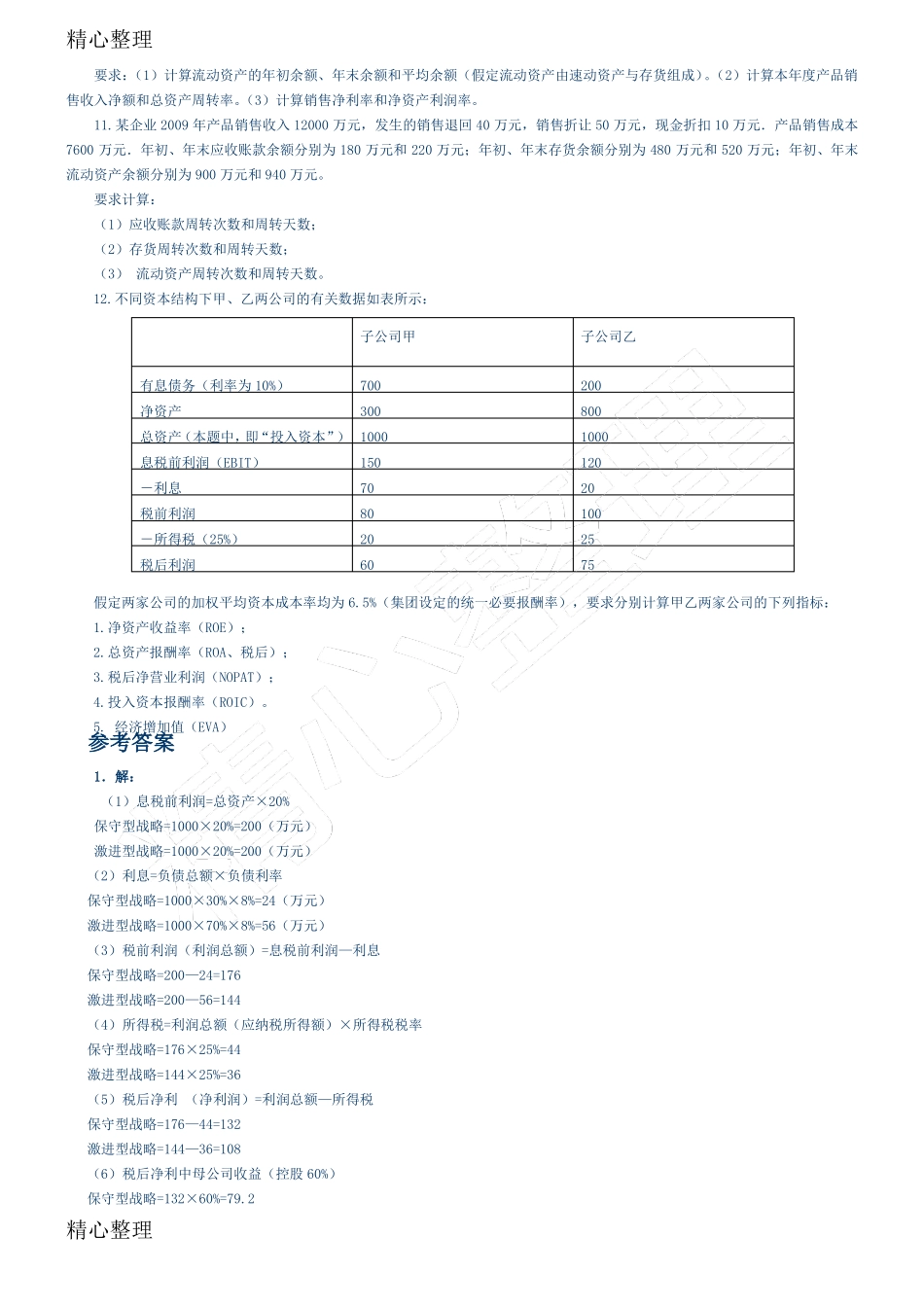

精心整理企业集团财务管理计算及分析题:1.假定某企业集团持有其子公司 60%的股份,该子公司的资产总额为1000 万元,其资产报酬率(也称为投资报酬率,定义为息税前利润与总资产的比率)为 20%,负债利率为 8%,所得税率为 25%。假定该子公司负债与权益(融资战略)的比例有两种情况:一是保守型 30:70,二是激进型 70:30。对于这两种不同的融资战略,请分步计算母公司的投资回报,并分析二者的风险与收益情况。2.已知某目标公司息税前营业利润为 4000 万元,维持性资本支出 1200 万元,增量营运资本 400 万元,所得税率 25%。请计算该目标公司的自由现金流量。3.2009 年底,某集团公司拟对甲企业实施吸收合并式收购。根据分析预测,购并整合后的该集团公司未来 5 年中的自由现金流量分别为-3500 万元、2500 万元、6500 万元、8500 万元、9500 万元,5 年后的自由现金流量将稳定在 6500 万元左右;又根据推测,如果不对甲企业实施并购的话,未来 5 年中该集团公司的自由现金流量将分别为 2500 万元、3000 万元、4500 万元、5500 万元、5700 万元,5 年后的自由现金流量将稳定在 4100 万元左右。并购整合后的预期资本成本率为 6%。此外,甲企业账面负债为 1600万元。要求:采用现金流量贴现模式对甲企业的股权现金价值进行估算。4.甲公司已成功地进入第八个营业年的年末,且股份全部获准挂牌上市,年平均市盈率为 15。该公司 2009 年 12 月 31 日资产负债表主要数据如下:资产总额为 20000 万元,债务总额为 4500 万元。当年净利润为 3700 万元。甲公司现准备向乙公司提出收购意向(并购后甲公司依然保持法人地位),乙公司的产品及市场范围可以弥补甲公司相关方面的不足。2009 年 12 月 31 日 B 公司资产负债表主要数据如下:资产总额为 5200 万元,债务总额为 1300 万元。当年净利润为 480万元,前三年平均净利润为 440 万元。与乙公司具有相同经营范围和风险特征的上市公司平均市盈率为 11。甲公司收购乙公司的理由是可以取得一定程度的协同效应,并相信能使乙公司未来的效率和效益提高到同甲公司一样的水平。要求:运用市盈率法,分别按下列条件对目标公司的股权价值进行估算。(1)基于目标公司乙最近的盈利水平和同业市盈率;(2)基于目标公司乙近三年平均盈利水平和同业市盈率。(3)假定目标公司乙被收购后的盈利水平能够迅速提高到甲公司当前的资产报酬率水平和甲...