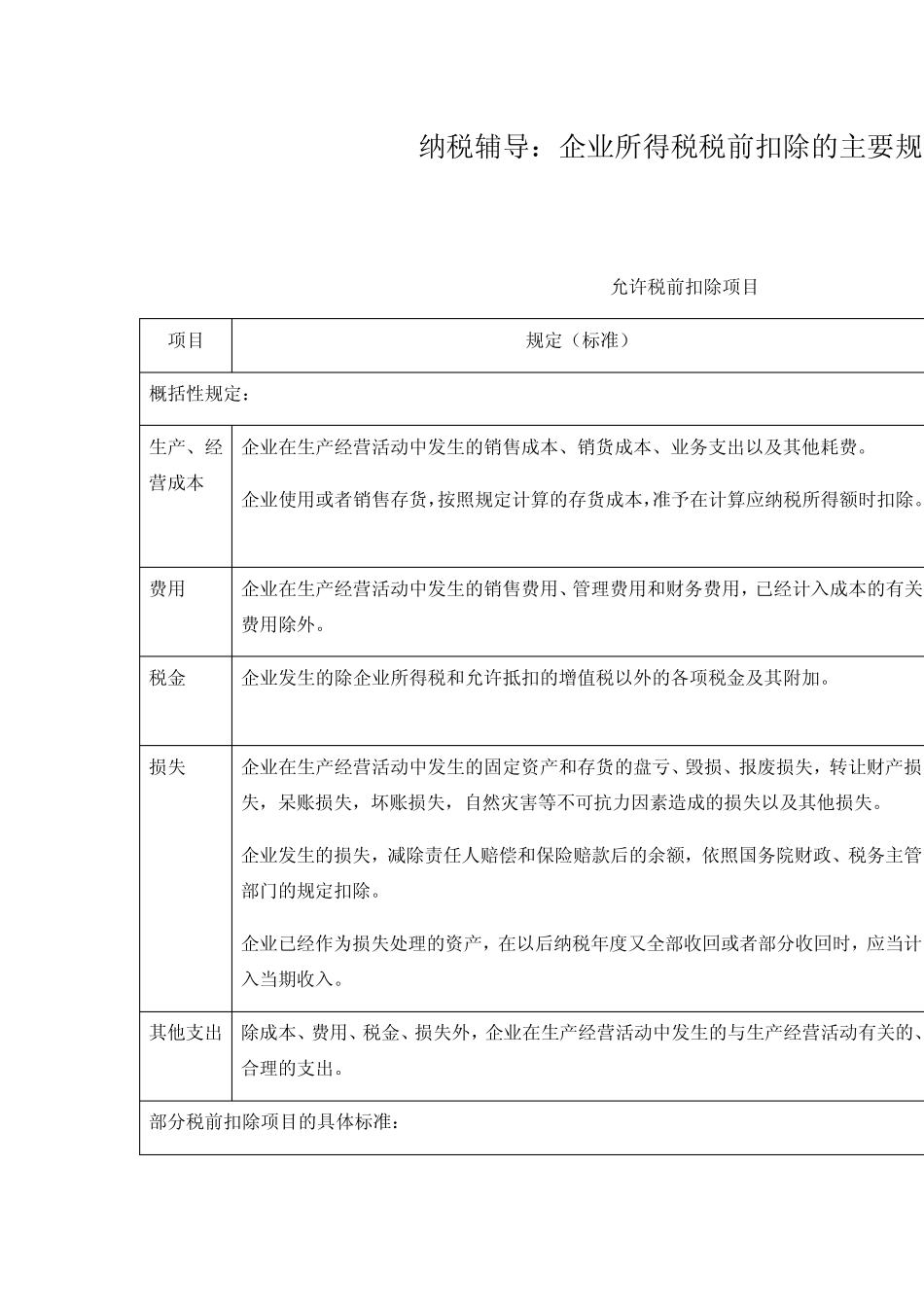

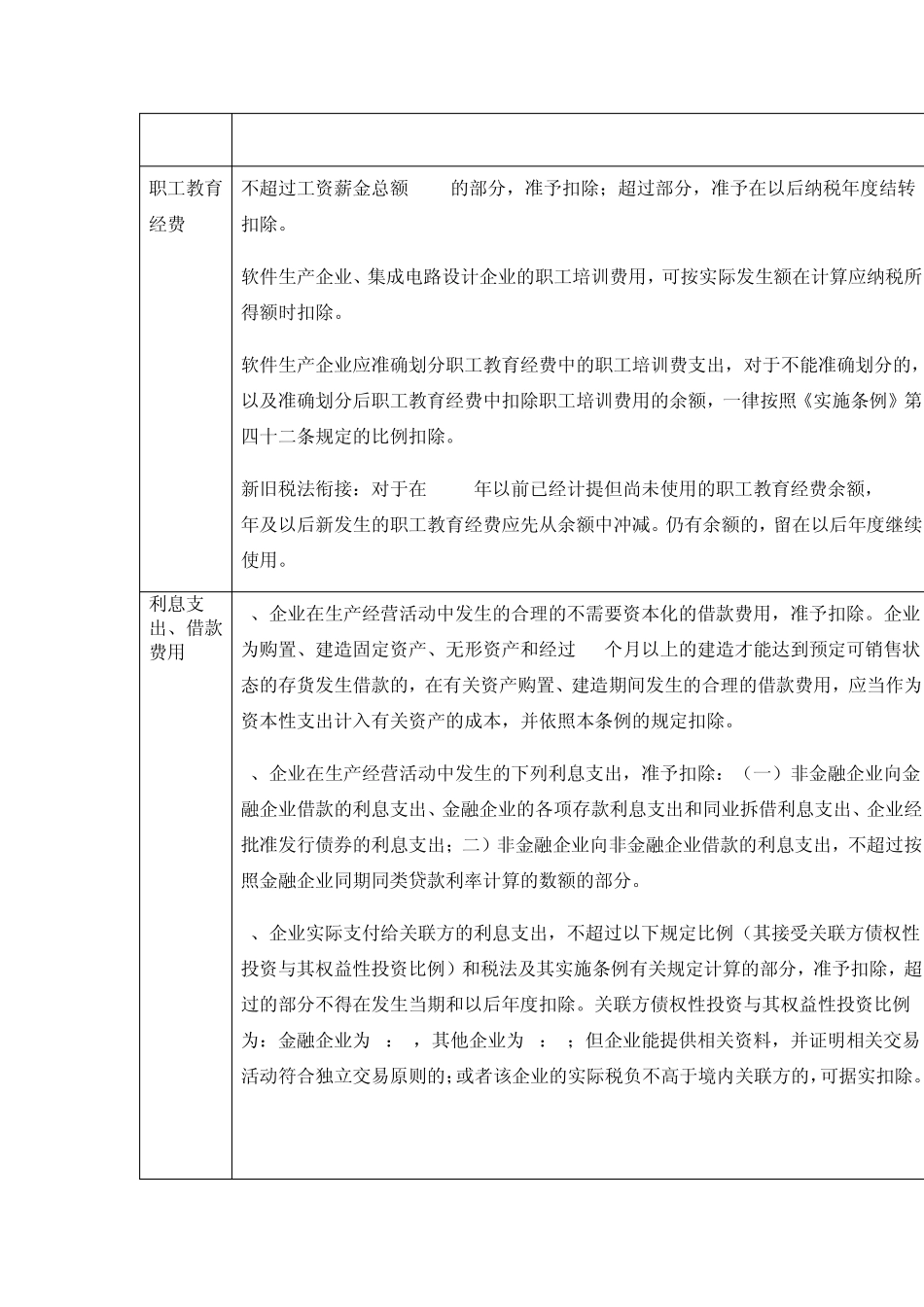

纳税辅导:企业所得税税前扣除的主要规定 允许税前扣除项目 项目 规定(标准) 概括性规定: 生产、经营成本 企业在生产经营活动中发生的销售成本、销货成本、业务支出以及其他耗费。 企业使用或者销售存货,按照规定计算的存货成本,准予在计算应纳税所得额时扣除。 费用 企业在生产经营活动中发生的销售费用、管理费用和财务费用,已经计入成本的有关费用除外。 税金 企业发生的除企业所得税和允许抵扣的增值税以外的各项税金及其附加。 损失 企业在生产经营活动中发生的固定资产和存货的盘亏、毁损、报废损失,转让财产损失,呆账损失,坏账损失,自然灾害等不可抗力因素造成的损失以及其他损失。 企业发生的损失,减除责任人赔偿和保险赔款后的余额,依照国务院财政、税务主管部门的规定扣除。 企业已经作为损失处理的资产,在以后纳税年度又全部收回或者部分收回时,应当计入当期收入。 其他支出 除成本、费用、税金、损失外,企业在生产经营活动中发生的与生产经营活动有关的、合理的支出。 部分税前扣除项目的具体标准: 工资薪金 企业每一纳税年度支付给在本企业任职或者受雇的员工的所有现金形式或者非现金形式的劳动报酬,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资,以及与员工任职或者受雇有关的其他支出。 《实施条例》第三十四条所称的“合理工资薪金”,是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。税务机关在对工资薪金进行合理性确认时,可按以下原则掌握:(一)企业制订了较为规范的员工工资薪金制度;(二)企业所制订的工资薪金制度符合行业及地区水平;(三)企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的;(四)企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务。(五)有关工资薪金的安排,不以减少或逃避税款为目的。 新旧税法衔接:原执行工效挂钩办法的企业,在2008年1月 1日以前已按规定提取,但因未实际发放而未在税前扣除的工资储备基金余额,2008年及以后年度实际发放时,可在实际发放年度企业所得税前据实扣除。 职工福利费 不超过工资薪金总额 14%的部分,准予扣除。 2008年及以后年度发生的职工福利费,应先冲减以前年度累计计提但尚未实际使用的职工福利费余额,不足部分按新企业所得税法规定扣除。企业以前年度累计计提但尚未实际使用的职工福利费余额已在税...