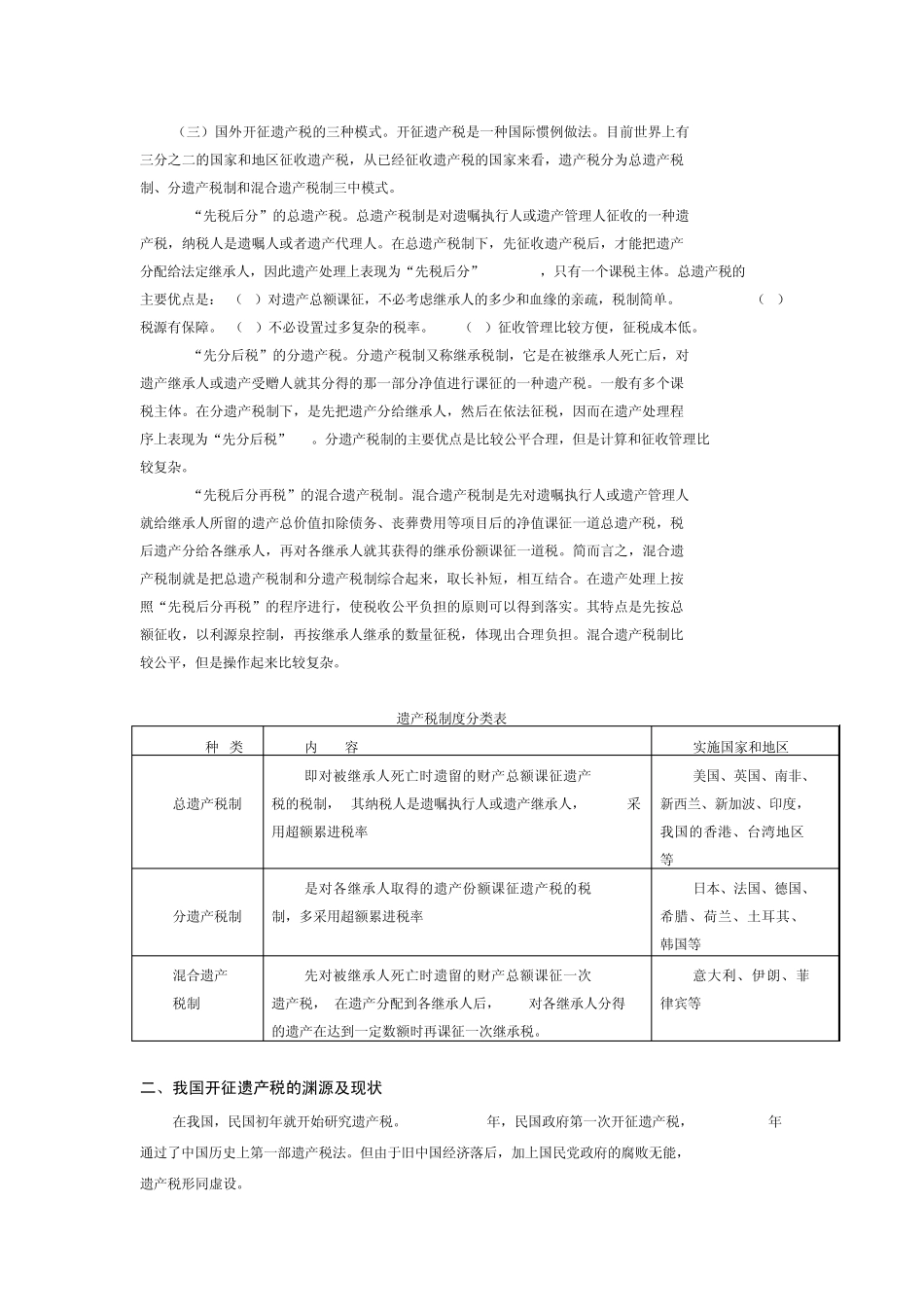

我 国 开 征 遗 产税利弊分析及对策 从 2006年 2月 11日开始,我国香港特区政府决定取消遗产税,香港特区政府发言人表示,取消遗产税将吸引更多本地及海外投资者投资香港,使香港继续成为亚太地区主要的资产管理中心,提高香港作为金融中心的竞争力。 近年来,我国有关开征遗产税的讨论日渐激烈,是否立即开征、如何征收以及遗产税的税率是多少等已经引起社会大众的广泛关注,这项关系到国家社会经济发展、企业改制改革、民众私有化财产的定位和财产继承等一系列问题,属于“牵一发而动全身”重要影响事件。树欲静而风不止,虽然社会上对香港停征遗产税的消息知道的不多。但我国遗产税立法以及是否开征、什么时候开征已经成为人们越来越关心的话题。本文就国际遗产税开征惯例、我国开征遗产税的利与弊进行简单的分析,并就我国如何做好遗产税问题谈点粗浅认识。 一、国外开征遗产税的基本情况 近年来,西方国家掀起了一股取消遗产税的热潮,一些发达国家对已经开征200多年的遗产税进行反思,遗产税面临着停征或继续征收的矛盾和争论。美国、加拿大和德国等一些国家正在考虑取消遗产税,另外一些国家正在逐渐降低遗产税的税率。而我国正酝酿着开征遗产税,在征与不征的问题上也面临着两难境地。因此,有必要说明遗产税的起源及发展历史。 (一)遗产税是西方发达国家普遍开征的税收。遗产税是一个古老的税种,最早起源于古罗马。1598年荷兰开始征收遗产税,英国于1694年,法国于1703年,意大利于1862年,日本于1905年,美国于1916年都相继开征了遗产税。在西方,人们普遍认为,既然人在生前要缴纳包括个人所得税在内的各种税,那么在纳税人死亡后对其生前积累下来的财富征收一定的遗产税也是合情合理的;另外,征收遗产税是对人一生纳税情况的总结,纳税人在生前少缴纳的税,在死亡后可以通过征收遗产税作一次总的清算。因此,西方发达国家普遍认为,征收遗产税可以调整社会财富的分配格局,可以有效抑制社会成员之间收入和财富过于悬殊,缩小贫富差距,防止社会财富逐代积累后,集中于少数人手中,体现社会公平与和谐。 (二)遗产税具有征税面窄、税率高和税负重的特点。遗产税属于财产转移税,是对死亡人所遗留财产和债权进行课税的一个税种。与其他税种相比,遗产税有不同的特点:一是征税面窄。遗产税的课税对象是少数个人财富达到一定数额以上的富裕阶层。在富裕的西方发达国家,遗产税的纳税人数仅占死亡人数的2%— 6%。二是...