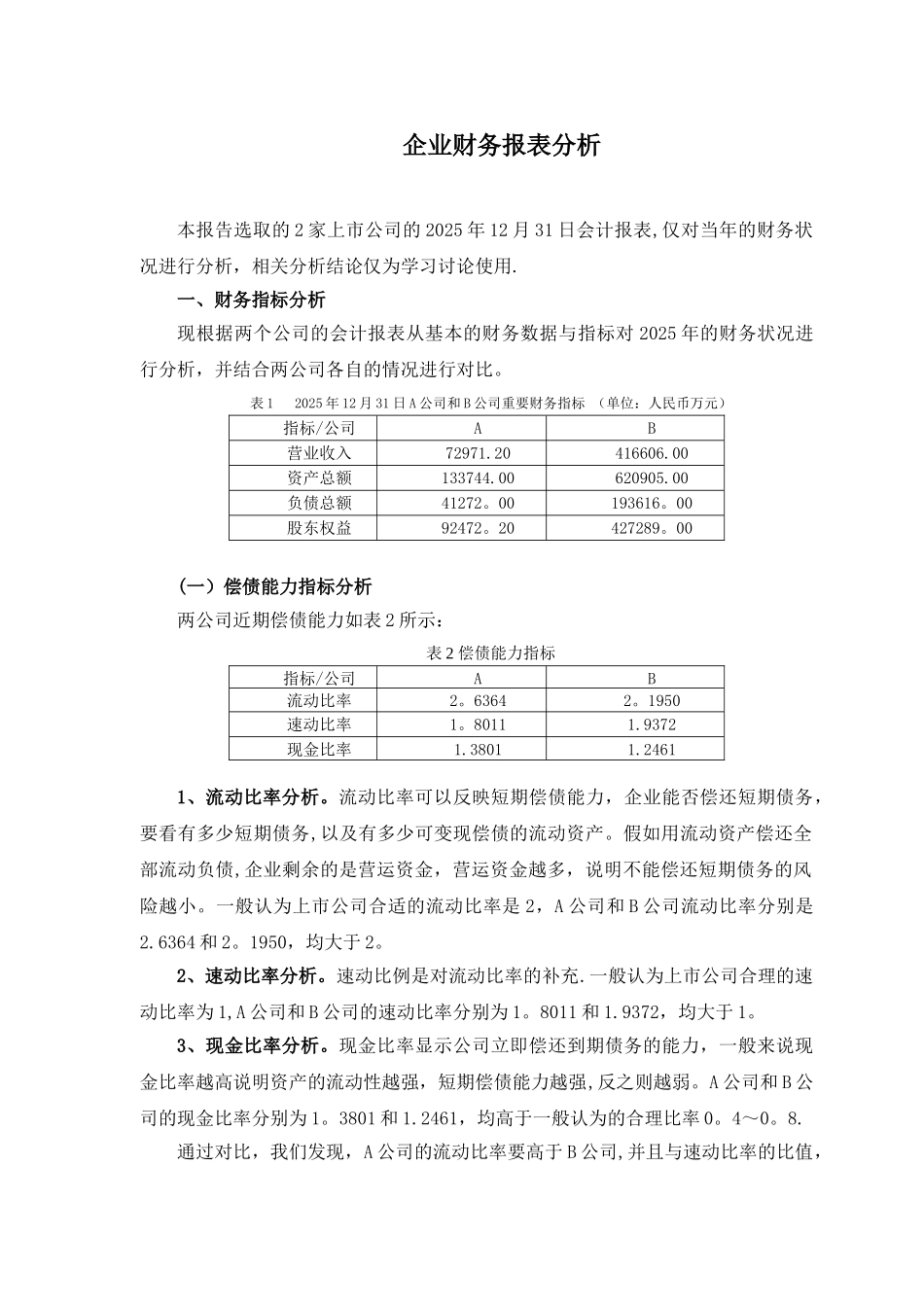

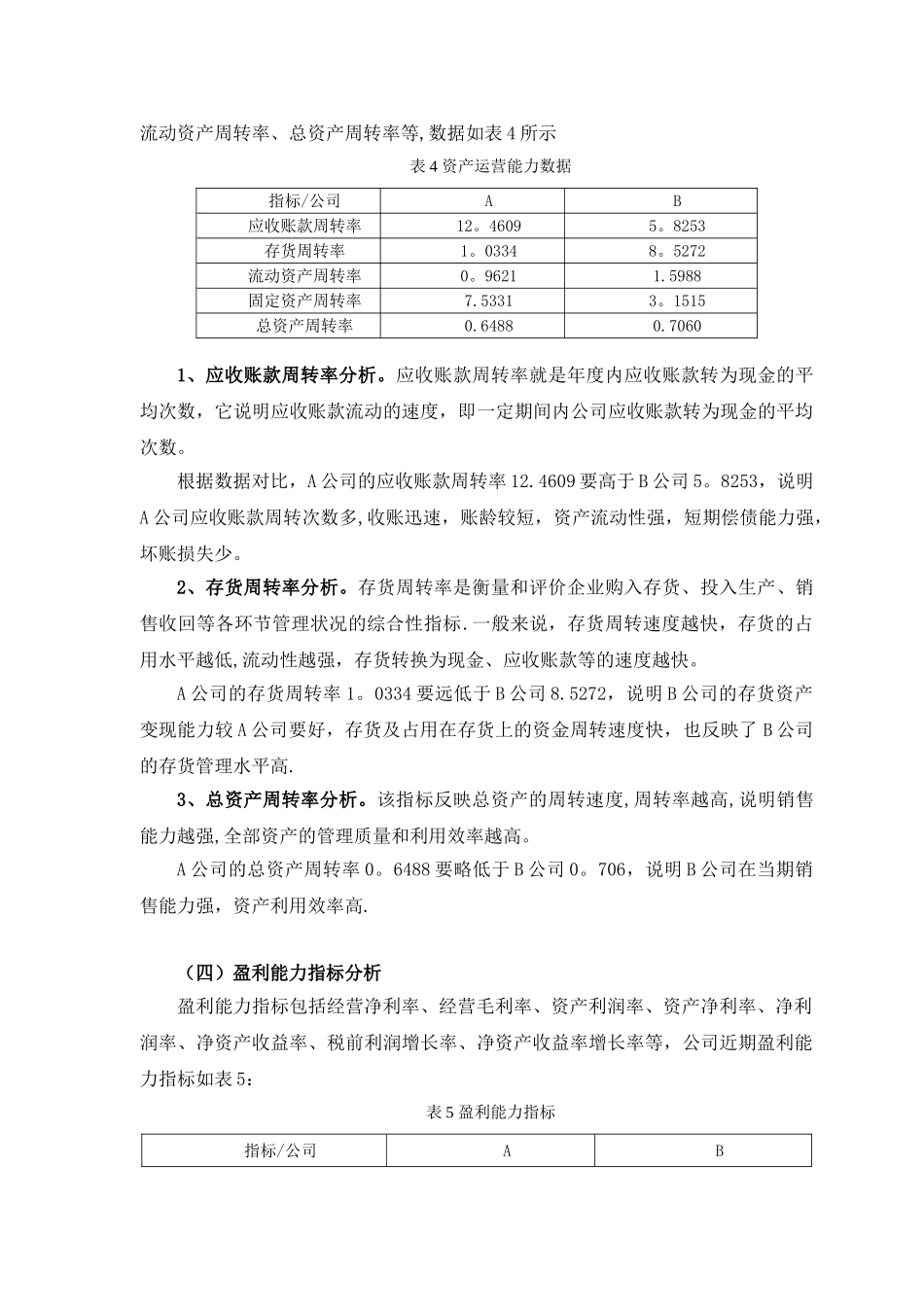

企业财务报表分析本报告选取的 2 家上市公司的 2025 年 12 月 31 日会计报表,仅对当年的财务状况进行分析,相关分析结论仅为学习讨论使用.一、财务指标分析现根据两个公司的会计报表从基本的财务数据与指标对 2025 年的财务状况进行分析,并结合两公司各自的情况进行对比。表 1 2025 年 12 月 31 日 A 公司和 B 公司重要财务指标 (单位:人民币万元)指标/公司AB营业收入72971.20416606.00资产总额133744.00620905.00负债总额41272。00193616。00股东权益92472。20427289。00(一)偿债能力指标分析两公司近期偿债能力如表 2 所示:表 2 偿债能力指标指标/公司AB流动比率2。63642。1950速动比率1。80111.9372现金比率1.38011.24611、流动比率分析。流动比率可以反映短期偿债能力,企业能否偿还短期债务,要看有多少短期债务,以及有多少可变现偿债的流动资产。假如用流动资产偿还全部流动负债,企业剩余的是营运资金,营运资金越多,说明不能偿还短期债务的风险越小。一般认为上市公司合适的流动比率是 2,A 公司和 B 公司流动比率分别是2.6364 和 2。1950,均大于 2。2、速动比率分析。速动比例是对流动比率的补充.一般认为上市公司合理的速动比率为 1,A 公司和 B 公司的速动比率分别为 1。8011 和 1.9372,均大于 1。3、现金比率分析。现金比率显示公司立即偿还到期债务的能力,一般来说现金比率越高说明资产的流动性越强,短期偿债能力越强,反之则越弱。A 公司和 B 公司的现金比率分别为 1。3801 和 1.2461,均高于一般认为的合理比率 0。4~0。8.通过对比,我们发现,A 公司的流动比率要高于 B 公司,并且与速动比率的比值,也是 A 公司的较为合理,说明 A 公司的短期偿债能力较好,总体来说两个公司的流动比率、速动比率和现金比率都比较高;A 公司的流动比率高于 B 公司,而速动比率低于 B 公司,说明 A 公司的存货较多或者存货流动性存在劣势;而 A 公司的现金比率要略高于 B 公司,说明 A 公司的资金流动性较好,现金偿付能力略强。(二)每股财务数据分析每股财务数据有每股收益、每股净资产、每股现金含量、每股负债比等。表 3 每股财务数据指标/公司AB每股收益(元)0.460.68每股收益扣除(元)0。380。55每股净资产(元) 1。814.23每股资本公积金(元)0。12880.1828每股未分配利润(元)0。52610.6845每 股 经 营 活 动 现 金 流 量(元)0.25340。81811、每...