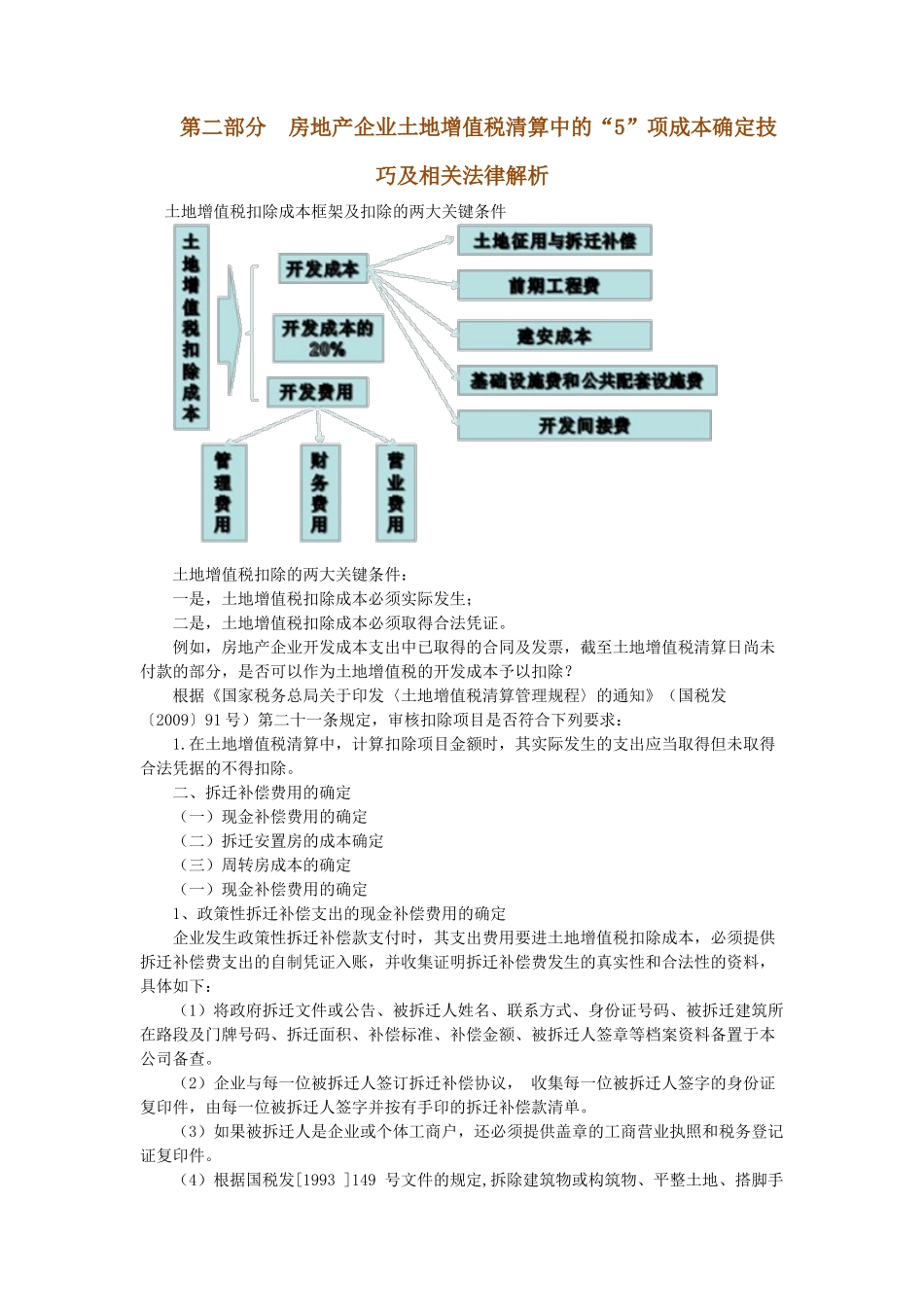

第二部分 房地产企业土地增值税清算中的“5”项成本确定技巧及相关法律解析土地增值税扣除成本框架及扣除的两大关键条件 土地增值税扣除的两大关键条件: 一是,土地增值税扣除成本必须实际发生; 二是,土地增值税扣除成本必须取得合法凭证。 例如,房地产企业开发成本支出中已取得的合同及发票,截至土地增值税清算日尚未付款的部分,是否可以作为土地增值税的开发成本予以扣除? 根据《国家税务总局关于印发〈土地增值税清算管理规程〉的通知》(国税发〔2009〕91 号)第二十一条规定,审核扣除项目是否符合下列要求: 1.在土地增值税清算中,计算扣除项目金额时,其实际发生的支出应当取得但未取得合法凭据的不得扣除。 二、拆迁补偿费用的确定 (一)现金补偿费用的确定 (二)拆迁安置房的成本确定 (三)周转房成本的确定 (一)现金补偿费用的确定 1、政策性拆迁补偿支出的现金补偿费用的确定 企业发生政策性拆迁补偿款支付时,其支出费用要进土地增值税扣除成本,必须提供拆迁补偿费支出的自制凭证入账,并收集证明拆迁补偿费发生的真实性和合法性的资料,具体如下: (1)将政府拆迁文件或公告、被拆迁人姓名、联系方式、身份证号码、被拆迁建筑所在路段及门牌号码、拆迁面积、补偿标准、补偿金额、被拆迁人签章等档案资料备置于本公司备查。 (2)企业与每一位被拆迁人签订拆迁补偿协议, 收集每一位被拆迁人签字的身份证复印件,由每一位被拆迁人签字并按有手印的拆迁补偿款清单。 (3)如果被拆迁人是企业或个体工商户,还必须提供盖章的工商营业执照和税务登记证复印件。 (4)根据国税发[1993 ]149 号文件的规定,拆除建筑物或构筑物、平整土地、搭脚手架、爆破等工程作业,按“建筑业- 其他工程作业”税目征收营业税,因此,向拆迁公司支付的拆迁劳务费,应取得工程所在地建筑业发票。 房地产企业将拆迁工程(含拆迁补偿费、拆迁劳务费) 整个承包给拆迁公司的,应取得全额的建筑业发票。 (5)政府给予企业的拆迁补偿款应从企业实际发生的拆迁补偿支出中扣除,而且政府给予企业的拆迁补偿款不作为土地增值税征税收入,但是要冲减开发成本中的补偿支出,从而减少计算土地增值税时的扣除项目金额。 (6)《国家税务总局关于土地增值税清算有关问题的通知》(国税函[2010]220 号)第五条第(三)规定: 货币安置拆迁的,房地产开发企业凭合法有效凭据计入拆迁补偿费。此处的合法有效凭据是:由被拆迁方签字的...