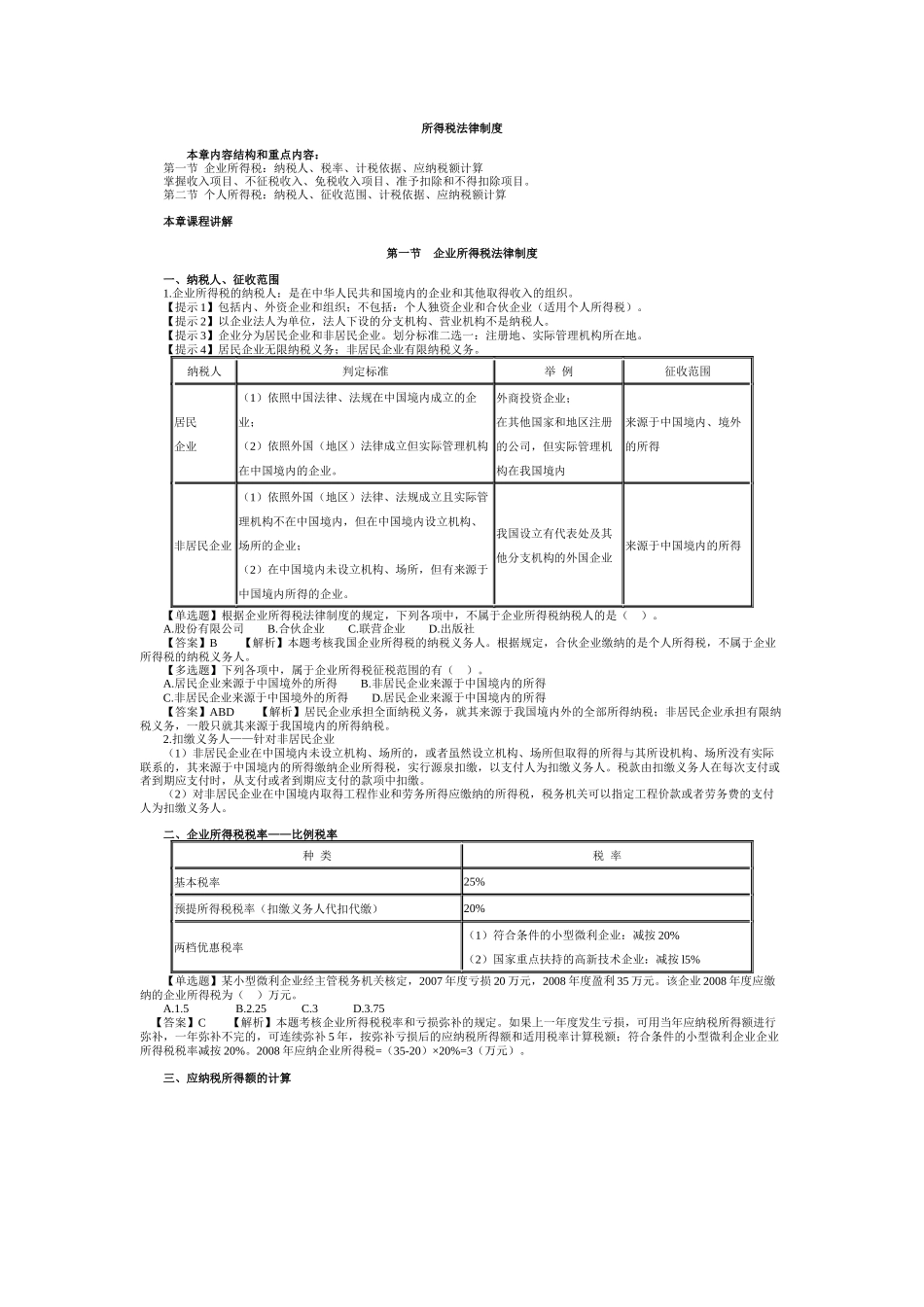

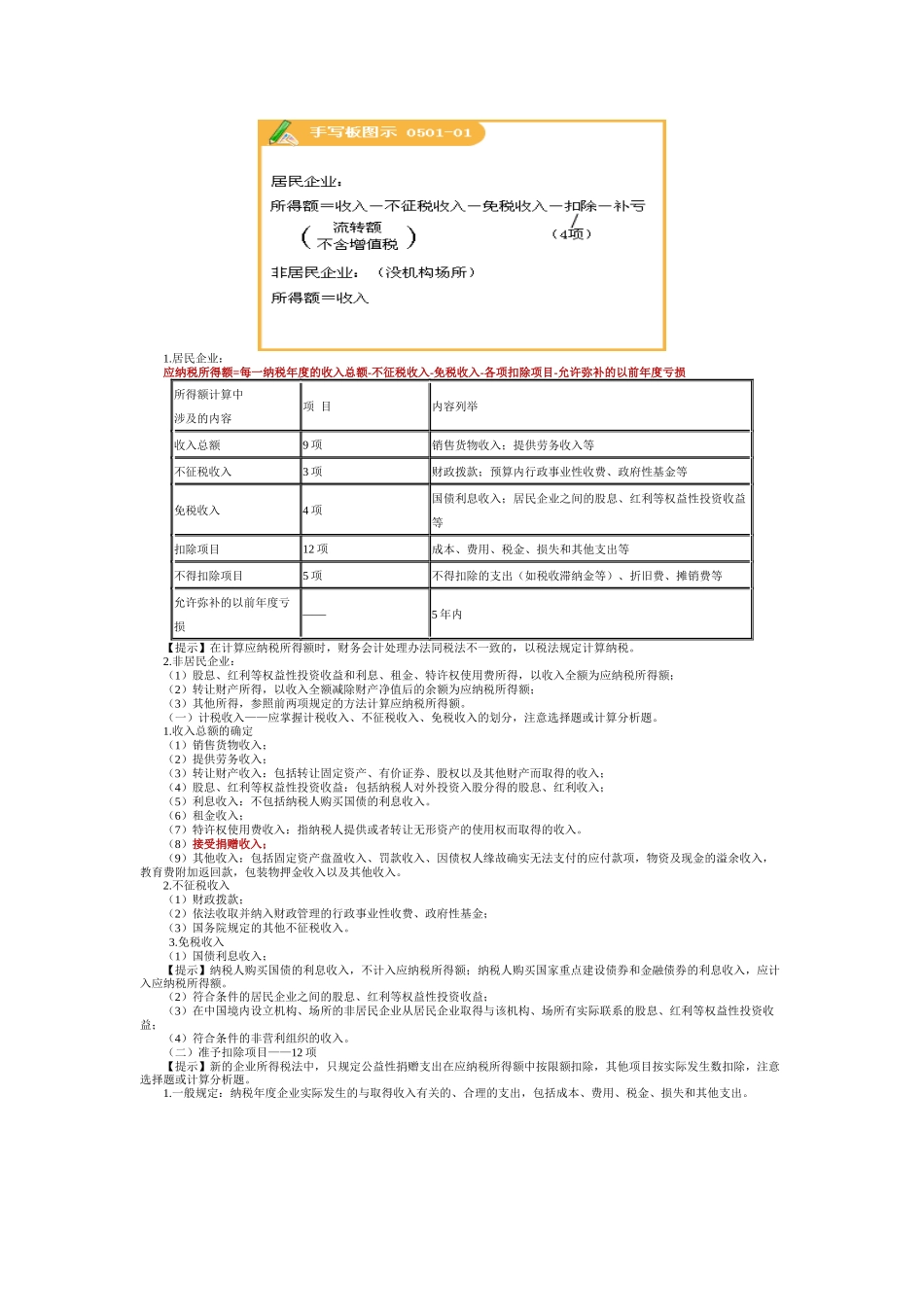

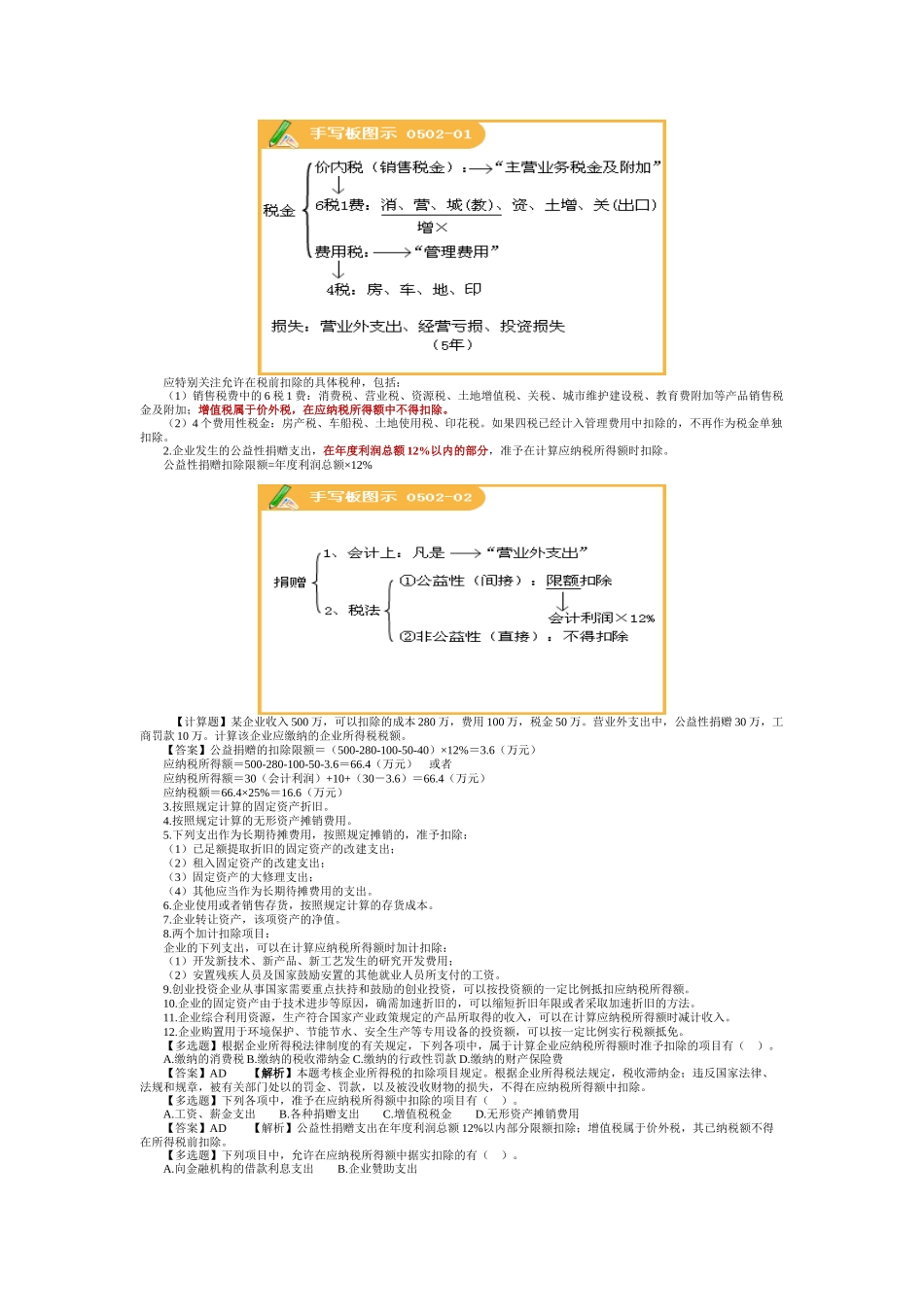

所得税法律制度 本章内容结构和重点内容: 第一节 企业所得税:纳税人、税率、计税依据、应纳税额计算 掌握收入项目、不征税收入、免税收入项目、准予扣除和不得扣除项目。 第二节 个人所得税:纳税人、征收范围、计税依据、应纳税额计算 本章课程讲解第一节 企业所得税法律制度 一、纳税人、征收范围 1.企业所得税的纳税人:是在中华人民共和国境内的企业和其他取得收入的组织。 【提示 1】包括内、外资企业和组织;不包括:个人独资企业和合伙企业(适用个人所得税)。 【提示 2】以企业法人为单位,法人下设的分支机构、营业机构不是纳税人。 【提示 3】企业分为居民企业和非居民企业。划分标准二选一:注册地、实际管理机构所在地。 【提示 4】居民企业无限纳税义务;非居民企业有限纳税义务。纳税人判定标准举 例征收范围居民企业(1)依照中国法律、法规在中国境内成立的企业;(2)依照外国(地区)法律成立但实际管理机构在中国境内的企业。外商投资企业;在其他国家和地区注册的公司,但实际管理机构在我国境内来源于中国境内、境外的所得非居民企业(1)依照外国(地区)法律、法规成立且实际管理机构不在中国境内,但在中国境内设立机构、场所的企业;(2)在中国境内未设立机构、场所,但有来源于中国境内所得的企业。我国设立有代表处及其他分支机构的外国企业来源于中国境内的所得 【单选题】根据企业所得税法律制度的规定,下列各项中,不属于企业所得税纳税人的是( )。 A.股份有限公司 B.合伙企业 C.联营企业 D.出版社 【答案】B 【解析】本题考核我国企业所得税的纳税义务人。根据规定,合伙企业缴纳的是个人所得税,不属于企业所得税的纳税义务人。 【多选题】下列各项中,属于企业所得税征税范围的有( )。 A.居民企业来源于中国境外的所得 B.非居民企业来源于中国境内的所得 C.非居民企业来源于中国境外的所得 D.居民企业来源于中国境内的所得 【答案】ABD 【解析】居民企业承担全面纳税义务,就其来源于我国境内外的全部所得纳税;非居民企业承担有限纳税义务,一般只就其来源于我国境内的所得纳税。 2.扣缴义务人——针对非居民企业 (1)非居民企业在中国境内未设立机构、场所的,或者虽然设立机构、场所但取得的所得与其所设机构、场所没有实际联系的,其来源于中国境内的所得缴纳企业所得税,实行源泉扣缴,以支付人为扣缴义务人。税款由扣缴义务人在每次支付或者到期应支付时,...