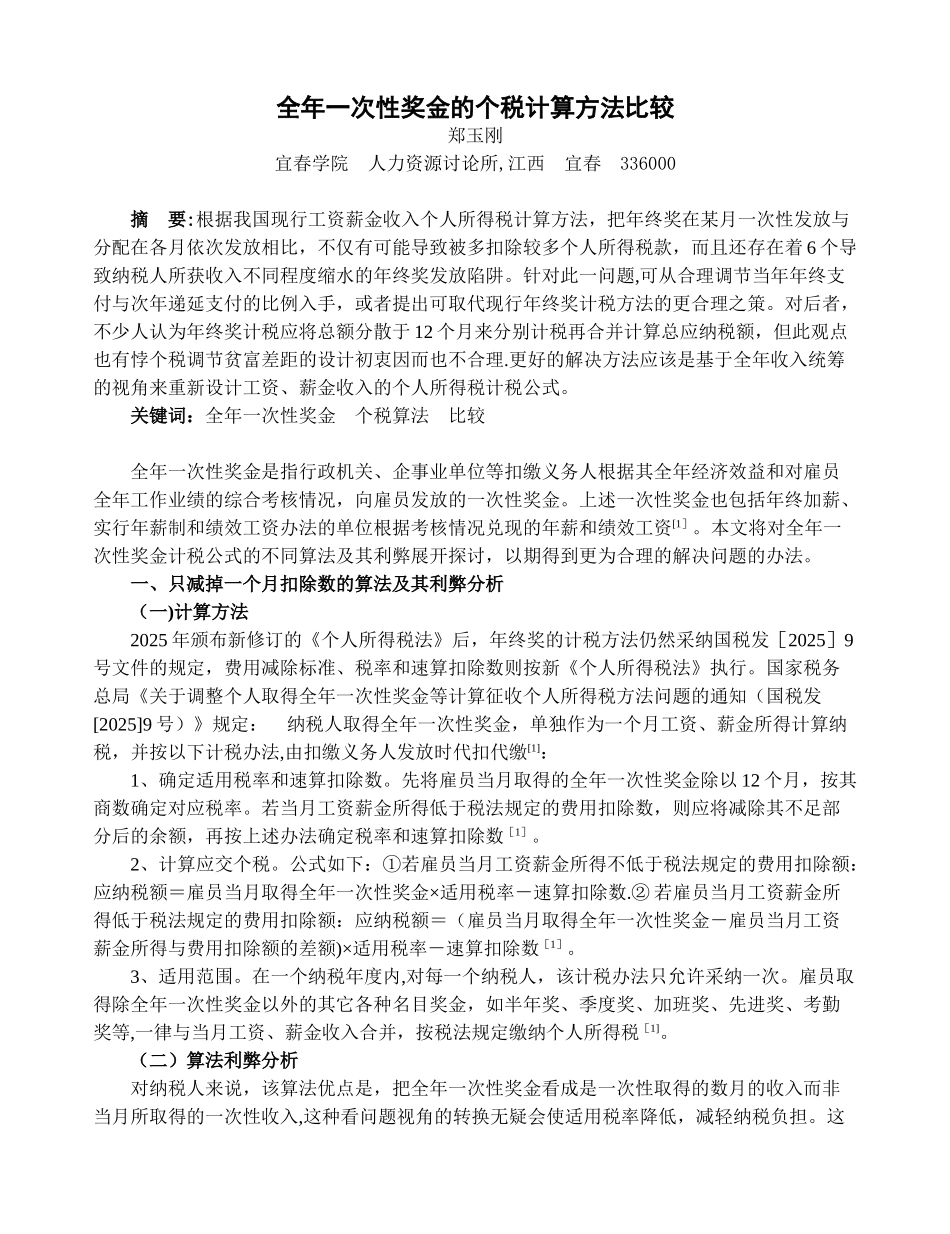

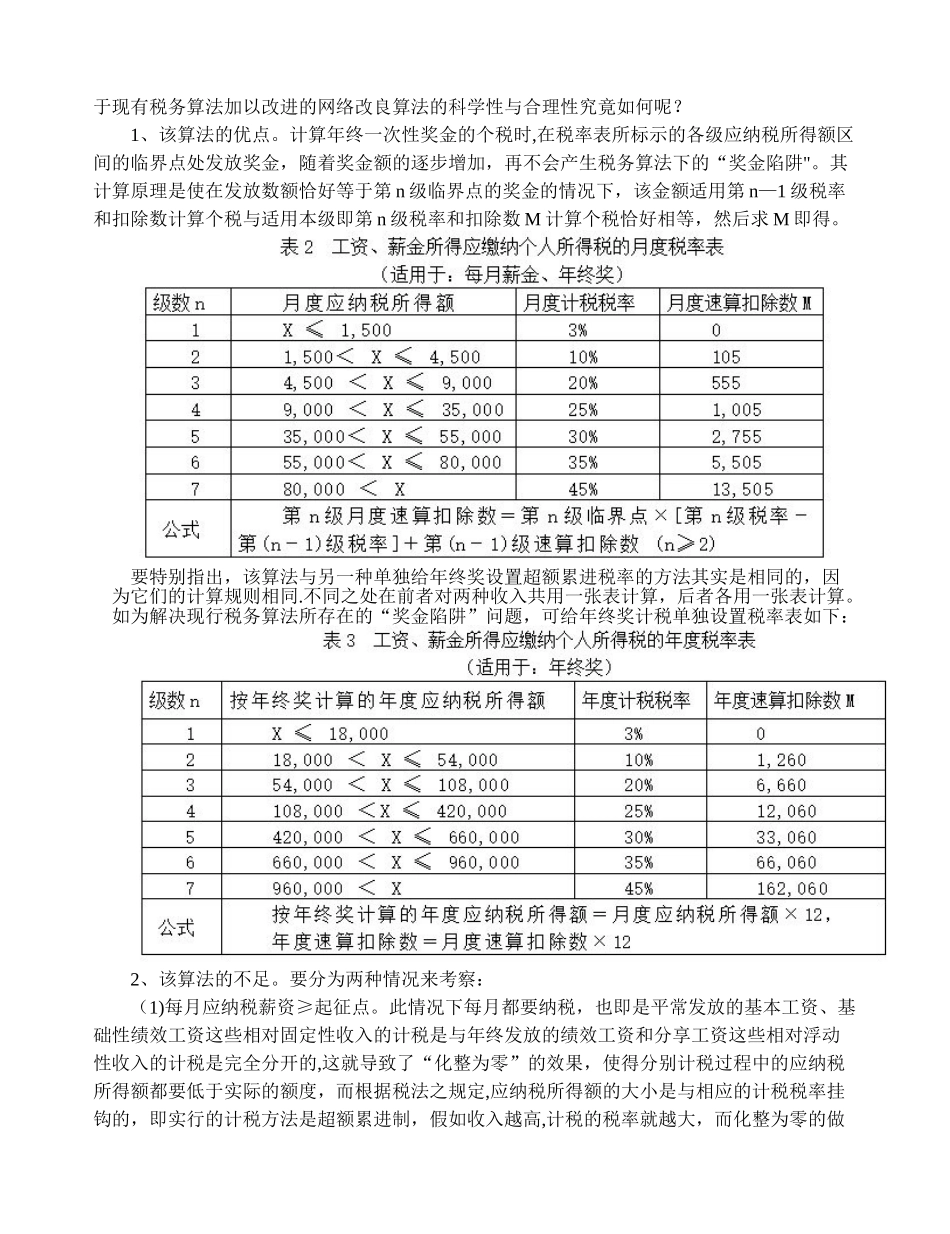

全年一次性奖金的个税计算方法比较郑玉刚宜春学院 人力资源讨论所,江西 宜春 336000摘 要:根据我国现行工资薪金收入个人所得税计算方法,把年终奖在某月一次性发放与分配在各月依次发放相比,不仅有可能导致被多扣除较多个人所得税款,而且还存在着 6 个导致纳税人所获收入不同程度缩水的年终奖发放陷阱。针对此一问题,可从合理调节当年年终支付与次年递延支付的比例入手,或者提出可取代现行年终奖计税方法的更合理之策。对后者,不少人认为年终奖计税应将总额分散于 12 个月来分别计税再合并计算总应纳税额,但此观点也有悖个税调节贫富差距的设计初衷因而也不合理.更好的解决方法应该是基于全年收入统筹的视角来重新设计工资、薪金收入的个人所得税计税公式。关键词:全年一次性奖金 个税算法 比较 全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资[1]。本文将对全年一次性奖金计税公式的不同算法及其利弊展开探讨,以期得到更为合理的解决问题的办法。一、只减掉一个月扣除数的算法及其利弊分析(一)计算方法2025 年颁布新修订的《个人所得税法》后,年终奖的计税方法仍然采纳国税发[2025]9号文件的规定,费用减除标准、税率和速算扣除数则按新《个人所得税法》执行。国家税务总局《关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知(国税发[2025]9 号)》规定: 纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,并按以下计税办法,由扣缴义务人发放时代扣代缴[1]:1、确定适用税率和速算扣除数。先将雇员当月取得的全年一次性奖金除以 12 个月,按其商数确定对应税率。若当月工资薪金所得低于税法规定的费用扣除数,则应将减除其不足部分后的余额,再按上述办法确定税率和速算扣除数[1]。2、计算应交个税。公式如下:①若雇员当月工资薪金所得不低于税法规定的费用扣除额:应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数.② 若雇员当月工资薪金所得低于税法规定的费用扣除额:应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数[1]。3、适用范围。在一个纳税年度内,对每一个纳税人,该计税办法只允许采纳一次。雇员取得...