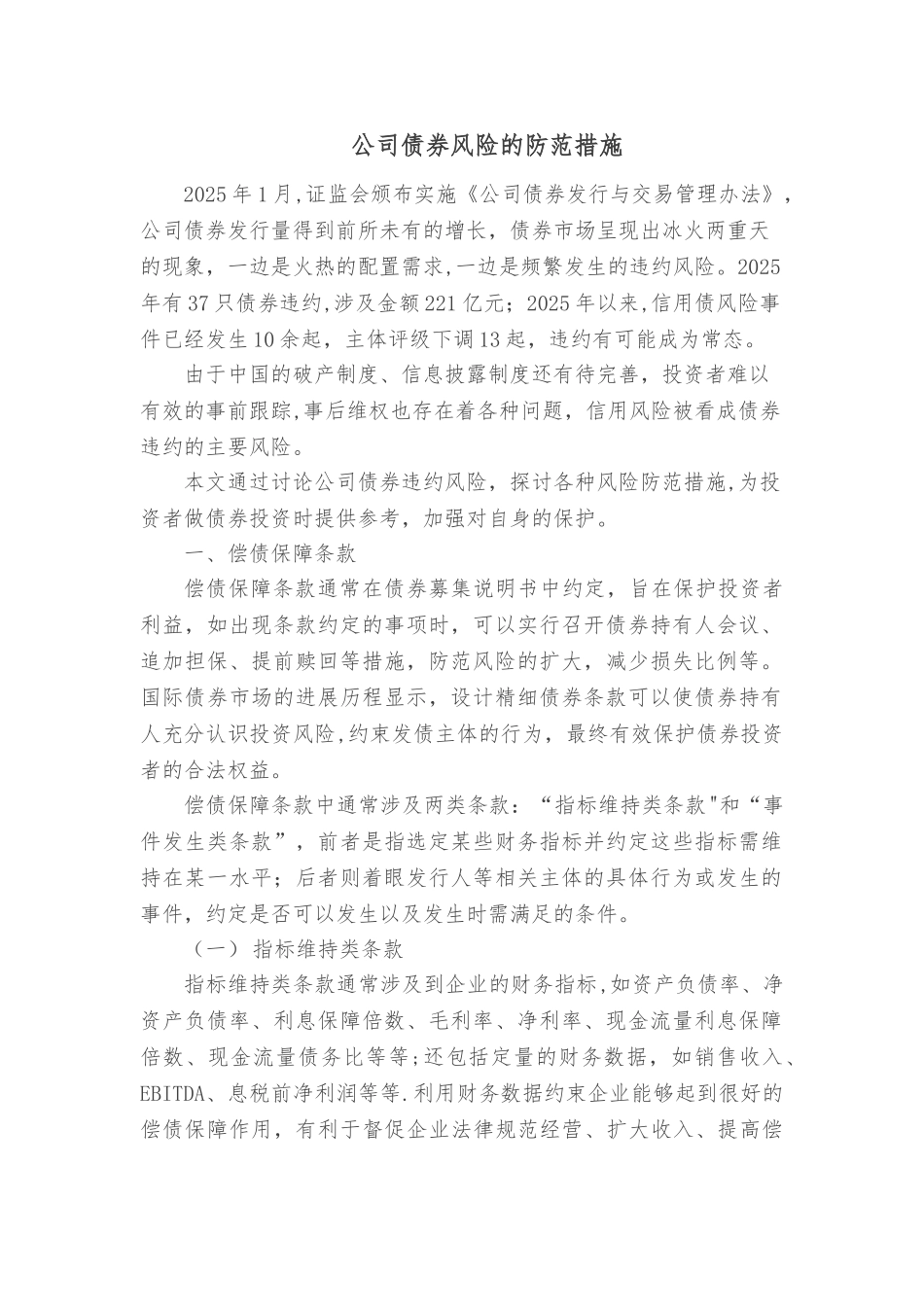

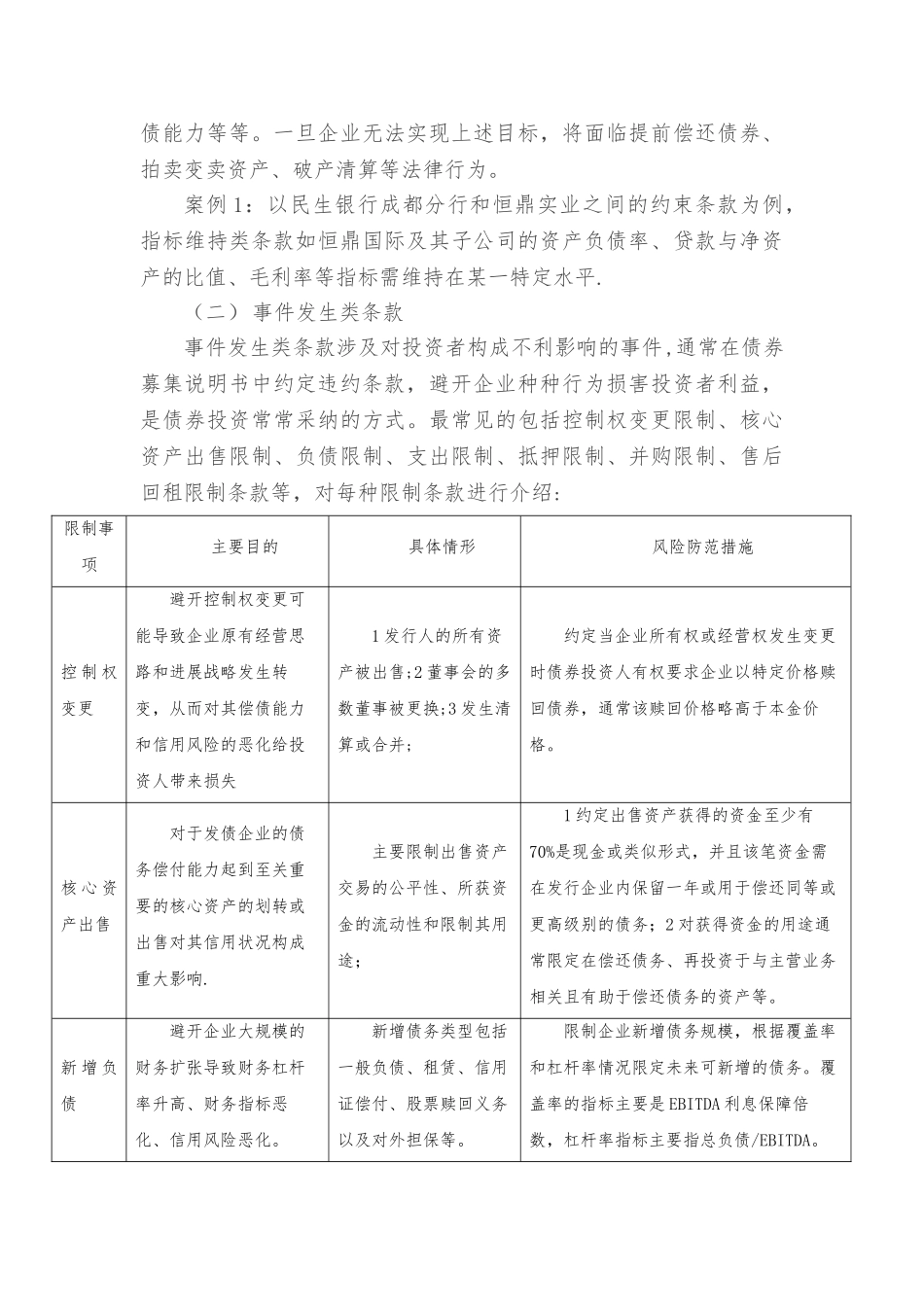

公司债券风险的防范措施2025 年 1 月,证监会颁布实施《公司债券发行与交易管理办法》,公司债券发行量得到前所未有的增长,债券市场呈现出冰火两重天的现象,一边是火热的配置需求,一边是频繁发生的违约风险。2025年有 37 只债券违约,涉及金额 221 亿元;2025 年以来,信用债风险事件已经发生 10 余起,主体评级下调 13 起,违约有可能成为常态。由于中国的破产制度、信息披露制度还有待完善,投资者难以有效的事前跟踪,事后维权也存在着各种问题,信用风险被看成债券违约的主要风险。本文通过讨论公司债券违约风险,探讨各种风险防范措施,为投资者做债券投资时提供参考,加强对自身的保护。一、偿债保障条款偿债保障条款通常在债券募集说明书中约定,旨在保护投资者利益,如出现条款约定的事项时,可以实行召开债券持有人会议、追加担保、提前赎回等措施,防范风险的扩大,减少损失比例等。国际债券市场的进展历程显示,设计精细债券条款可以使债券持有人充分认识投资风险,约束发债主体的行为,最终有效保护债券投资者的合法权益。偿债保障条款中通常涉及两类条款:“指标维持类条款"和“事件发生类条款”,前者是指选定某些财务指标并约定这些指标需维持在某一水平;后者则着眼发行人等相关主体的具体行为或发生的事件,约定是否可以发生以及发生时需满足的条件。(一) 指标维持类条款指标维持类条款通常涉及到企业的财务指标,如资产负债率、净资产负债率、利息保障倍数、毛利率、净利率、现金流量利息保障倍数、现金流量债务比等等;还包括定量的财务数据,如销售收入、EBITDA、息税前净利润等等.利用财务数据约束企业能够起到很好的偿债保障作用,有利于督促企业法律规范经营、扩大收入、提高偿债能力等等。一旦企业无法实现上述目标,将面临提前偿还债券、拍卖变卖资产、破产清算等法律行为。案例 1:以民生银行成都分行和恒鼎实业之间的约束条款为例,指标维持类条款如恒鼎国际及其子公司的资产负债率、贷款与净资产的比值、毛利率等指标需维持在某一特定水平.(二) 事件发生类条款事件发生类条款涉及对投资者构成不利影响的事件,通常在债券募集说明书中约定违约条款,避开企业种种行为损害投资者利益,是债券投资常常采纳的方式。最常见的包括控制权变更限制、核心资产出售限制、负债限制、支出限制、抵押限制、并购限制、售后回租限制条款等,对每种限制条款进行介绍:限制事项主要目的具体情形风险防范措施控 制 权变更避...