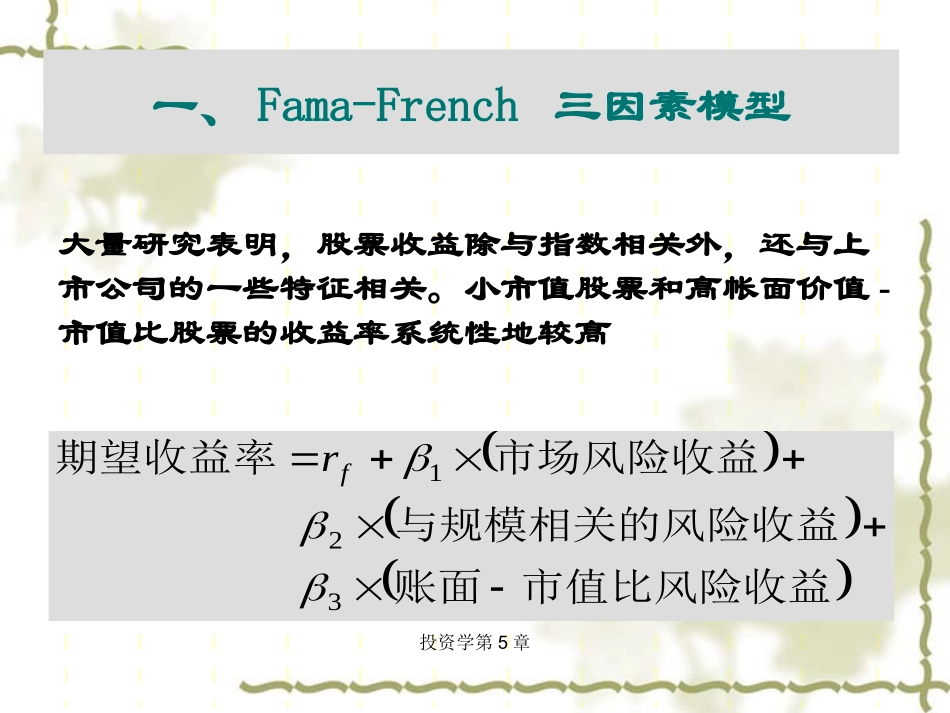

2010年@贺莉萍投资学第5章第四章投资理论:因素模型投资学第5章第一节引子法玛与弗兰齐(K.French)等人对CAPM提出了批评他们认为,单以市场收益率来刻划股票收益率,不足以解释股票收益率的各种变化,应引入新的解释变量投资学第5章一、Fama-French三因素模型市值比风险收益账面与规模相关的风险收益市场风险收益期望收益率321fr大量研究表明,股票收益除与指数相关外,还与上市公司的一些特征相关。小市值股票和高帐面价值-市值比股票的收益率系统性地较高投资学第5章三因素中市场指数用来把握源于宏观经济因素的系统风险SMB和HML不是直接的风险因素,只是未知的风险因素的代理变量投资学第5章CAPM非常直观地表达了风险收益的特征关系,是一种理论上相当完美的模型,但实际应用中存在困难Ross在1976年建立的APT理论,从另一角度探讨了资产定价问题最优投资组合理论+市场均衡=CAPM;因素模型+无套利=APT二、CAPM与APT投资学第5章因素模型:是一种假设证券回报率是与不同的因素或指标的运动有关的经济模型,又称指数模型因素模型建立在证券关联性的基础上,它认为证券间的关联性是由于其受某些共同因素的影响基本思想:抓住这些系统影响证券收益率的因素,并精确地量化证券收益对其的敏感程度,并用一种线性关系来表达这些因素与证券收益率间的关系三、APT模型的逻辑起点―因素模型投资学第5章因素模型提供了关于证券回报率生成过程的新视点以不特定的一个或多个变量来解释证券的收益依据因素的数量,可分为单因素模型和多因素模型2010年@贺莉萍投资学第5章第二节单因素模型投资学第5章一、单因素模型概述单因素模型假设只有单个系统因素影响证券收益,或者说其它因素的影响并不显著。并进一步假设其余的不确定性是公司所特有的如可以建立以宏观经济指标变化(GDP的预期增长率)为自变量,以证券回报率为因变量的单因素模型投资学第5章二、单因素模型的一般形式其中:f是共同因素的预期值ei为证券i的特有回报ai为零因子bi是证券i对共同因素f的敏感度iiiirabfe(5.1)一般地,单因素模型认为有一个因素F对证券收益产生广泛影响,这种影响力通过建立如下方程来反映:投资学第5章因素模型中的“因素”是指系统影响所有证券价格的经济因素单因素模型相对CAPM是为了解决两个问题:一是提供一种简化地应用CAPM的方式;二是细分影响总体市场环境的宏观因素,如经济增长、通胀率、利率等具体带来风险的因素以回归分析得单因素模型投资学第5章三、单因素模型下的风险计算重要的基本假设:随机误差项的期望值为零随机误差项与共同因素F不相关不同证券的随机误差项不相关否则随机误差项不完全代表非系统风险[]0iEe投资学第5章证券i的期望收益率为:其回报率的方差2222iifeib因素风险非因素风险证券风险取决于两部分:依赖于因素变化的部分和不依赖于因素变化的部分iiirabf(5.2)投资学第5章证券i的总风险组合的总风险证券i因素风险证券i非因素风险2222iifeib2222epFppb投资学第5章2cov(,)cov(,)ijijiiijjjijfrrabfeabfebb在单因素模型中,计算证券间的协方差变得十分简单:可见:两个公司收益率的相关性的唯一来源就是它们共同依赖的宏观经济因素投资学第5章四、市场模型——夏普单指数模型在实际应用中,常用证券市场指数来作为影响证券价格的单因素,此时的单因素模型被称为市场模型市场模型实际上是单因素模型的一个特例Ri=αi+biRm+ei其中:ai=证券i的常数回报;ei=实际回报和给定市场回报时的预期回报之间的差投资学第5章五、因素模型的估计(时间序列法)下表反映了公司i的股票收益率和GDP增长率(简记为因子G)和通胀率(简记为因子I)6年的统计情况年度GI15.7%1.1%14.3%26.44.419.237.94.423.447.04.615.655.16.19.262.93.113.0irir投资学第5章假设证券的回报率生成过程仅包含一个因素,例如认为证券的回报率与预期GDP的增长率有关这一关系可用下面的图形表示,图上每一点表示在给定年份i的回报率与GDP...