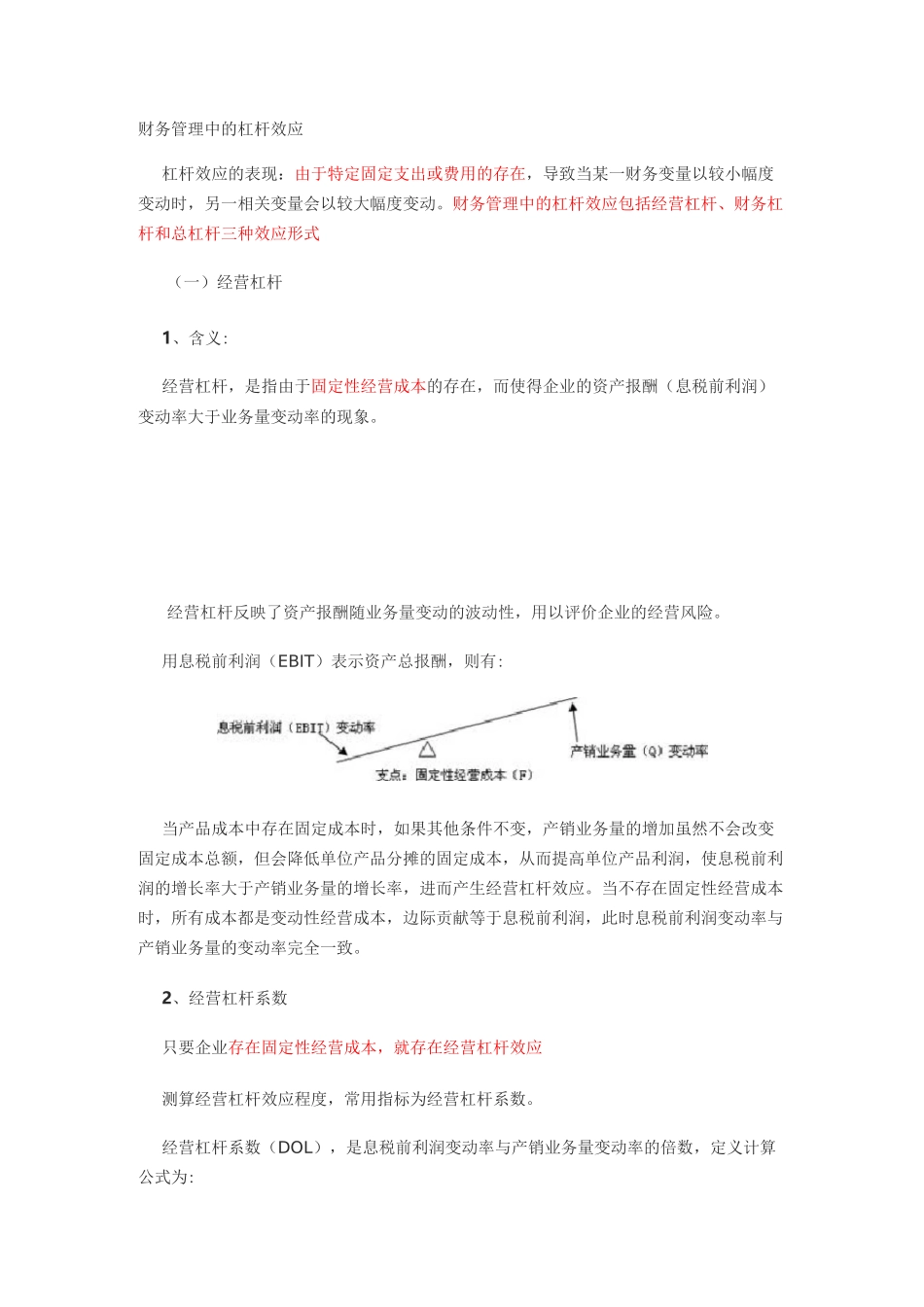

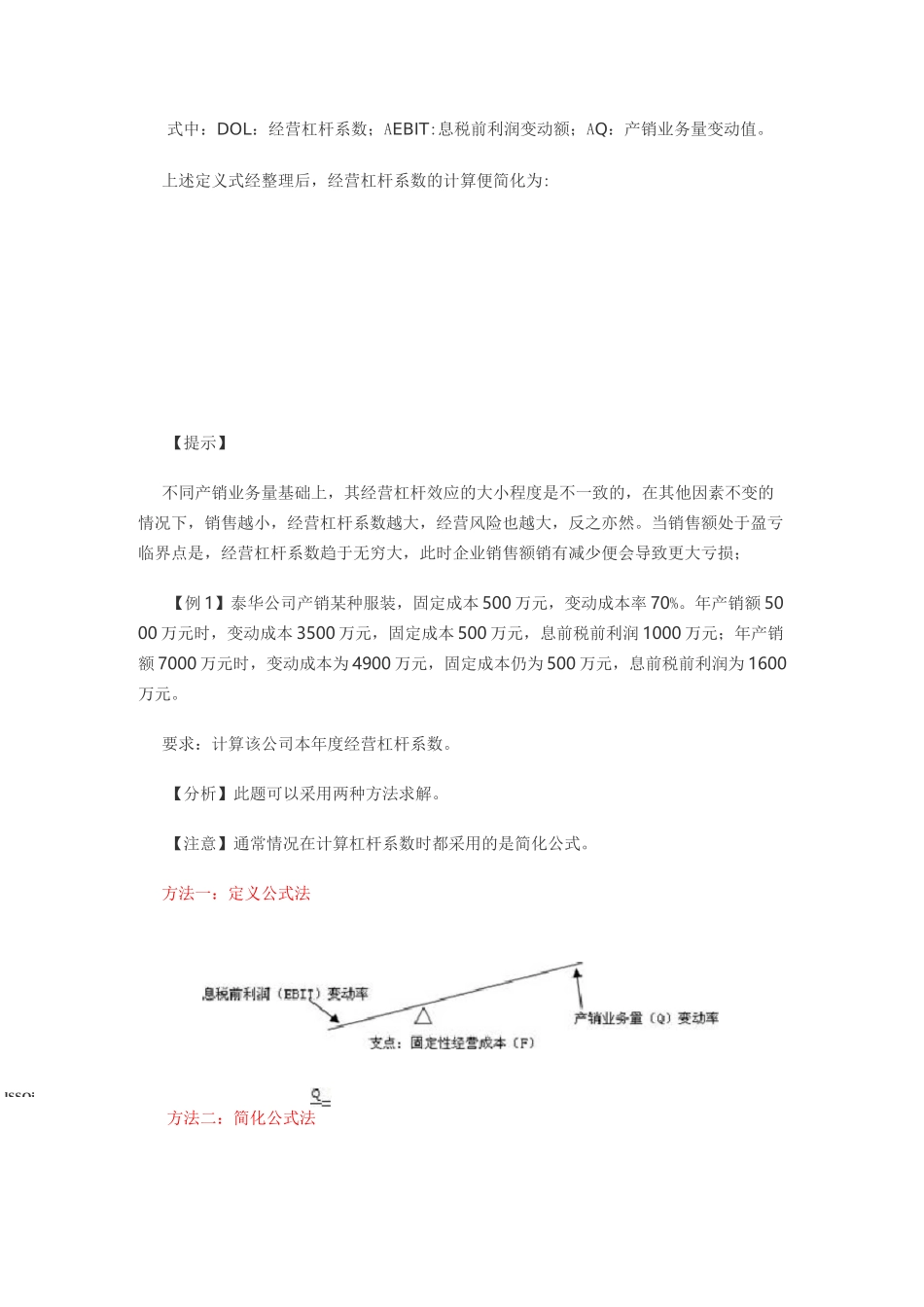

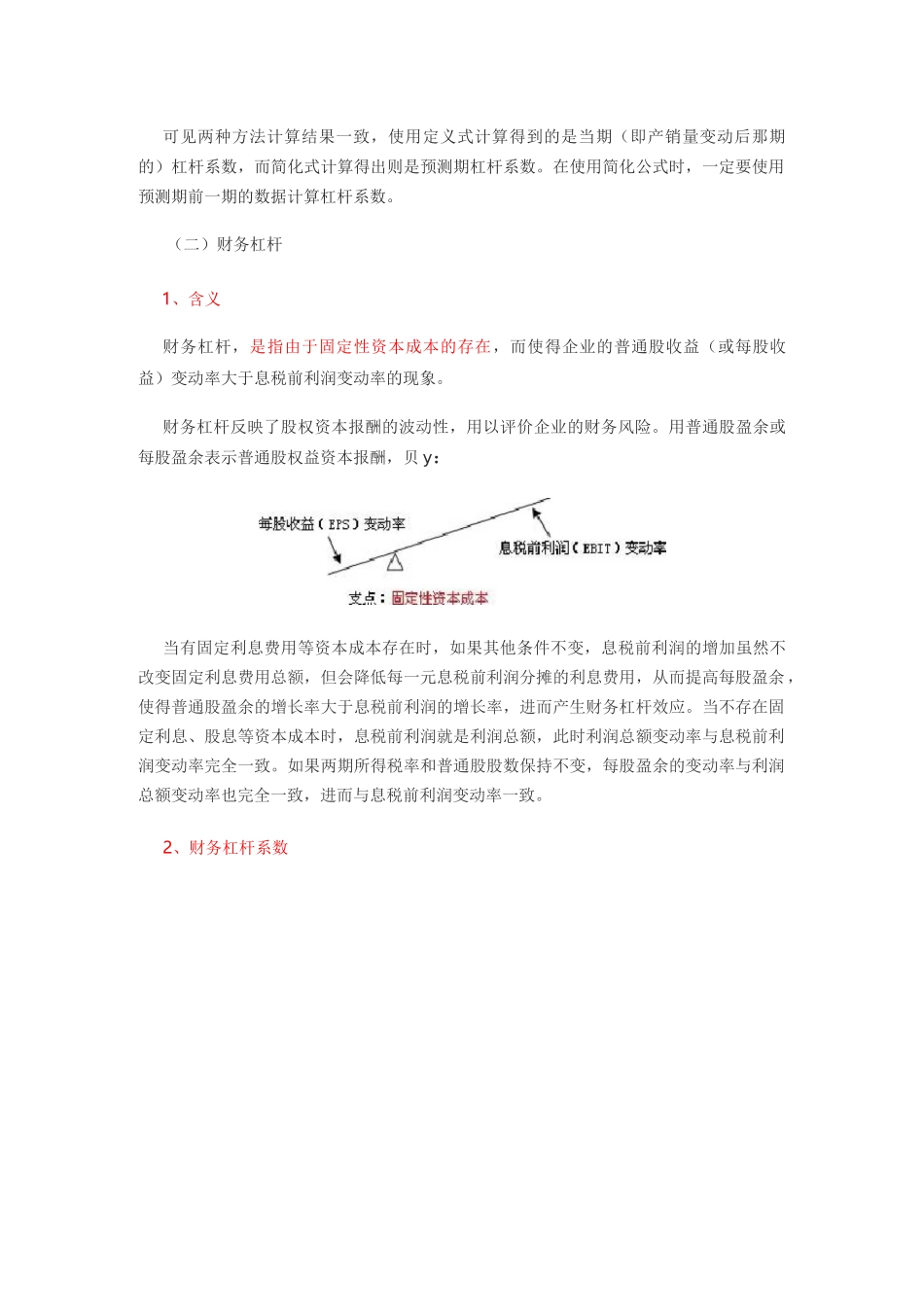

财务管理中的杠杆效应杠杆效应的表现:由于特定固定支出或费用的存在,导致当某一财务变量以较小幅度变动时,另一相关变量会以较大幅度变动。财务管理中的杠杆效应包括经营杠杆、财务杠杆和总杠杆三种效应形式(一)经营杠杆1、含义:经营杠杆,是指由于固定性经营成本的存在,而使得企业的资产报酬(息税前利润)变动率大于业务量变动率的现象。经营杠杆反映了资产报酬随业务量变动的波动性,用以评价企业的经营风险。用息税前利润(EBIT)表示资产总报酬,则有:当产品成本中存在固定成本时,如果其他条件不变,产销业务量的增加虽然不会改变固定成本总额,但会降低单位产品分摊的固定成本,从而提高单位产品利润,使息税前利润的增长率大于产销业务量的增长率,进而产生经营杠杆效应。当不存在固定性经营成本时,所有成本都是变动性经营成本,边际贡献等于息税前利润,此时息税前利润变动率与产销业务量的变动率完全一致。2、经营杠杆系数只要企业存在固定性经营成本,就存在经营杠杆效应测算经营杠杆效应程度,常用指标为经营杠杆系数。经营杠杆系数(DOL),是息税前利润变动率与产销业务量变动率的倍数,定义计算公式为:式中:DOL:经营杠杆系数;AEBIT:息税前利润变动额;AQ:产销业务量变动值。上述定义式经整理后,经营杠杆系数的计算便简化为:【提示】不同产销业务量基础上,其经营杠杆效应的大小程度是不一致的,在其他因素不变的情况下,销售越小,经营杠杆系数越大,经营风险也越大,反之亦然。当销售额处于盈亏临界点是,经营杠杆系数趋于无穷大,此时企业销售额销有减少便会导致更大亏损;【例1】泰华公司产销某种服装,固定成本500万元,变动成本率70%。年产销额5000万元时,变动成本3500万元,固定成本500万元,息前税前利润1000万元;年产销额7000万元时,变动成本为4900万元,固定成本仍为500万元,息前税前利润为1600万元。要求:计算该公司本年度经营杠杆系数。【分析】此题可以采用两种方法求解。【注意】通常情况在计算杠杆系数时都采用的是简化公式。方法一:定义公式法方法二:简化公式法lSSOi-可见两种方法计算结果一致,使用定义式计算得到的是当期(即产销量变动后那期的)杠杆系数,而简化式计算得出则是预测期杠杆系数。在使用简化公式时,一定要使用预测期前一期的数据计算杠杆系数。(二)财务杠杆1、含义财务杠杆,是指由于固定性资本成本的存在,而使得企业的普通股收益(或每股收益)变动率大于息税前利润变动率的现象。财务杠杆反映了股权资本报酬的波动性,用以评价企业的财务风险。用普通股盈余或每股盈余表示普通股权益资本报酬,贝y:当有固定利息费用等资本成本存在时,如果其他条件不变,息税前利润的增加虽然不改变固定利息费用总额,但会降低每一元息税前利润分摊的利息费用,从而提高每股盈余,使得普通股盈余的增长率大于息税前利润的增长率,进而产生财务杠杆效应。当不存在固定利息、股息等资本成本时,息税前利润就是利润总额,此时利润总额变动率与息税前利润变动率完全一致。如果两期所得税率和普通股股数保持不变,每股盈余的变动率与利润总额变动率也完全一致,进而与息税前利润变动率一致。2、财务杠杆系数DFL=普通股盈余变动率宜稅前利油变晶辜EPS变动率EEIT变动率DFEEIEEITEBIT-Imt公式p只要企业融资方式中存在固定性资本成本,就存在财务杠杆效应。如固定利息、固定融资租赁费等的存在,都会产生财务杠杆效应。在同一固定的资本成本支付上,不同的息税前利润水平,对固定的资本成本的承受负担是不一样的,其财务杠杆效应的大小程度是不一致的。测算财务杠杆效应程度,常用指标为财务杠杆系数。财务杠杆系数(DFL),是普通股盈余变动率与息税前利润变动率的倍数,计算公式为:上述定窝公式经整理旨,财务杠杆系数计算可磴化为;4【例2】泰华公司,2008年资本总额均为1000万元,所得税率均为30%,每股面值均为1元,共500万股,其余资本通过负债筹集债务资本成本为10%;该公司2008年EBIT为200万元,2009年EBIT为300万元,EBIT增长了50%。要求:计算该公司2009年财务杠杆系数。【分析】此题可以采用两种方法求解。【注意】通常情...