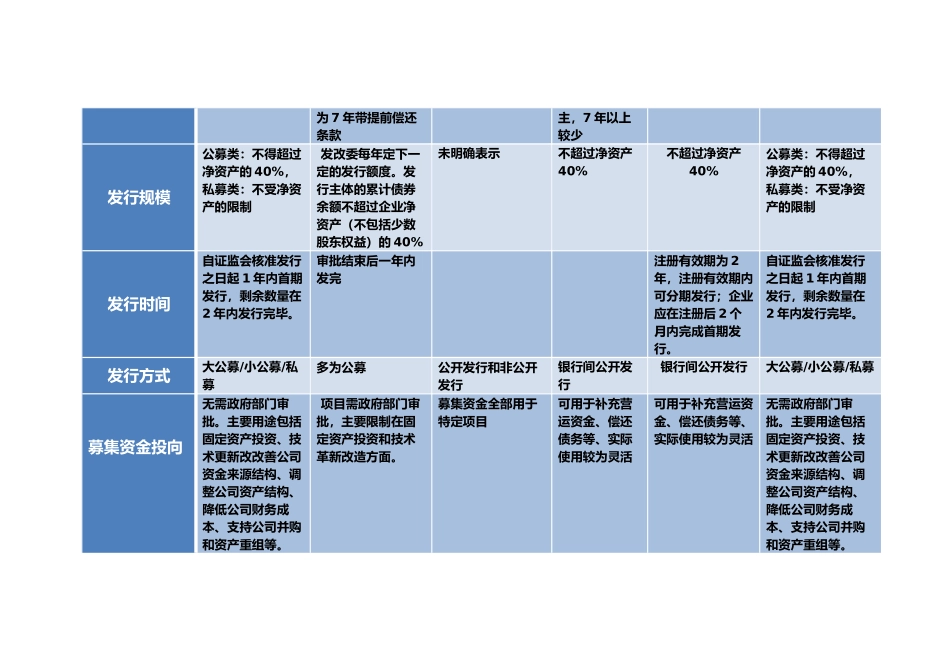

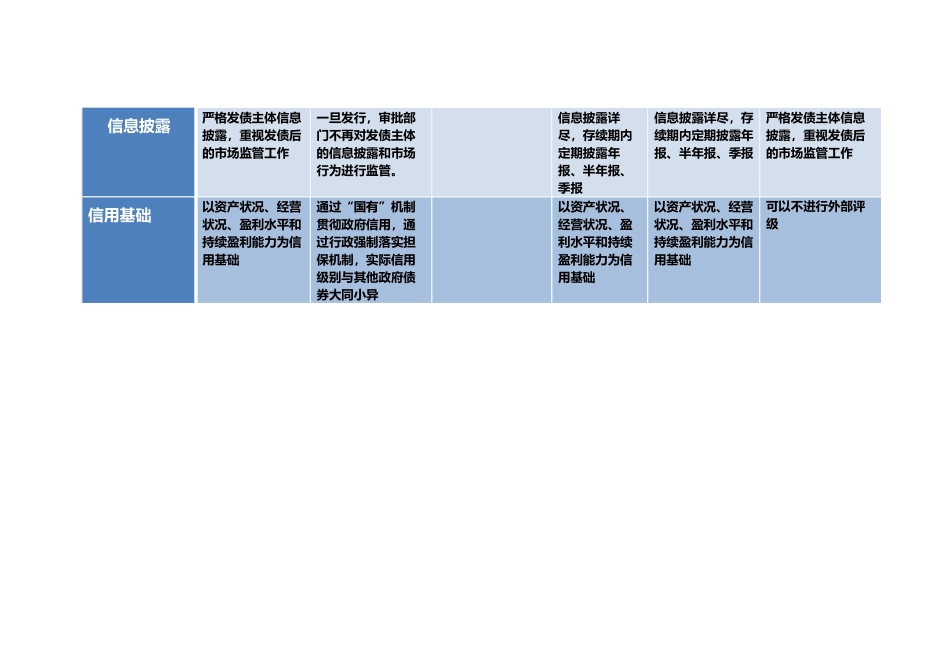

各类债务融资方式比较:要素公司债券企业债券项目收益债券中期票据短期融资券定向工具审批机关交易所预审,证监会审核国家发改委国家发改委交易商协会审核方式审批制核准制核准制注册制交易场所公募类:证券交易所为主私募类:证券交易所、中小企业股份转让系统、机构间私募产品报价与服务系统、证券公司柜台市场银行间市场/交易所市场在银行间债券市场/交易场所银行间债券市场发行人公司制法人中央政府部门所属机构、国有独资企业或国有控股企业国内注册具有法人资格的企业或仅承担发债项目投资、建设、运营的特殊目的载体(非金融企业)具有法人资格的非金融企业发行期限3年和5年为主超AAA多为7年以上,城投债一般存续期不得超过募投项目运营周期1年以上,3、5年为1年及以内3年和5年为主为7年带提前偿还条款主,7年以上较少发行规模公募类:不得超过净资产的40%,私募类:不受净资产的限制发改委每年定下一定的发行额度。发行主体的累计债券余额不超过企业净资产(不包括少数股东权益)的40%未明确表示不超过净资产40%不超过净资产40%公募类:不得超过净资产的40%,私募类:不受净资产的限制发行时间自证监会核准发行之日起1年内首期发行,剩余数量在2年内发行完毕。审批结束后一年内发完注册有效期为2年,注册有效期内可分期发行;企业应在注册后2个月内完成首期发行。自证监会核准发行之日起1年内首期发行,剩余数量在2年内发行完毕。发行方式大公募/小公募/私募多为公募公开发行和非公开发行银行间公开发行银行间公开发行大公募/小公募/私募募集资金投向无需政府部门审批。主要用途包括固定资产投资、技术更新改改善公司资金来源结构、调整公司资产结构、降低公司财务成本、支持公司并购和资产重组等。项目需政府部门审批,主要限制在固定资产投资和技术革新改造方面。募集资金全部用于特定项目可用于补充营运资金、偿还债务等、实际使用较为灵活可用于补充营运资金、偿还债务等、实际使用较为灵活无需政府部门审批。主要用途包括固定资产投资、技术更新改改善公司资金来源结构、调整公司资产结构、降低公司财务成本、支持公司并购和资产重组等。信息披露严格发债主体信息披露,重视发债后的市场监管工作一旦发行,审批部门不再对发债主体的信息披露和市场行为进行监管。信息披露详尽,存续期内定期披露年报、半年报、季报信息披露详尽,存续期内定期披露年报、半年报、季报严格发债主体信息披露,重视发债后的市场监管工作信用基础以资产状况、经营状况、盈利水平和持续盈利能力为信用基础通过“国有”机制贯彻政府信用,通过行政强制落实担保机制,实际信用级别与其他政府债券大同小异以资产状况、经营状况、盈利水平和持续盈利能力为信用基础以资产状况、经营状况、盈利水平和持续盈利能力为信用基础可以不进行外部评级各类工具融资成本与发行企业的信用资质相关。优质企业(一般指主体AA以上)的发行利率低于同期限的银行贷款。具体可参考非金融企业债务融资工具定价估值曲线:公司债券按发行方式分类可分为公开发行(公募)与非公开发行(私募)。公开发行(公募)与非公开发行(私募)的对比如下:公开发行非公开发行审核部门交易所预审核(如有)、证监会核准交易所挂牌审核、协会备案信用评级必须非必须发行范围可以面向不特定多数的合格投资者发行符合特定标准的公司债券可以向公众投资者公开发行只能向不超过200名合格投资者发行发行规模不超过净资产40%不受净资产40%约束盈利要求最近三年平均可分配利润足以支付公司债券一年的利息——发行方式在核准之日起12个月内完成首期发行,剩余部分在24个月内发行完毕——发行场所1.上海、深圳证券交易所2.全国中小企业股份转让系统1.上海、深圳证券交易所2.全国中小企业股份转让系统3.机构间私募产品报价与服务系统证券公司柜台公开发行(公募)可细分为大公募以及小公募。其区别如下:小公募债券大公募债券发行方式仅面向合格投资者公开发行面向公众与合格投资者公开发行核准方式简化程序一般程序核准程序先向沪深交易所提交申请材料,由交易所进行预审证监会按简化程序核准直接向证监会报送行政许可申请材料主要条件1.累计债券余额...